Vous souhaitez vous lancer en tant que pédicure-podologue ? Votre comptabilité ainsi que toutes vos obligations comptables dépendront du statut juridique choisi à la création de votre entreprise. Parce que nous sommes conscients qu’il est parfois difficile de s’y retrouver lorsqu’il s’agit de la comptabilité de votre entreprise, nous vous proposons aujourd’hui un guide détaillé des déclarations fiscales à effectuer en fonction de votre situation ! Plus aucun risque de faire des erreurs ! 🥳

👣 En résumé :

- Les obligations comptables du pédicure-podologue varient en fonction du statut juridique choisi.

- Vous souhaitez exercer en votre nom propre ?

- Si vous respectez les seuils de la micro-entreprise, alors vous pourrez bénéficier d’obligations comptables simplifiées grâce au régime micro–BNC ;

- Au-delà de ces seuils vous passez au régime de la déclaration contrôlée. Il est un peu plus contraignant mais vous permettra néanmoins de déduire vos frais professionnels ;

- Vous souhaitez exercer en société ?

- La SEL est le statut privilégié. Vous pourrez alors opter pour l’une de ces 4 formes (SELARL, SELAFA, SELAS et la SELCA).

- Ici, vos obligations comptables seront plus contraignantes. Vous pourrez néanmoins vous associer ou encore opter pour le régime d’imposition qui vous convient.

🤓 Vous êtes podologue en libéral ?

Vous souhaitez gagner du temps dans la gestion comptable de votre entreprise ? Indy est là pour vous aider ! Vos déclarations fiscales, vos factures et vos devis en quelques clics seulement ! 💻

Je teste Indy👷🏻♂️

Zoom sur la profession de pédicure-podologue

Une profession libérale réglementée

Le métier de podologue est une profession paramédicale réglementée relevant des Bénéfices Non Commerciaux (BNC).

Ainsi, la profession de pédicure-podologue, est soumise à des conditions d’accès. Le professionnel notamment :

- Être titulaire du Diplôme d’État de pédicure-podologue (DE), délivré par le ministère de la Santé à l’issue de 3 années d’études théoriques et pratiques ;

- Être inscrit au tableau de l’Ordre des pédicures-podologues ;

- Enregistrer son diplôme d’État auprès de la Délégation Territoriale de l’ARS (Agence régionale de santé) pour obtenir un numéro ADELI ;

- Souscrire une assurance de responsabilité civile professionnelle (RC Pro) ;

- Respecter un code de déontologie.

🥿 Vous êtes podologue salarié ? La RC Pro, sera facultative 👩🏽⚕️

Comment exercer cette profession ?

Le pédicure-podologue pourra exercer son métier en tant que salarié, ou se mettre à son compte afin d’exercer seul ou avec des confrères.

- Seul, il pourra créer une entreprise individuelle et bénéficier du régime micro-fiscal s’il respecte les seuils de CA. Sinon, ce dernier sera au régime de la déclaration contrôlée.

- S’il souhaite exercer avec des confrères, il pourra créer une société (et notamment une société civile ou une société d’exercice libéral).

Où me procurer mon matériel en tant que podologue ?

Vous souhaitez vous lancer à votre compte ? À moins de rejoindre un cabinet de podologie, il vous sera nécessaire d’acquérir du matériel professionnel.

De notre côté, nous vous conseillons vivement de jeter un œil au site de my.podologie.com, qui est, comme son nom l’indique, spécialisé dans la podologie ! 🦶🏽

Vous pourrez y faire l’acquisition de matériel de qualité supérieur, aux meilleurs prix. Il ne s’agit pas d’un simple site de vente en ligne : My Podologie, vous accompagne tout au long de votre vie professionnelle, en vous proposant de nombreux articles de blog, ainsi que des tutoriels en vidéo ! 🎥

La comptabilité du podologue au régime micro-fiscal

Qu’est-ce que le régime micro-fiscal ?

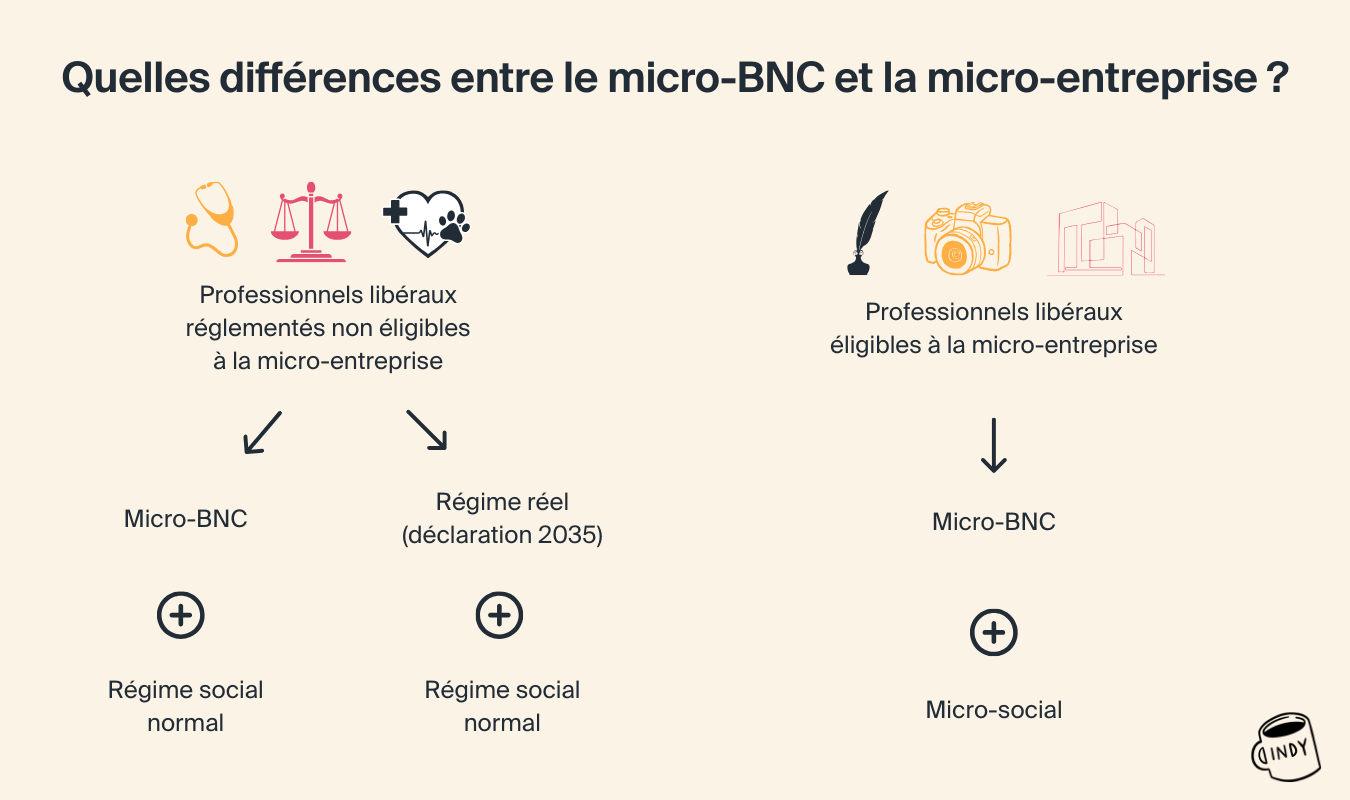

Sachez que la grande majorité des professionnels de la santé, en raison du statut de profession réglementée, ne peuvent pas opter pour le statut juridique de la micro-entreprise. Ce statut permet de bénéficier :

- Du régime micro-social : un régime de couverture sociale, également simplifié

- Du régime micro-fiscal : qui est, comme son nom l’indique, un mode d’imposition des BNC. Il est très simplifié par rapport au régime réel.

Bien qu’en tant que podologue, vous ne soyez pas éligible à la micro-entreprise, vous pouvez tout de même être au régime fiscal micro-BNC. Ici, vous bénéficiez d’obligations comptables et déclaratives allégées grâce au régime micro-fiscal !

🩴 Bon à savoir : Le régime micro-BNC est soumis à des seuils de Chiffre d’Affaires. Ainsi, pour en bénéficier, votre CA annuel doit impérativement respecter le plafond établi par l’administration fiscale. Ce dernier est fixé à 77 700€.

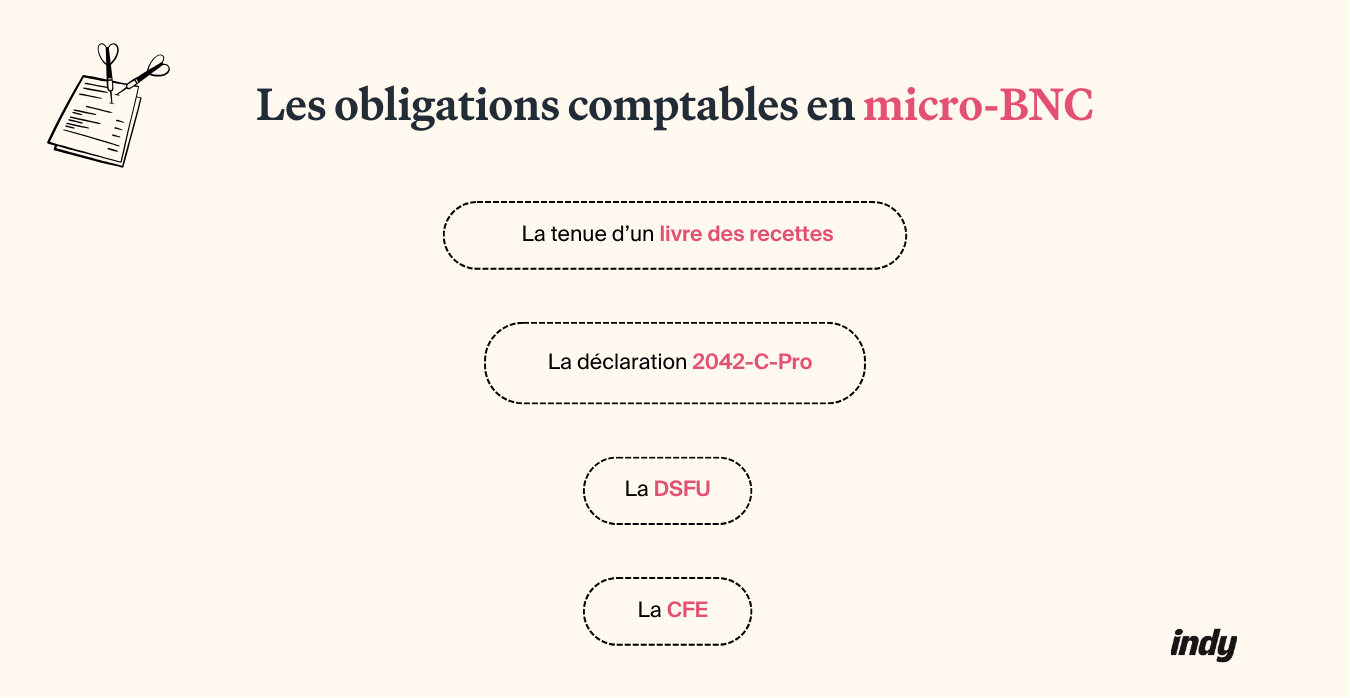

Les obligations comptables et fiscales du pédicure-podologue en micro-BNC

Le livre des recettes

Au régime micro-BNC, vous êtes dispensé de comptabilité. Autrement dit, vous êtes dispensé de tenir vos comptes de façon annuelle. Vous devrez cependant établir un livre des recettes annuel.

Ce registre comptable permet de répertorier, de façon chronologique, l’ensemble des recettes encaissées au cours d’une année civile. Il vous, permettra, de prouver le bien-fondé de vos entrées d’argent en cas de contrôle de l’administration fiscale 🚓

🩰 Petit rappel : Le pédicure-podologue, est exonéré de TVA en application de l’article 261, 4-1° du CGI. Ainsi, il ne facture ni ne paye de TVA dans le cadre de son activité. Ce dernier ne doit donc pas effectuer de déclaration de TVA.

La déclaration des revenus 2042-C-Pro

Aussi, vous devrez remplir, tous les ans, la déclaration complémentaire des revenus des professions non salariées fiscale (communément nommée la déclaration 2042C PRO).

En tant que micro-BNC, vous devrez y déclarer votre chiffre d’affaires et non pas votre résultat. L’administration fiscale appliquera alors automatiquement un abattement forfaitaire de 34% pour calculer le bénéfice imposable et déduire vos charges professionnelles. En raison de cet abattement, vous ne pourrez pas déduire vos frais professionnels via des Note de Frais.

🏦 Le saviez-vous ? En tant qu’entrepreneur individuel, vous êtes dans l’obligation d’ouvrir un compte bancaire dédié à votre activité si votre chiffre d’affaires dépasse 10 000 € durant 2 années civiles consécutives. Bien que conseillé, vous n’avez aucunement l’obligation d’ouvrir un compte pro, un simple compte courant dédié à votre activité suffit !

La DSFU

En 2023, la DSPAMC a été remplacée par la DSFU (la déclaration sociale et fiscale unifiée). Cette nouvelle déclaration est intégrée à la déclaration de revenu 2042, tout comme la 2042-C-PRO. Elle devra ainsi, être complétée tous les ans.

La CFE

Enfin, la cotisation foncière des entreprises (CFE) concernera en principe tous les podologues libéraux, qu’ils exercent en individuel ou via leur société. En revanche, la CFE n’intervient pas pendant l’année de création de l’entreprise (quelle que soit sa forme juridique). Pour en savoir plus sur les éventuelles exonérations de CFE, c’est 👉 par ici 👈.

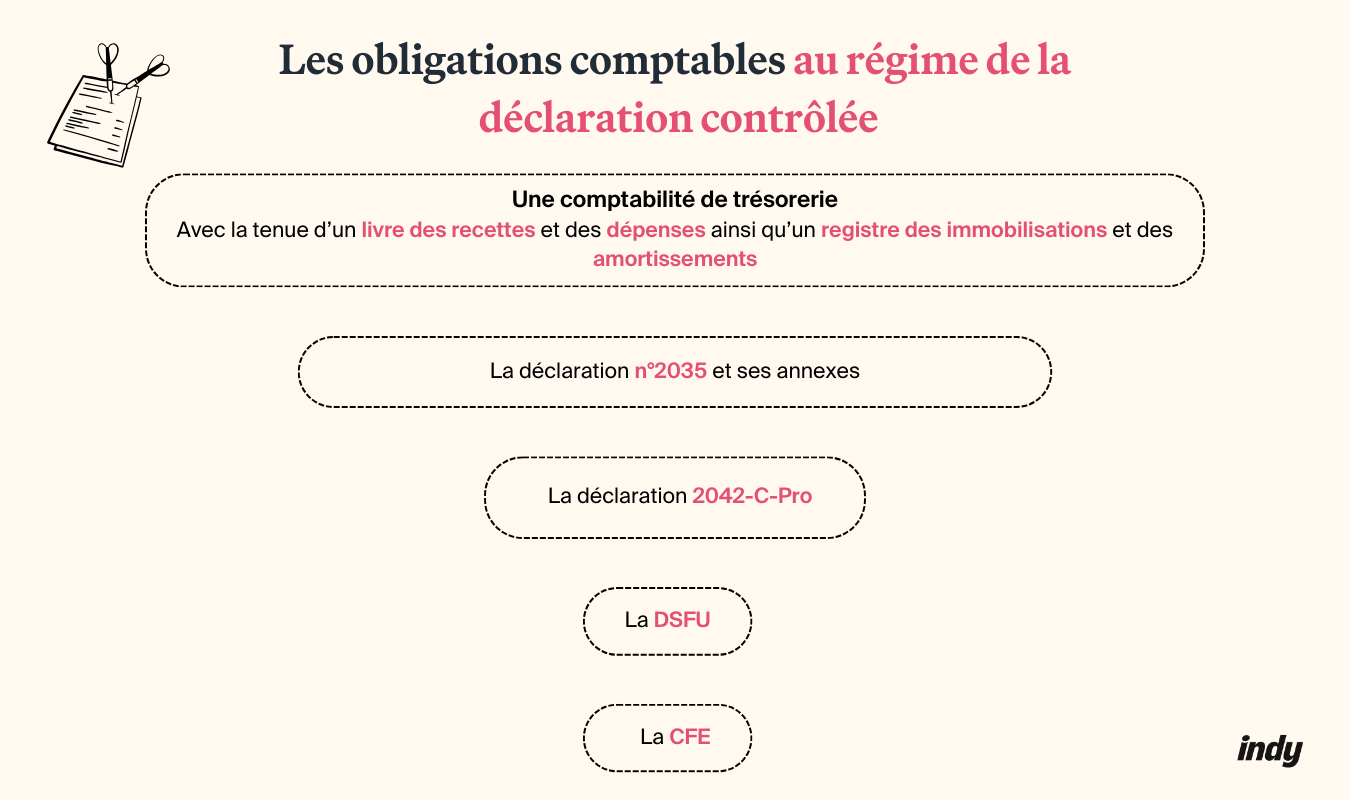

Le podologue au régime de la déclaration contrôlée

Vous dépassez les seuils du régime micro-BNC ? Alors vous passez au régime de la déclaration contrôlée ! Vos obligations comptables seront désormais un peu plus contraignantes.

👠 Bon à savoir : En tant que micro-BNC il vous est possible d’opter volontairement pour le régime de la déclaration contrôlée.

- Vous pourrez déduire vos frais professionnels ;

- Vos charges sociales seront calculées sur votre bénéfice et non plus sur votre chiffre d’affaires ;

- Vous ne serez soumis à aucun seuil pouvant freiner votre croissance.

L’obligation de tenir une comptabilité de trésorerie

Aussi, sachez qu’au régime de la déclaration contrôlée, vous êtes dans l’obligation de tenir une comptabilité de trésorerie. Autrement dit, vous devez enregistrer toutes les entrées (recette) et sorties (dépenses), professionnelles au moment où l’opération est effectuée. Pour cela, vous devrez tenir un livre des recettes et des dépenses, ainsi qu’un registre des immobilisations et des amortissements.

L’obligation d’effectuer une déclaration fiscale tous les ans : la déclaration n°2035

La déclaration n°2035 destinée aux professions libérales est une déclaration de revenus qui permet aux indépendants du régime BNC de déclarer leurs revenus professionnels pour le calcul de l’impôt. Cette dernière est obligatoire pour tous les BNC au régime réel de la déclaration contrôlée. Vous devrez alors la déposer tous les ans, accompagnée de ses annexes.

La déclaration des revenus 2042-C-Pro

Tout comme le podologue en micro-BNC, vous devrez déclarer votre chiffre d’affaires dans la déclaration 2042-C-Pro.

La DSFU

De plus, vous devez compléter la DSFU tous les ans. Comme indiqué plus haut, cette dernière est intégrée à la déclaration n°2042.

La CFE

Enfin, en raison de votre profession d’indépendant, vous devrez déclarer annuellement la CFE. Vous êtes exempté de cette déclaration la première année d’exercice, et si vous respectez certaines conditions d’exonération.

La comptabilité du pédicure-podologue en Société d’Exercice Libéral (SEL)

Seul ou à plusieurs, vous pouvez choisir de créer une société, pour exercer votre activité de podologue ! SCM, SEP ou encore SEL, vous avez le choix entre de multiples statuts. Aujourd’hui, nous allons nous intéresser à la comptabilité des pédicures-podologues en SEL, puisqu’il s’agit là du statut privilégié par les libéraux se lançant en société.

Zoom sur le SEL

On retrouve quatre types de SEL :

- La société d’exercice libéral à responsabilité limitée (SELARL) ou la SEL unipersonnelle à responsabilité limitée (SELURL)

- La société d’exercice libéral à forme anonyme (SELAFA) ;

- La société d’exercice libéral en commandite par actions (SELCA) ;

- La société d’exercice libéral par actions simplifiées (SELAS) ou la SEL par actions simplifiée unipersonnelle (SELASU).

Qu’importe la forme de SEL choisie, vos obligations seront les mêmes qu’une société commerciale.

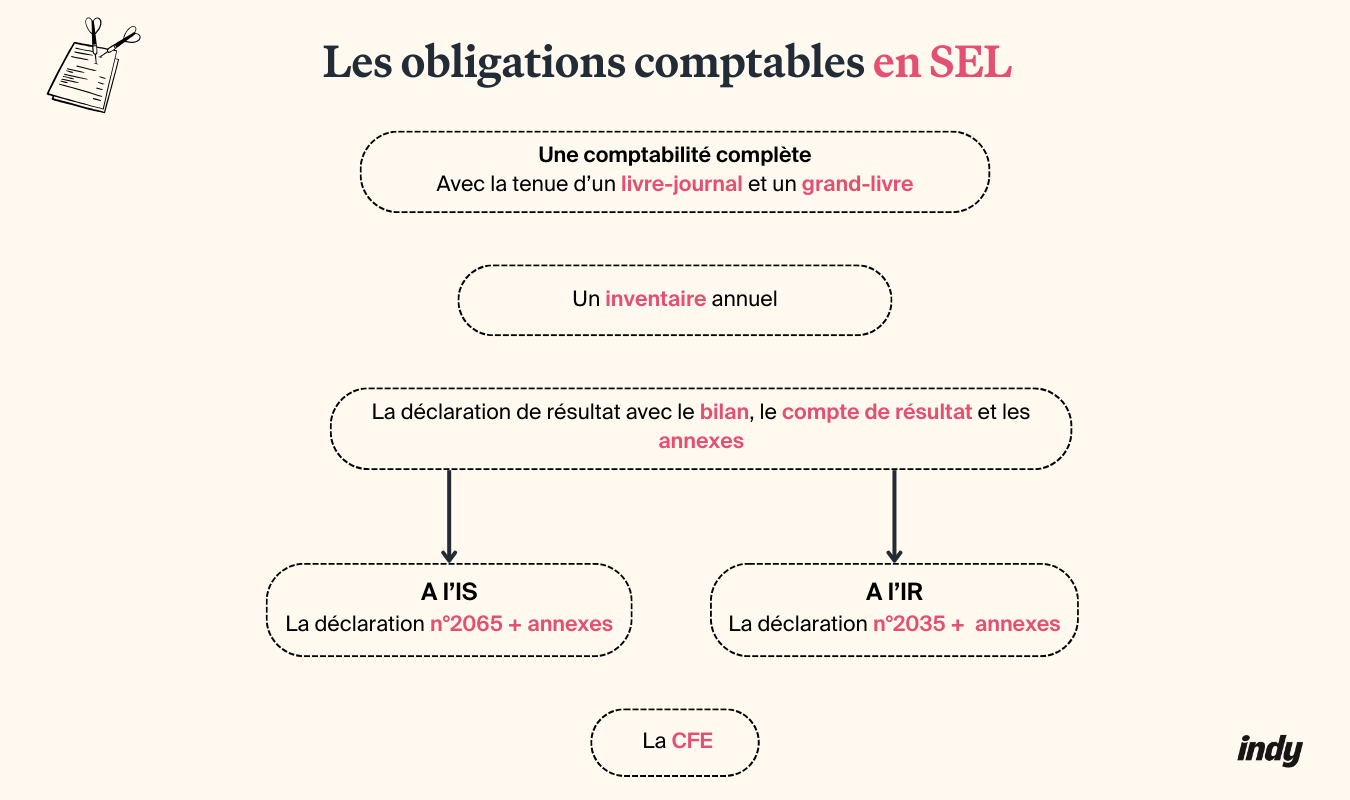

Les obligations comptables et fiscales du pédicure-podologue en société

La tenue d’une comptabilité complète

Vous êtes pédicure-podologue en société ? Vous devrez alors obligatoirement tenir une comptabilité complète avec deux livres comptables :

- Le livre journal qui servira à enregistrer chronologiquement tous les mouvements d’entrée et sortie ;

- Le grand livre qui comporte les mêmes informations, tout en respectant le plan comptable.

🏦 Le saviez-vous ? Comme toutes les sociétés de capitaux, le podologue en SEL est dans l’obligation d’ouvrir un compte professionnel destiné à son activité professionnelle.

La réalisation d’un inventaire annuel

La société doit faire l’objet d’un inventaire annuel en fin d’exercice. Ce dernier inclut notamment l’évaluation des stocks et des amortissements et le recensement des encours.

La déclaration de résultats annuelle

Les SEL doivent présenter des états financiers annuels composés d’un bilan, d’un compte de résultat et d’une annexe.

Vous êtes soumis à l’impôt sur les sociétés ? 👉 Vous devrez alors déposer la déclaration n°2065 ainsi que ses annexes.

Vous êtes soumis à l’impôt sur les revenus ? 👉 Vous devrez alors déposer la déclaration n°2035 ainsi que ses annexes.

La CFE

En tant que podologue en société, vous n’échapperez sûrement pas à la CFE ! À moins qu’il ne s’agisse de votre premier exercice comptable, ou si vous respectez l’une des conditions d’exonération.

Le podologue est-il dans l’obligation de compléter la DAS2 ?

La DAS2, qu’est-ce que c’est ?

La DAS 2 est une déclaration annuelle faisant état des honoraires, vacations, droits d’auteur, commissions et frais de formation. Vous devez remplir cette déclaration seulement si vous avez versé plus de 1200 euros durant l’exercice fiscal à un tiers, que vous soyez en société ou en entreprise individuelle.

Le principe est de lister les libéraux avec qui vous travaillez, ainsi que le montant versé. Cela permet aux impôts de faire des contrôles croisés 🕵️♂️

Quand est-elle obligatoire ?

En tant que podologue, vous serez amené à effectuer une DAS2 dans deux cas de figure :

- Dans le cadre du contrat de remplacement : Ici, les honoraires versés par vos patients seront encaissés directement par vos soins. Somme que vous rétrocéderez à votre remplaçant ;

- Dans le cadre d’un contrat de collaboration : Ici, vous percevez directement de votre patient les revenus des consultations effectuées. Vous devez alors déduire de ces revenus la redevance, que vous adressez mensuellement au titulaire.

Vos rétrocessions ainsi que vos redevances devront obligatoirement être déclarées dans la DAS2.

Le logiciel de comptabilité, une alternative au comptable ?

Parce que faire appel à un comptable représente un coût non négligeable, il peut être tentant de chercher une solution alternative. D’ailleurs, nous avons une excellente nouvelle : L’expert-comptable n’est pas obligatoire pour les entreprises !

Ainsi, vous pouvez tout à fait effectuer votre comptabilité seul, ou à l’aide d’un logiciel de comptabilité, pensé pour vous faciliter la vie.

Qu’est-ce qu’un logiciel de comptabilité ?

Un logiciel de comptabilité est un outil informatique facile d’utilisation, développé dans l’unique but de vous accompagner dans la gestion de la comptabilité de votre entreprise.

Les logiciels de comptabilité permettent d’automatiser les différentes tâches : il s’agit là d’une alternative économique aux comptables. Bien que ces outils ne soient pas des comptables au sens juridique du terme, ils ne sont, en effet, pas inscrits à l’ordre des experts-comptables, ils vous permettront tout de même d’assurer un suivi comptable et d’effectuer vos diverses déclarations obligatoires 🤗

Indy, une excellente alternative aux comptables ?

Avec un panel important de fonctionnalités, la solution de comptabilité Indy répond aux besoins de nombreuses entreprises et activités : que vous soyez pédicure–podologue en micro-BNC, ou en entreprise individuelle ou encore en EURL ou en SASU, nous saurons vous accompagner !

Avec notre solution premium vous avez accès, en quelques clics seulement à :

- La synchronisation bancaire qui fait remonter vos recettes et dépenses automatiquement ;

- La catégorisation de vos transactions pour vous faire gagner du temps dans la gestion de votre comptabilité ;

- Vos déclarations de Chiffre d’Affaires ;

- Vos déclarations fiscales (2035, 2065, 2042-C-Pro…) ;

- La génération de vos documents obligatoires (tel que le livre recette) ;

- Une aide à la déclaration de vos revenus ;

- Le pilotage de votre activité en temps réel ;

- La gestion de vos notes de frais ;

- L’édition de factures et devis conformes ;

- Un service client 5 étoiles 🌟

🍒 Cerise sur le gâteau !

Indy vous propose toutes ces fonctionnalités… et plus encore ! Bénéficiez d’un compte pro 100% gratuit ainsi qu’une aide à la création d’entreprise 👷🏻♂️

Créer un compte

Vous avez la moindre interrogation au sujet de la comptabilité du podologue ? Laissez-nous un message en commentaire, nous nous ferons un plaisir de vous éclairer ! 💡

Bonjour,je suis nouvelles ici

J ai obtenu en 2001 en belgique mon diplome belge de pedicurie podologues et j aurais aime l exercer en france car j y suis domicilier depuis septembre 2023

Bonjour Ophélie,

Pour exercer en France, vous devez déposer une demande d’autorisation d’exercice. Vous trouverez toutes les informations sur le site de l’Ordre National des Pédicures-podologues.

Bonjour,

Je dois déclarer mes revenus professionnels pour la première fois depuis le début de mon activité de pédicure-podologue. J’exerce en tant que collaborateur et je suis en micro-bnc.

Concernant la déclaration 2042, je dois déclarer mon CA de l’année. Mais qu’est ce que le CA ? Le total des encaissements que j’ai fait (donc avant rétrocessions) ? Ou bien il s’agit du montant que j’obtiens après rétrocessions ?

Merci d’avance pour votre aide

Bonjour Jules,

Vous me précisez être en contrat de collaboration, les rétrocessions que vous versez à votre titulaire sont donc des redevances de collaboration. Ces redevances ne sont pas déductibles de votre chiffre d’affaires en micro-BNC. Vous devez donc déclarer le total de vos encaissements, avant redevances. Il est important de noter que les redevances de collaboration sont déductibles au régime réel, il peut donc être intéressant pour vous de déclarer une 2035 l’année prochaine.