La Société Civile de Moyens (SCM) est une structure juridique réservée aux professions libérales. Elle permet à plusieurs professionnels de s’associer pour mutualiser leurs dépenses et de bénéficier par conséquent d’économies d’échelle. Le but premier d’une SCM est en effet de réduire les coûts professionnels, comme le loyer, les appareils professionnels, les véhicules, les salariés… Grâce à la contribution de chacun des associés aux frais communs. Suivez-nous, la SCM, n’aura plus aucun secret pour vous ! 🤫

En résumé

- La SCM, Société Civile de Moyens, permet à plusieurs professionnels en libéral de mettre en commun un grand nombre d’éléments nécessaires à l’exercice de l’activité de ses membres : local, personnel, matériel… etc ;

- Chaque associé reste indépendant et doit facturer sa propre clientèle. Ni la clientèle, ni les bénéfices ne sont partagés ;

- Le régime fiscal et social des associés est déterminé en fonction de leur activité et de leur statut juridique ;

- La SCM doit déclarer ses résultats annuels dans la déclaration n°2036.

À la recherche d’une solution pour la comptabilité de votre SCM ?

Faire appel à un expert-comptable n’est pas une obligation. Optez dès aujourd’hui pour une solution en ligne comme Indy.

Je veux tester Indy gratuitement 🤩

Qu’est-ce qu’une SCM ?

Définition

La société civile de moyens (SCM) est une forme juridique destinée exclusivement aux professions libérales, réglementées ou non. Cette dernière se distingue des autres sociétés civiles par son objet social. En effet, elle a pour seul objectif, la mise en commun des moyens d’exploitation, nécessaire à l’exercice de d’une activité professionnelle.

Comment fonctionne cette société ?

En raison de la nature de son objet social, la SCM ne permet pas l’exercice d’une activité. Ainsi, cette dernière fonctionne comme un compte joint : chaque associé verse sa part, et c’est la société qui fait les achats pour le compte du cabinet. Les professionnels conservent une totale indépendance et ne mutualisent que leurs dépenses. Autrement dit, ils ne partagent ni leur clientèle ni leurs bénéfices.

S’il reste des moyens qui n’ont pas été utilisés par la société, ils sont généralement redistribués en fin d’année aux associés. Le taux de participation de chacun est à déterminer collectivement, mais le plus simple reste de découper en parts égales. Par exemple, deux associés donneront chacun 50 % des besoins de la société et quatre associés donneront chacun 25 %.

Les règles de fonctionnement d’une SCM sont libres. Il est néanmoins conseillé de prévoir un règlement écrit dans les statuts de la société. Il est d’usage de prévoir la répartition des dépenses, les conditions d’admission d’un nouveau membre, les modalités de cession ou de transmission de sa part, les sanctions en cas de non-respect des règles établies, etc. Il est également recommandé de réglementer le fonctionnement des assemblées générales, où sont prises collectivement les décisions concernant la société. Des traces écrites de ces assemblées peuvent être gardées pour éviter tout conflit. Les associés peuvent désigner un gérant, inscrit dans les statuts. Si aucun gérant n’est choisi, tous les associés bénéficient du pouvoir de décision.

💡 Le saviez-vous ? La SCM ne peut pas conclure de bail professionnel, puisqu’elle n’exerce pas d’activité professionnelle. Ainsi, les associés devront signer le bail pro à leur nom.

Qui peut créer une SCM ?

Le nombre d’associés d’une SCM est de minimum deux, il n’existe par ailleurs pas de maximum légal. Tous les associés de la SCM doivent être des personnes physiques exerçant leur activité en leur propre nom. Autrement dit, l’associé doit disposer :

- Soit d’une entreprise individuelle (il pourra notamment être auto-entrepreneur) ;

- Soit exercer en Société d’Exercice libéral (SEL) ou en Société Civile Professionnelle (SCP).

De plus, la SCM n’autorise pas la pratique libérale à elle toute seule. Il faut également que les activités soient voisines. Par exemple, un médecin peut s’associer avec d’autres professions médicales, comme un infirmier ou un dentiste. Il ne peut en revanche pas s’associer avec un avocat, un notaire ou un expert-comptable. La contribution à la société commune se fait généralement par des versements d’argent qui serviront à l’achat de matériel, au paiement du loyer et des salariés. Les associés peuvent également apporter des biens matériels comme un véhicule, des machines, etc.

Quel régime social pour les associés ?

Le statut de SCM n’impacte pas ses membres. Ces derniers conservent ainsi leur statut de travailleur indépendant. Autrement dit, le régime social des associés est déterminé en fonction de leur activité professionnelle.

Vous êtes gérant associé

Le gérant associé a le statut de travailleur non salarié : TNS. Le calcul des cotisations sociales se base sur la part des bénéfices de la société qui lui revient. Il dépendra également de sa rémunération.

Vous êtes gérant non associé

Vous êtes en principe soumis au régime TNS, sauf s’il existe un lien de subordination entre vous et la SCM. Dans ce cas-là, vous êtes assimilé salarié.

Bon à savoir : si un associé souhaite quitter la SCM, il est dans l’obligation d’envoyer une lettre recommandée aux gérants de la société en faisant part de son souhait de son projet de départ société.

Quelle comptabilité et quel régime fiscal en SCM ?

Une SCM n’a pas d’obligation comptable particulière. Ainsi, la société, n’a aucune obligation de produire des comptes annuels. Toutefois, il est nécessaire que la comptabilité de la SCM permette de déterminer le résultat fiscal. Ce dernier sera alors utilisé pour calculer la part de résultat revenant à chaque associé.

Le régime d’imposition sur les bénéfices de la SCM

Dans un premier temps, les SCM sont soumises au régime fiscal des sociétés de personnes, ainsi bien que les résultats soient déterminés par la société, ce sont les associés qui sont imposés sur les résultats réalisés.

Le bénéfice est donc imposé à l’impôt sur le revenu (IR) ou à l’impôt sur les sociétés (IS) selon l’imposition auquel l’associé est soumis.

Notez que le bénéfice est le plus souvent imposé à l’IR. En effet, ce régime d’imposition s’applique si la SCM met à la disposition de ses membres les moyens nécessaires à l’exercice de leur activité. L’IS est plus rare. En effet, seules les SCM qui ont une activité commerciale, pourront opter pour ce régime d’imposition. A titre d’exemple, une SCM qui met à disposition ses moyens à des tiers non associés pourra opter pour l’IS.

Le résultat imposable en SCM

Vous êtes en BNC à l’IR

Les associés de la SCM imposables dans la catégorie des bénéfices non commerciaux (BNC), sont :

- Soit au régime de la déclaration contrôlée ;

- Soit au régime micro-BNC. Ce dernier permet de bénéficier d’obligations comptables allégées. Pour en bénéficier, vous devez obligatoirement respecter des seuils de chiffre d’affaires. En 2025, ces derniers s’élèvent à 77 700€.

Vous êtes à l’IS ou en BIC

Lorsque les membres de la SCM relèvent des bénéfices industriels et commerciaux (BIC) ou s’ils sont à l’impôt sur les sociétés (IS) c’est en principe le régime simplifié d’imposition des BIC qui s’applique. La société pourra toutefois opter pour le régime réel normal des BIC.

La déclaration de résultat de la SCM

En règle générale, la SCM doit déclarer ses résultats dans la déclaration n°2036. Néanmoins, elle devra reporter ses résultats dans la déclaration n° 2036 bis-SD, si elle a opté pour l’imposition d’après son bénéfice réel. Ces déclarations sont à déposer au plus tard le 2ème jour ouvré suivant le 1er mai au service des impôts. Toutefois, un délai supplémentaire de 15 jours est accordé lorsque la déclaration est effectuée par voie électronique en mode EDI-TDF.

Les déclarations 2036, permettront de détailler l’ensemble des dépenses de la société, avec une ventilation indiquant la part de chaque associé. Notez que, lorsque la déclaration n’est pas transmise par voie électronique, une majoration de 0,2 % du montant des droits à payer est appliquée.

💡 Bon à savoir : Lorsque la SCM a opté pour le régime réel normal des BIC, elle doit impérativement transmettre les déclarations suivantes :

- La déclaration de résultat n° 2031-SD accompagnée de différents tableaux comptables et fiscaux ;

- La déclaration n° 2036-SD qui permet d’indiquer le montant des dépenses réparties entre les associés.

Quelles déclarations comptables pour les associés de la SCM ?

Comme indiqué plus haut, ce sont les associés qui sont imposés sur les résultats de la SCM pour la part des bénéfices correspondant à leurs droits dans la société. Ainsi, les modalités d’intégration de la part des résultats de la CSM dans le bénéfice de l’associé dépendront de son régime d’imposition. Ce dernier est généralement soumis à l’IR dans la catégorie des BNC.

L’associé est en BNC au régime de la déclaration contrôlée

Au régime de la déclaration contrôlée, les associés doivent faire apparaître sur leurs déclarations n° 2035-SD la fraction du résultat qui leur revient. Ils doivent par ailleurs ajouter cette fraction (si c’est un bénéfice) ou l’en retrancher (s’il s’agit d’un déficit) de leur propre résultat fiscal sur la liasse fiscale, n°2035 liasse BNC.

💡 Le saviez-vous ? L’associé de la SCM peut déduire différents frais de ses revenus professionnels depuis l’annexe n° 2035-AS-SD.

L’associé est au régime micro-BNC

Le régime micro-BNC est un régime fiscal simplifié. Ici, l’associé est dispensé du dépôt d’une déclaration de résultats. La part du résultat de la SCM (qu’il s’agisse d’un bénéfice ou d’un déficit) ne sera pas prise en compte pour déterminer le montant des recettes imposables. Cette part devra simplement être déclarée séparément sur la déclaration complémentaire des revenus n°2042 C pro.

La TVA s’applique t-elle en SCM ?

Les SCM sont en principe redevables de la TVA. La société met à disposition de ses associés des locaux aménagés, du matériel…cette activité est ainsi imposable à la TVA au taux normal de 20 %.

Toutefois, une exonération de TVA est possible si les membres de la société exercent une activité exonérée ou pour laquelle ils n’ont pas la qualité d’assujetti ou si vous remplissez les 3 conditions suivantes :

- Les prestations de services sont rendues exclusivement aux associés de la SCM ;

Et

- Les services rendus par la SCM à ses associés doivent concourir directement et exclusivement à la réalisation d’opérations exonérées (par exemple, membres des professions médicales et paramédicales) ;

Et

- Les sommes réclamées aux associés ne dépassent pas les charges communes de fonctionnement

Dans le cas présent, pour bénéficier de l’exonération de TVA, vous devrez impérativement compléter le formulaire n°2036-SD.

La CET

Pour rappel la contribution économique territoriale se compose de la CFE (cotisation foncière des entreprises) et de la CVAE (cotisation sur la valeur ajoutée des entreprises). Aussi, peu importe le régime d’imposition des bénéfices, chaque associé de la SCM est aussi imposable à la CFE en son nom propre sur la valeur locative des locaux dont il a la jouissance exclusive. Aussi, si le montant des recettes de la société est supérieur à 152 500 €, elle est également redevable de la CVAE.

Comment fonctionne la transmission ?

Lors de la cession des parts sociales, l’acquéreur doit s’acquitter de droits d’enregistrement. Les droits d’enregistrement s’élévent à 3 % du montant convenu. Notez qu’un abattement est possible. Le cédant devra quant à lui s’acquitter d’un impôt sur la plus-value.

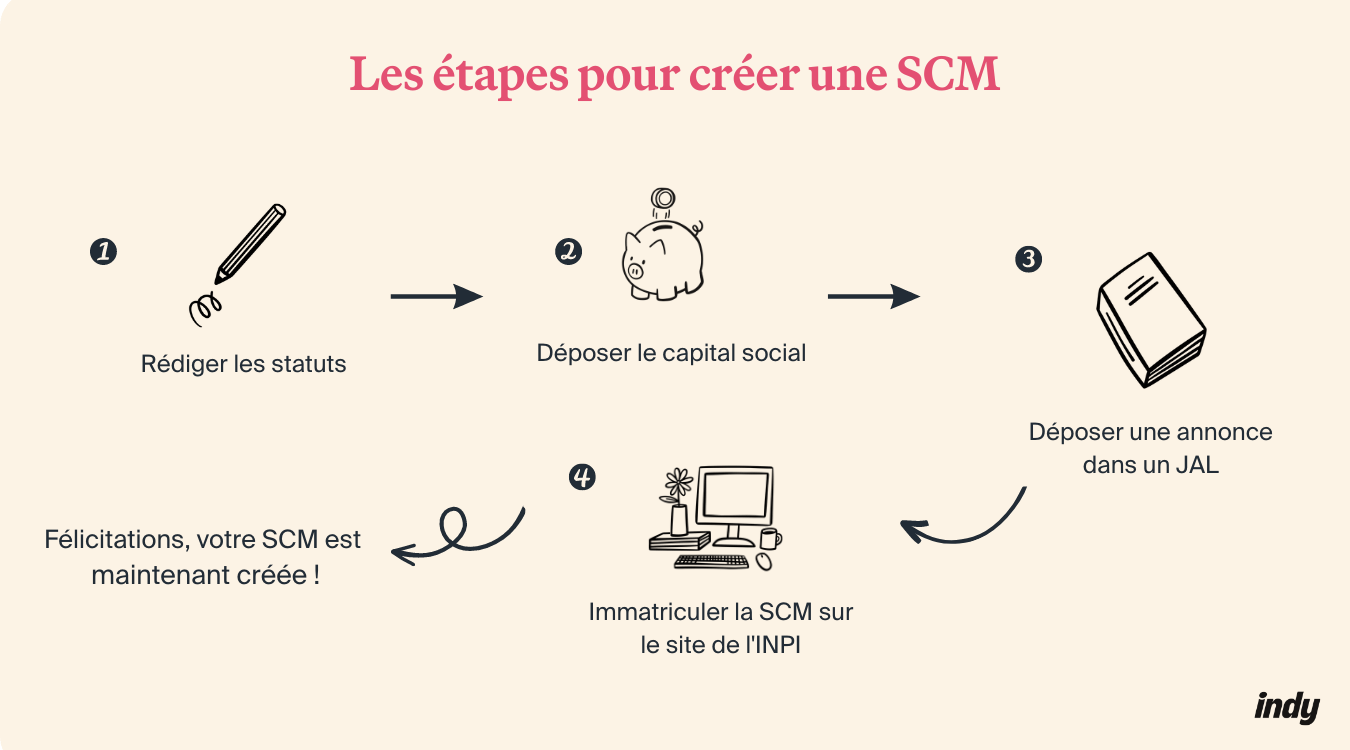

Les modalités de création d’une SCM

Vous souhaitez créer une SCM ? Comme toutes les sociétés, un grand nombre de démarches sont obligatoires.

La rédaction des statuts.

Parmi les formalités obligatoires, nous retrouvons notamment la rédaction des statuts de la société. Ces derniers régissent l’organisation et les règles de fonctionnement de votre SCM. Ils mentionneront notamment :

- Les modalités de prise de décision ;

- Les conditions de cession des parts sociales ;

- Ou encore les modalités d’admission de nouveaux associés…

Le capital social

Ensuite la SCM, doit obligatoirement avoir un capital social. Néanmoins, aucun capital social minimum n’est exigé. Vous pouvez ainsi réaliser des apports en numéraire ou en nature.

💡 Bon à savoir : L’apport en industrie n’est pas possible en SCM puisque cette société n’a pas d’activité professionnelle.

Dépôt des Statuts à l’Ordre (pour les professions réglementées)

Si votre profession est réglementée, les statuts doivent être déposés auprès de l’ordre professionnel correspondant.

Publication au Journal d’Annonces Légales

Vous devez ensuite publier une annonce légale de création dans un journal d’annonces légales de votre département.

Dépôt des Documents auprès de l’INPI

Enfin, les associés doivent déposer un dossier d’immatriculation sur le guichet en ligne des formalités des entreprises (l’INPI). Pour accéder au site de l’INPI, c’est 👉 par ici 👈.

Ils devront déposer :

- L’avis de constitution publié dans un support d’annonces légales ;

- Une copie de la pièce d’identité du gérant ainsi qu’une déclaration sur l’honneur de non-condamnation et une attestation de filiation ;

- Le certificat de dépôt du capital social ;

- Deux exemplaires des statuts ;

- Une copie du diplôme si l’activité libérale pratiquée est réglementée.

Pourquoi créer une SCM en 2025 ?

Après avoir passé en revue les caractéristiques et le fonctionnement de la SCM, attardons nous un instant sur les avantages et inconvénients de ce statut juridique.

Les avantages de la SCM

Liberté de fonctionnement

Outre la restriction sur les professions pouvant se lier dans le cadre d’une SCM, il est certain que sa liberté de fonctionnement est relativement importante. Les conditions d’entrée et de sortie, le choix des gérants, la répartition des dépenses, la poursuite de la société en cas d’incapacité d’un membre… Tout ou presque peut être défini par les associés comme bon leur semble. C’est donc un type de structure idéal pour ceux qui souhaitent s’associer à d’autres professionnels tout en gardant leur indépendance, comme nous allons le voir ci-dessous.

Indépendance professionnelle préservée

En effet, l’indépendance des membres d’une SCM est préservée puisqu’ils gèrent leur activité comme bon leur semble à l’exception des dépenses mutuelles qui sont mises en commun. La gestion de la clientèle ou patientèle, leur méthodologie, la gestion de leurs revenus et l’exercice de leurs fonctions en général leur incombe totalement. Cela implique également une responsabilité totale sur les actes ou services fournis à leurs patients ou clients, mais ce serait de toute façon le cas s’ils n’étaient pas associés.

Pas de capital minimum

Alors qu’une société d’exercice libéral peut demander un capital initial conséquent, les SCM n’ont pas ce problème. Bien que ce type de société soit limité dans son pouvoir d’action, elle peut être très utile pour limiter vos coûts. Si vous avez les moyens et le besoin d’une association plus forte, une SEL peut cependant être plus adaptée. Retenez bien que les capitaux investis dans une SCM pourront être récupérés en fin d’exercice, cet argent ne sera donc pas perdu. Ce sera aux gérants de répartir au mieux votre budget pour que votre argent ne soit pas dépensé à mauvais escient.

Économies sur les moyens d’exploitation

Lorsque l’on n’a pas besoin de plusieurs outils conséquents pour plusieurs personnes, ou que l’on veut faire des économies d’échelle sur du matériel quotidien, la SCM peut être très utile. Vous pouvez y investir le capital que vous souhaitez, que ce soit pour un investissement conséquent tel qu’un siège de dentiste ou juste pour acheter du matériel de bureau ou médical en quantité. Vous pouvez tout à fait définir dans les statuts de la société le type de fournitures ou d’outillage qu’elle sera chargée d’acheter pour éviter les écarts budgétaires trop importants. Encore une fois, la décision de désigner un gérant unique ou que tous les associés aient un pouvoir de décision sera capitale pour que tout le monde y trouve son compte.

Inconvénients de la SCM

Responsabilité indéfinie des associés

Dans une SCM, tous les associés ont une responsabilité indéfinie. Cela veut dire concrètement qu’ils sont responsables sur l’ensemble de leurs biens personnels. En cas de dette contractée par la SCM et non remboursée dans les temps, vos biens pourront donc être saisis par la justice en cas de litige.

Bonne nouvelle ! La nouvelle loi sur les entreprises individuelles vient désormais protéger les nouvelles créances et donc le patrimoine personnel des professionnels.

Formalisme de fonctionnement

S’il y a plusieurs gérants, les décisions devront être prises conjointement en assemblée et, selon ce qui a été défini dans les statuts, devront se faire à la majorité, à l’unanimité et/ou avec un quorum. Ce formalisme peut en refroidir certains mais gardez en tête que c’est souvent pour assurer le bien fondé des décisions et la santé financière de la société. Cependant, si vous avez confiance en un de vos associés pour tout gérer, l’option d’un gérant unique ayant les pleins pouvoirs est également envisageable.

Pour conclure, le statut juridique de la SCM peut être particulièrement intéressant pour les libéraux. Ce type de société permet aux associés de mettre en commun leurs différents moyens et ainsi de minimiser leurs frais professionnels. Enfin, notez que chaque membre de la SCM conserve son indépendance et doit obligatoirement exercer en leur nom propre.

Vous avez la moindre interrogation au sujet des SCM ? Laissez-nous un message en commentaire, nous nous ferons un réel plaisir de vous éclairer ! 💡

Bonjour,

Est ce qu une scm pour prendre a bail un autre site que son siège social.

Est ce que ce site secondaire doit apparaître dans les statuts, et /ou passer en AG.

Bonjour Nadine,

Oui la SCM peut louer plusieurs locaux dans le cadre de son activité. Ces différents locaux ne sont pas obligatoires dans les statuts, à l’exception du siège social. Il est préférable, mais non obligatoire, de le faire valider en AG, comme toutes les décisions importantes de l’entreprise.

Bonjour,

Le licenciement économique est-il possible en SCM ? Une amie qui est secrétaire depuis 8 ans au sein d’un centre médical en SCM vient d’apprendre qu’elle va perdre son emploi. On lui propose rupture conventionnelle, ou démission avec un emploi à mi-temps en mai 2025….mais pas licenciement économique… Je précise que ses employeurs savent que mon amie a de graves soucis de santé… Pourriez-vous m’éclairer svp ?

Bonjour Elodie,

Le licenciement économique est possible dans toutes les entreprises. La procédure est cependant très lourde pour l’employeur, avec des critères très strictes, ce qui favorise les ruptures conventionnelles.

Bonjour, nous sommes 2 thérapeutes à s’associer en SCM mais souhaitons sous louer (accord propriétaire ) des bureaux à d’autres thérapeutes. La SCm est elle suffisante comme statut juridique car cela va générer des rentrées/recettes . En vous remerciant

Bonjour Stéphanie,

Si vous envisagez de sous-louer des bureaux à d’autres thérapeutes et que cela génère des recettes, la SCM pourrait effectivement ne pas être le statut le plus approprié. La SCM est principalement conçue pour la mise en commun de moyens plutôt que pour des activités génératrices de revenus comme la sous-location.

De notre côté, nous vous conseillons de contacter un avocat spécialisé ou un expert-comptable pour obtenir des conseils adaptés à votre situation spécifique. Ils pourront vous aider à choisir le statut le plus adapté à vos besoins.

Bonjour

Peut-on alimenter la scm depuis un compte perso ou obligatoirement d un compte pro?

Merci

Bonjour Eric,

Nous vous recommandons vivement d’alimenter votre SCM depuis un compte professionnel plutôt qu’un compte personnel. Cela permet une meilleure gestion de vos finances et l’accès à des fonctionnalités exclusives. Opter pour un compte pro permet également de faciliter la gestion de votre comptabilité et d’assurer une parfaite transparence et conformité vis-à-vis de l’administration fiscale.

Cependant, le compte perso ne constitue pas pour autant une interdiction dans votre cas.

Pour raison de santé j’ai décidé ma cessation d’activité au 30 juin 2024.

Je ne trouve pas de délai de préavis dans les statuts de la SCM, que je devrais à mon associée.

Puis je considérer que la SCM est dissoute dès lors que je ne suis plus professionnel de santé ; suis je obligée de continuer à partager les frais de la SCM ?

Bonjour Laurence,

Vous devez réaliser la dissolution de la société avec votre associée au sein d’une assemblée générale. Une fois la décision prise, vous pourrez officiellement fermer la société auprès de l’administration.

Bonjour, est il possible de faire un emprunt bancaire au nom de la scm ?

Bonjour,

Oui une SCM peut contracter un prêt bancaire.

Merci pour cet article. Il y a un point que vous ne précisez pas dans le « qui ». La SCM semble ouverte aux professions libérales réglementées ET non réglementées. Autrement dit un regroupement de consultants ou de thérapeutes devraient pouvoir créer une telle structure. Vous confirmez ? J’ai une question sur « l’autonomie juridique sur les recettes » que vous évoquez. Est ce que cela signifie que la SCM n’a pas la capacité juridique pour facturer ?

Bonjour Franck,

Nous précisons dans l’article que les activités qui peuvent exercer ensemble au sein d’une SCM doivent être voisines. Les professionnels de santé peuvent exercer ensemble, mais ne peuvent pas exercer avec des professions juridiques par exemple. Une SCM de consultants et de thérapeutes semble donc difficilement réalisable.

Concernant l’autonomie des recettes, la SCM ne peut en effet pas facturer, c’est à chaque professionnel de facturer ses propres clients.

Bonjour,

Mes questions concernent le contrat d’exercice en commun :

– Ma future associée et moi seront amené à partager les frais du cabinet : je voulais savoir si je devais créer un compte en banque distinct des autres ? ou si le compte pro suffit ? ou créer un compte commun ?

– Sachant que les frais seront partagés à part égale : qu’en est-il des justificatifs ? est-ce que nous devons les conserver tous les deux ? (donc les photocopier). Puisque nous les partagerons le justificatif ne correspondra pas au relevé, si vous pouviez m’éclaircir.

– Idem pour les rétrocessions et les loyers que nous recevront : faut-il un compte en banque distinct ou le compte pro suffit ? Devrais-je faire apparaître le montant total reçu ou uniquement la part qui me revient ?

Bonjour,

Nous ne nous sommes pas encore penché sur le contrat d’exercice en commun, et ne pouvons donc pas répondre à vos questions. Je vous conseille de vous tourner vers votre Ordre Professionnel, ou vers un avocat spécialisé.