De nombreuses activités requièrent l’utilisation d’un véhicule : pour se rendre chez le client, le patient ou le fournisseur, pour livrer un bien ou un service, ou simplement pour mettre à disposition à ses équipes. Ainsi, deux options s’offrent généralement à vous : utiliser votre véhicule personnel en déduisant les frais ou acheter/louer un véhicule destiné à votre activité. Dans ce guide pratique des véhicules pour les freelances, nous vous expliquons tout ce que vous devez savoir sur les deux ou quatre roues, et comment appréhender leur aspect comptable simplement et sereinement.

Résumé

- Un véhicule professionnel peut être, un véhicule de tourisme ou un véhicule utilitaire ;

- Le véhicule de fonction peut être utilisé personnellement, tandis que le véhicule de service est réservé aux trajets professionnels ;

- Votre véhicule peut être financé : avec un emprunt, un crédit-bail ou encore une location longue durée (LLD) ;

- Le véhicule professionnel peut faire l’objet d’amortissements qui sont plafonnés ;

- Les frais liés au véhicule professionnel peuvent être déduits soit avec les frais réels, soit avec les indemnités kilométriques.

💡 Besoin de comptabiliser votre véhicule ?

Automatiser votre comptabilité avec Indy ! Plus de saisies, plus de calculs compliqués, on se charge de les faire pour vous ! 🔥

J’essaye gratuitement

Le choix du véhicule professionnel

Si l’achat d’un véhicule relève de la nécessité pour beaucoup de freelances, trouver celui qui convient le mieux peut s’avérer plus fastidieux. D’abord, il vous faudra choisir entre deux modèles de véhicules :

- Le véhicule de tourisme : également appelé véhicule particulier (VP), il correspond aux voitures de ville que l’on achète également pour se déplacer à titre personnel.

- Le véhicule utilitaire : d’un poids inférieur à 3,5 tonnes, il fait référence aux fourgons, camionnettes, ou encore pick-ups avec deux à trois places à l’avant, et une zone de chargement conséquente. Au-delà de 3,5 tonnes, on parle d’utilitaire poids lourd, pour un autre type d’usage (transport de personnes ou de marchandises notamment).

Votre choix devra être déterminé par l’utilisation que vous aurez du véhicule. N’oubliez pas de prendre en compte l’énergie qui l’alimente ! Si vous souhaitez avoir une empreinte carbone plus réduite, alors il vaut mieux vous tourner vers un véhicule électrique ou hybride.

Enfin, il existe des différences fiscales que nous expliquons un peu plus tard dans ce guide.

Fonction vs service : les deux usages possibles

Avant d’acquérir votre véhicule, vous devez d’abord vous poser la question de son usage. Sera-t-il uniquement destiné aux trajets professionnels ? Voulez-vous également vous en servir pour des trajets privés en dehors des jours de travail ? La réponse à ces questions orientera votre choix.

Le véhicule de fonction pour tous les types de trajets

Considéré comme un avantage en nature ou une rémunération, le véhicule de fonction peut être utilisé pour les déplacements professionnels comme personnels. Vous pouvez ainsi conduire le véhicule pendant le week-end ou vos jours de congés.

Le véhicule doit apparaître dans le contrat de travail, et doit être assuré par votre société ou par la société de location si vous le louez.

Le véhicule de service pour les trajets professionnels

Ce type de véhicule pour les freelances en société doit être exclusivement utilisé dans le cadre professionnel, et peut être utilisé par plusieurs personnes dirigeantes ou salariées. Il ne représente ainsi aucune rémunération, ni avantage en nature ! Son utilisation doit toutefois apparaître dans le contrat de travail du salarié ou dirigeant assimilé salarié.

👉 Découvrez notre article qui approfondit les différences entre le véhicule de fonction et le véhicule de service pour faire un choix optimal.

Quel type de véhicule pour les entreprises individuelles ?

Les deux options ci-dessus correspondent aux freelances en société, et notamment à ceux qui embauchent des salariés. Si vous êtes indépendant en entreprise individuelle, vous avez deux choix :

- Immatriculer un véhicule dans votre entreprise tout en l’utilisant pour des trajets privés. Les modalités correspondent à celles d’un véhicule de fonction.

- Utiliser votre véhicule personnel pour des trajets professionnels sans l’immatriculer, et déduire la quote-part des frais professionnels.

Comment financer votre véhicule ?

C’est l’une des premières questions à vous poser avant de vous lancer dans l’obtention d’un véhicule ou d’une flotte entière. Si l’achat semble de prime abord la première solution, n’oubliez pas de penser à la location ! Dans certains cas, elle peut être plus intéressante… Voyons ensemble les options qui s’offrent à vous.

L’achat avec ou sans emprunt

Avec l’achat, vous pouvez profiter du véhicule autant que vous voulez, et sur la durée désirée. Si vous choisissez cette option, alors il faudra réfléchir à quel patrimoine vous souhaitez intégrer le véhicule :

- Au patrimoine professionnel : avec ce dernier, vous pouvez déduire l’amortissement du véhicule, les intérêts d’emprunt en cas de crédit ou encore l’entretien de votre résultat imposable.

- Au patrimoine personnel : moins de frais pourront être déduits, mais vous pourrez tout de même déduire les dépenses de carburant et d’entretien.

Le crédit-bail, location avec option d’achat et leasing

Avec ces trois options, vous louez un véhicule sur une durée définie par un contrat. En tant que locataire, vous payez un loyer chaque mois à la compagnie de location. À la fin du contrat, vous pouvez acheter le véhicule.

La location longue durée (LLD)

Ici, vous louez également un véhicule sur une période contractuelle avec un versement de loyer mensuel. En revanche, avec la LLD, il ne sera pas possible de devenir propriétaire à la fin du contrat et d’acquérir le véhicule.

👉 Vous hésitez encore ? Consultez cet article qui examine quelle solution est la plus rentable entre l’achat et la location.

Qui est responsable en cas d’amende ou d’accident ?

Les pépins, ça arrive ! Heureusement, la réglementation est très claire à ce sujet :

- En cas d’infraction, c’est le responsable (qu’il soit dirigeant ou salarié) qui doit régler l’amende. Si votre salarié est tenu pour responsable d’une infraction, vous devez, en tant que dirigeant de société, communiquer aux autorités l’adresse et le nom du salarié responsable. En cas de manquement, vous risquez une amende de 3 750 €.

- Si un accident intervient, alors c’est à la société de payer la franchise, même lorsqu’un salarié est impliqué. Bien sûr, vous êtes normalement assuré pour les dégâts. Néanmoins, s’il est prouvé que l’accident est causé par un conducteur en état d’ivresse ou sous l’emprise de stupéfiants, alors des sanctions plus graves peuvent être appliquées comme un licenciement et/ou une confiscation du véhicule avec retrait de permis.

Comment appréhender la notion d’amortissement ?

Un véhicule est considéré comme un actif immobilisé : il fait donc l’objet d’amortissements. Autrement dit, si vous achetez un véhicule pour l’intégrer au patrimoine de votre société, vous ne pourrez pas déduire cet achat directement, mais déduire son utilisation. L’administration fiscale estime qu’un véhicule est généralement amorti en 5 ans via un amortissement linéaire (diviser le montant total du véhicule par le nombre d’années). Par ailleurs, en cas de location, ce sont alors les loyers qui peuvent être déduits.

L’amortissement du véhicule est toutefois plafonné pour les véhicules* :

- 30 000 € pour les émissions de CO2 inférieures à 20 g par kilomètre.

- 20 300 € pour les émissions de CO2 entre 20 g et 50 g par kilomètre.

- 18 300€ pour les émissions de CO2 entre 50 g et 160 g par kilomètre.

- 9 900 € pour les émissions de CO2 de plus de 160 g par kilomètre.

*véhicules acquis depuis 2021.

Comment déduire les frais liés à un véhicule ?

Acheter ou louer un véhicule ? Fait ! Maintenant que vous avez le véhicule en main pour votre activité professionnelle, il est temps de passer à la partie déductibilité. Car oui, vous devez prendre en compte les dépenses inhérentes au véhicule dans la comptabilité de votre entreprise :

- L’amortissement de l’achat ou la location du véhicule.

- L’entretien.

- Le péage.

- Le parking.

- La réparation en cas d’accident.

- L’assurance.

- Et plus encore !

Deux choix s’offrent à vous : les frais réels et les indemnités kilométriques.

Les frais réels

Lors de l’utilisation d’un véhicule dans le cadre d’une activité professionnelle, les charges seront automatiquement déduites aux frais réels. Cela signifie que vous pouvez déduire ces charges sur la base de factures. En revanche, si vous utilisez un véhicule de fonction avec des trajets professionnels et personnels, les frais réels devront être divisés en quotes-parts : c’est là que ça devient fastidieux.

Par ailleurs, si vous avez une voiture électrique, vous devrez calculer votre consommation pour déduire l’amortissement du véhicule (plafonné à 30 000 €) ainsi que sa batterie (à condition qu’elle ait une facture propre ou que son achat soit mentionné séparément sur celle du véhicule).

Les indemnités kilométriques (IK)

Si vous estimez que conserver les justificatifs de chaque dépense liée à votre véhicule dans le cadre d’un trajet professionnel est trop chronophage pour vous, alors vous pouvez faire le choix des indemnités kilométriques avec un barème mis en place par l’administration fiscale. Dans ce cas, il est plus avantageux que le véhicule reste dans le patrimoine personnel. Vous devez également pouvoir justifier le kilométrage parcouru à titre professionnel avec les dates, les lieux et les identités des clients ou fournisseurs.

Voici le barème depuis le 1er février 2022 :

(source : Legifrance)

Notez que le barème ne prend pas en compte certains frais comme le péage, les places de parking, ou encore les réparations. Ils peuvent parfois être déduits en plus !

Comment faire votre choix ?

Pour les entreprises individuelles (EI), nous avons constaté que dans 98 % des cas, le barème des IK est plus intéressant qu’une déduction aux frais réels. Les paramètres pris en compte sont les suivants :

- L’amortissement du véhicule, généralement étalé sur cinq ans, représente une charge importante. Ce sont des frais potentiellement déductibles, donc autant de revenus en moins pour vos cotisations sociales et vos impôts. Si vous êtes au barème des IK, vous bénéficiez automatiquement d’un amortissement forfaitaire, et pouvez conserver votre véhicule dans le patrimoine personnel.

- Le moment de la vente du véhicule est un indicateur clé : c’est à ce moment-là que le patrimoine personnel, et le barème des IK, peuvent être plus avantageux puisque vous n’êtes pas imposé sur les plus-values générées lors de la vente. Au patrimoine professionnel et aux frais réels, cette imposition peut vous faire perdre des gains !

👉 Pour en savoir plus, consultez cet article qui explique la différence entre les frais réels et les indemnités kilométriques pour les entreprises individuelles.

Concernant les sociétés, le remboursement des IK n’est pas soumis à l’impôt sur le revenu. Vous ne serez donc pas taxé en cas de plus-value lors de la vente du véhicule, par exemple. Aussi, les IK n’apparaissant pas sur la déclaration de revenu, vous n’avez pas à payer la taxe sur les véhicules de société (TVS) dont nous vous expliquons les modalités ci-dessous. En revanche, les IK limitent l’utilisation d’un véhicule et ne couvrent pas certains frais qui pourront s’avérer onéreux, comme les réparations. En fonction de ces calculs, il peut être plus avantageux d’avoir un véhicule de fonction amorti sur plusieurs années et aux frais réels qu’opter pour le barème des IK. À votre calculatrice !

👉 Les indemnités kilométriques expliquées aux sociétés, c’est par ici !

Le carburant est-il déductible ?

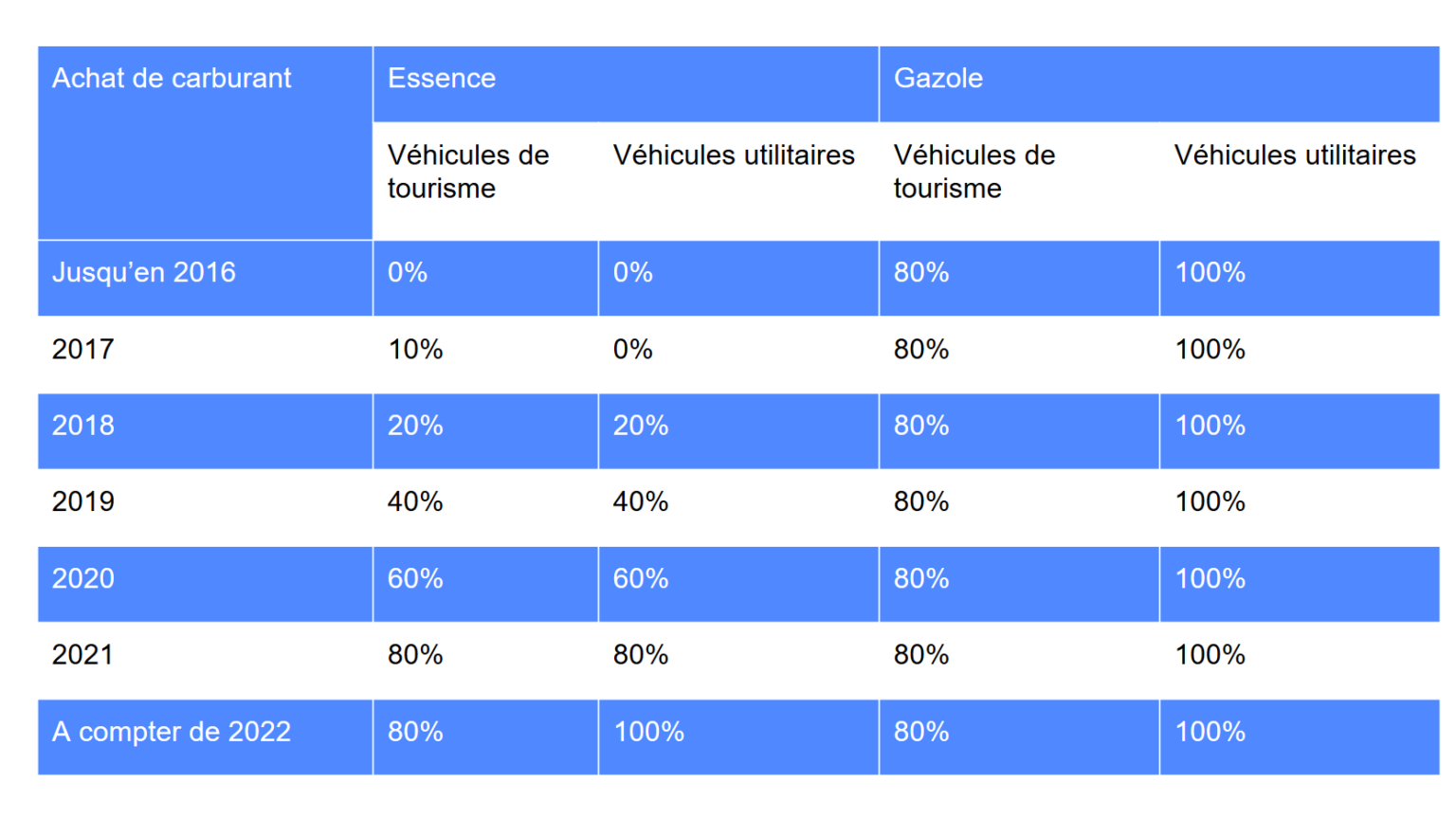

Si votre véhicule est au gazole, vous pouvez récupérer 100 % de la TVA sur les utilitaires et 80 % de la TVA sur les véhicules de tourisme. Bien sûr, cela concerne les véhicules dont la société est propriétaire, puisqu’il est impossible de récupérer la TVA sur les véhicules personnels.

Le tableau ci-dessous montre la part de TVA déductible :

👉 Lisez cet article pour mieux comprendre la déduction de la TVA sur les frais de carburant.

Qu’est-ce que la taxe sur les véhicules de société (TVS) ?

En cas d’acquisition de véhicule de tourisme (« VP ») immatriculé en France, ou si vous avez une voiture à usage multiple de catégorie « M1 », alors vous devez payer la taxe sur les véhicules de société. L’imposition se fait par année civile, soit du 1er janvier au 31 décembre.

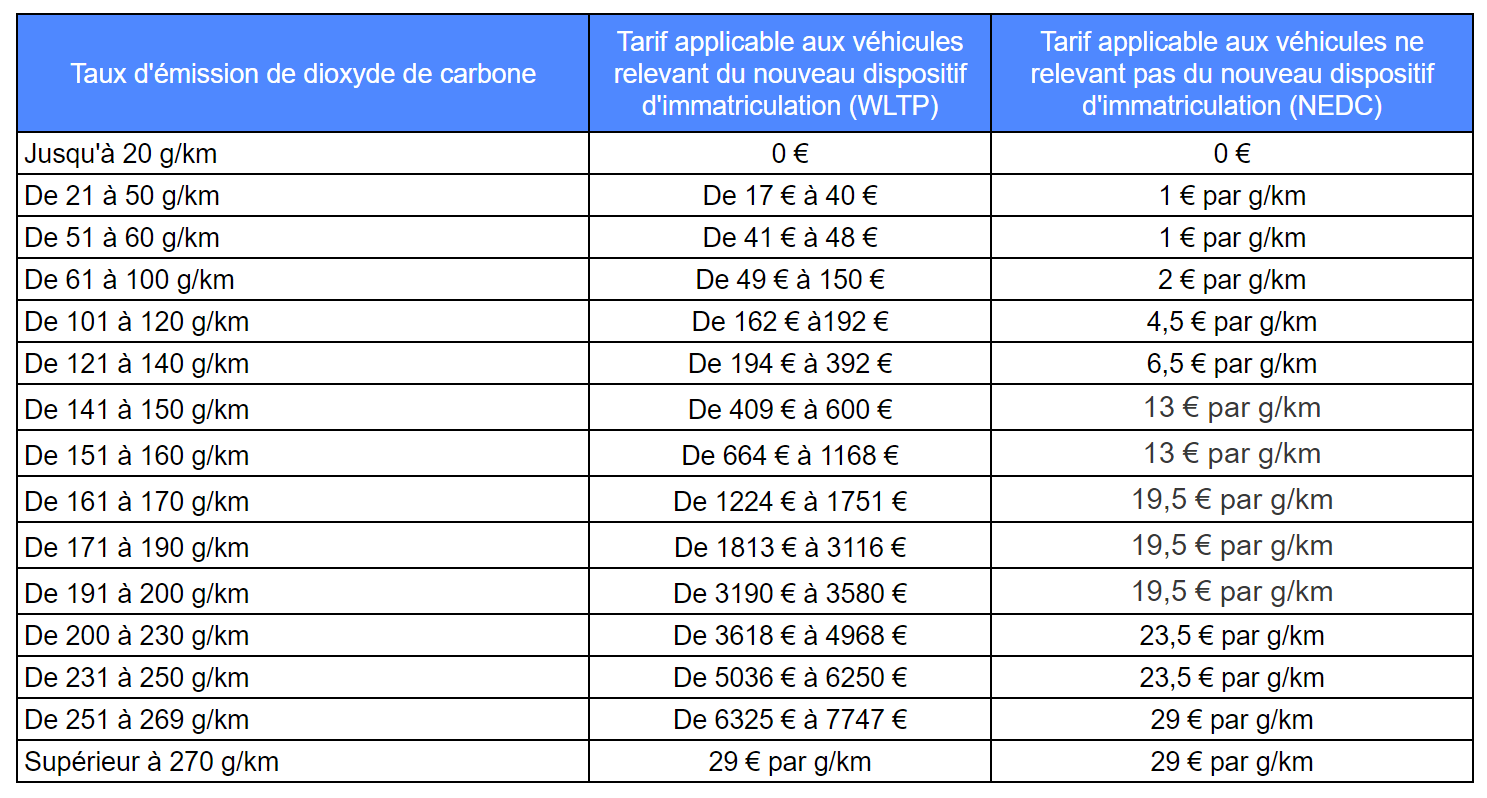

La TVS se calcule d’après les paramètres suivants :

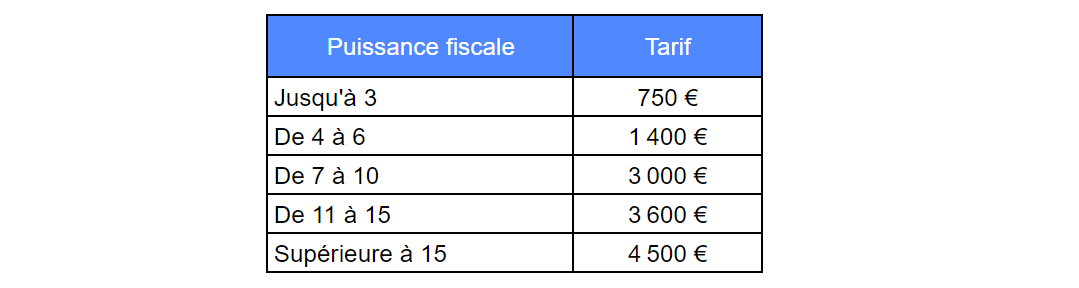

- Selon la notice officielle, le premier élément prend en compte les émissions de CO2 pour les véhicules “ayant fait l’objet d’une réception communautaire, dont la première mise en circulation intervient à compter du 1er juin 2004 et qui n’étaient pas possédés ou utilisés par la société avant le 1er janvier 2006”.

- La puissance fiscale est utilisée pour les véhicules “qui font l’objet d’une procédure de réception nationale et non d’une réception communautaire, ou font l’objet d’une réception communautaire mais ont été commercialisés avant le 1er juin 2004, ou qui, ayant fait l’objet d’une réception communautaire, ont été commercialisés après le 1er juin 2004 mais faisant partie du parc automobile de l’entreprise avant le 1er juin 2006”

- Selon le carburant du véhicule. Plus il est polluant, plus la taxe augmente ! Pour les véhicules à essence et assimilés cette partie de la taxe peut aller de 20 à 70 €, tandis que pour les diesels elle va de 40 à 600 € en fonction de l’année de mise en circulation. Les véhicules hybrides immatriculés après mars 2020 sont assimilés diesel à partir de 120 g/km de CO2.

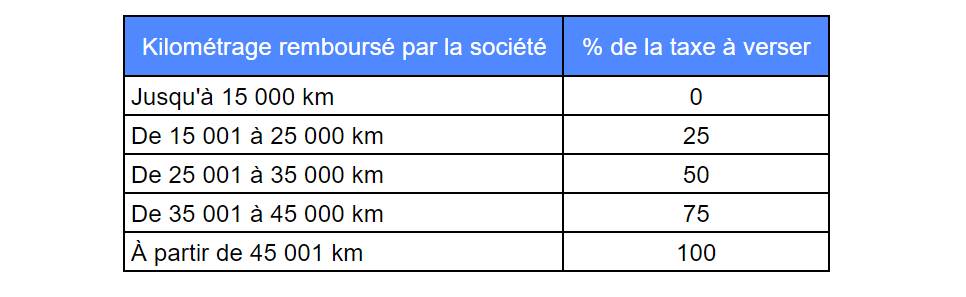

- Enfin, vous devez prendre en compte le coefficient pondérateur. Pour les véhicules appartenant aux salariés et aux dirigeants, la taxe est revue à la baisse à partir de 15 000 km par an.

Vous êtes exonéré de la TVS si :

- vous avez une entreprise individuelle ;

- votre véhicule est 100% électrique ;

- vous bénéficiez du système d’indemnités kilométriques et vous roulez moins de 15 000 km par an par véhicule ;

- vous louez un véhicule moins de 30 jours consécutifs au cours d’un trimestre civil ;

- votre véhicule est un véhicule accessible aux personnes en fauteuils roulants, catégorie M1 ;

- vous exercez une profession exonérée, comme les auto-écoles.

👉 Apprenez-en plus sur la TVS.

Gérer les frais de véhicule avec Indy

En entreprise individuelle

Nous avons expliqué les différentes étapes de la gestion des frais de véhicule avec Indy en EI dans ce mini-guide que nous vous résumons ci-dessous.

Au barème des IK :

- Il faudra cocher Oui dans l’onglet À faire > Étape Retraiter les frais de véhicule.

- Ensuite, dans l’étape de clôture Barème kilométrique forfaitaire (toujours dans l’onglet À faire), vous pourrez saisir les informations nécessaires au calcul de votre indemnité (type de véhicule, modèle, puissance fiscale, type de motorisation et kilométrage professionnel annuel).

- En cliquant sur Ajouter, le calcul de votre indemnité se fait automatiquement.

- Une fois l’ensemble de vos véhicules ajoutés, vous pourrez cliquer sur Tout est saisi dans l’étape de clôture.

- Indy créera automatiquement une ligne comptable (opération diverse) au 31 décembre de l’exercice en cours.

Aux frais réels :

- Il faudra cocher Non dans l’onglet À faire > Étape Retraiter les frais de véhicule.

- Ensuite, vous devrez définir le pourcentage d’usage personnel de votre véhicule.

- En entrant ce pourcentage, Indy ajoutera une subdivision sur les transactions que vous avez catégorisées toute l’année en Véhicule et carburant. Les transactions seront divisées avec une part professionnelle en Véhicule et carburant et une part personnelle en dépense personnelle.

En société à l’IS

Comme pour les EI, nous avons préparé un tutoriel complet pour la gestion des IK et des frais réels sur notre logiciel, dont voici le résumé :

Au barème des IK :

- Précisez à Indy l’option du barème des IK via l’onglet À faire > Clôture comptable et fiscale > Retraiter les frais de véhicule.

- Dans cette situation, toutes les dépenses faites depuis votre compte professionnel et liées à votre véhicule (essence, assurance, entretien etc.) sont à catégoriser en Compte courant d’associé.

- Vous pourrez saisir les informations nécessaires au calcul de votre indemnité dans l’étape Déduire les indemnités kilométriques et ajouter votre véhicule.

- En s’appuyant sur les informations renseignées pour chaque véhicule et sur le barème kilométrique fourni par l’administration fiscale au titre de l’exercice, Indy va calculer le montant de l’indemnité kilométrique déductible.

- Dès lors que vous cliquez sur Tout est saisi, une ligne d’OD (Opération Diverse) va ainsi se créer automatiquement à la date de clôture de l’exercice en cours

Aux frais réels :

- Si vous êtes aux frais réels, il faut le préciser à Indy de la même manière, via l’onglet À faire > Clôture comptable et fiscale > Retraiter les frais de véhicule.

- Dans cette situation, les transactions liées à vos frais de véhicule (essence, assurance, entretien etc.) doivent être catégorisées en Véhicule et carburant afin d’être comptabilisées au réel.

- Nous recommandons habituellement à nos utilisateurs qui déduisent leurs frais de véhicule au réel de réaliser toutes les dépenses associées avec la carte bancaire liée au compte professionnel.

Consultez notre Partenaire Carrière Jooble si vous êtes à la recherche d’un emploi freelance.