Vous n’êtes pas à l’aise avec les questions fiscales et d’impositions ? Indy vous accompagne dans votre comptabilité, on automatise vos déclarations et votre liasse fiscale. Plus de saisie, plus de calculs compliqués, seulement 10 minutes par mois ! Essayer Gratuitement

En résumé :

- Le prélèvement forfaitaire unique (PFU), aussi appelé flat tax, permet de simplifier l’imposition des dividendes ;

- Le taux unique du PFU s’élève à 30%;

- La barème de l’impôt sur le revenu est mis à jour chaque année, il dépend de votre situation professionnelle et familiale ;

- Il n’y a pas de meilleure option uinverselle, tout dépend de votre situation.

Le prélèvement forfaitaire unique (PFU)

Qu’est-ce que le PFU ?

Depuis le 1er janvier 2018 et la réforme de la loi de finances – qui vise en partie à simplifier la fiscalité liée au patrimoine – un prélèvement forfaitaire unique (PFU, ou “flat tax”) s’applique par défaut aux revenus liés aux placements financiers. Ces derniers comprennent ainsi les dividendes issus d’actions et de parts sociales dont les rendements sont variables.Les montants du PFU

Le taux global du prélèvement forfaitaire unique s’élève à 30 %, bien qu’il puisse augmenter exceptionnellement dans le cas de très hauts revenus. Avec le PFU, vous aurez deux opérations :- Un premier prélèvement de 12,8 % au titre de l’impôt sur le revenu sera effectué l’année où vous recevez votre dividende.

- Un second prélèvement de 17,2 % sera réalisé lorsque vous effectuerez votre déclaration de revenus. Vous devrez indiquer le montant brut des dividendes dans la case 2DC (“revenus des actions et parts”). Pensez également à inscrire le premier acompte de 12,8 % dans la case 2CK (“crédit d’impôt égal au prélèvement forfaitaire non libératoire”).

💡 Il est possible de demander une dispense de l’acompte au titre de l’imposition des dividendes si votre revenu fiscal de référence en N-2 est inférieur à 50 000 € (seul) ou à 75 000 € (couple en imposition commune). Vous devez formuler la demande auprès de l’administration fiscale au plus tard le 30 novembre de l’année précédent le versement.

Barème progressif de l’impôt sur le revenu

Définition du barème progressif

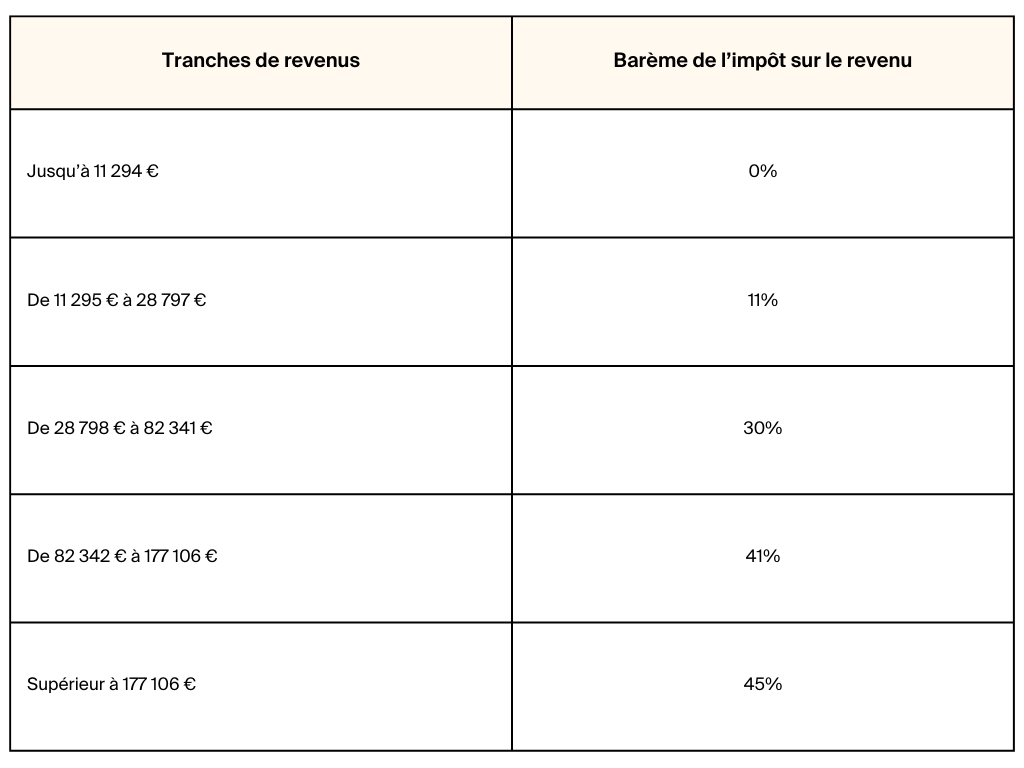

Le barème progressif est un dispositif d’imposition mis à jour chaque année. Ce dernier permet de calculer le montant de l’impôt basé sur le système de quotient familial et de tranches. Ainsi, le service des impôts permet au contribuable de choisir cette option pour déclarer les dividendes perçus. Toutefois, il faut garder à l’esprit que choisir cette option d’imposition est expresse, irrévocable et globale. Le barème progressif de l’impôt sur le revenu vous permet par ailleurs d’avoir un abattement de 40 % sur le montant imposable de vos dividendes et une déductibilité partielle de 6,8 % de la CSG. Seuls les prélèvements sociaux seront imposés à vos dividendes. Cette option peut donc s’avérer particulièrement avantageuse si vous êtes peu taxé.Les différentes tranches et montants du barème progressif

Tout d’abord, vous devez déterminer votre quotient familial :- Une part de quotient familial si vous êtes célibataire, divorcé, ou veuf.

- Deux parts de quotient familial si vous êtes marié ou pacsé.

- Le nombre de parts augmente selon votre nombre d’enfants.

Dans le cas de l’imposition de vos dividendes, c’est le pourcentage de votre tranche qui s’appliquera. Ainsi, vous êtes tenu de déclarer le montant des dividendes à la case 2DC (“revenus des actions et parts”).

Vous devrez également cocher la case 2OP afin d’annuler l’option du PFU à laquelle vous êtes automatiquement rattaché : “Vous optez pour l’imposition au barème de l’ensemble de vos revenus de capitaux mobiliers et de vos gains de cession de valeurs mobilières”.

Enfin, pour déduire la partie déductible de la CSG, vous devez reporter le montant inscrit en case 2DC en case 2BH.

Dans le cas de l’imposition de vos dividendes, c’est le pourcentage de votre tranche qui s’appliquera. Ainsi, vous êtes tenu de déclarer le montant des dividendes à la case 2DC (“revenus des actions et parts”).

Vous devrez également cocher la case 2OP afin d’annuler l’option du PFU à laquelle vous êtes automatiquement rattaché : “Vous optez pour l’imposition au barème de l’ensemble de vos revenus de capitaux mobiliers et de vos gains de cession de valeurs mobilières”.

Enfin, pour déduire la partie déductible de la CSG, vous devez reporter le montant inscrit en case 2DC en case 2BH.

PFU ou barème progressif : que choisir en société ?

Vous percevez 2 000 € de dividendes en mai 2022. Vous indiquerez ainsi ce montant de 2 000 € dans votre déclaration 2042 relative à l’impôt sur le revenu. Jusque-là, tout va bien. Mais quelle sera la différence d’imposition suivant l’option choisie (PFU ou barème progressif) ?Fatigué(e) de faire votre déclaration 2042 ? Simplifiez votre comptabilité avec Indy. Plus de saisie, plus de calculs compliqués, seulement 10 minutes par mois ! Essayer Gratuitement

Avec le PFU

- Dividendes imposables = 2 000 €

- Premier prélèvement à 12,8 % = 256 €

- Second prélèvement à 17,2 % = 344 €

Avec le barème progressif

- Dividendes imposables = 2 000 €

- Abattement de 40 % = -800 €

- 1 200 x 11 % = 132 €

- On déduit la CSG de 6,8 % sur la base imposable = – 82 €

- On rajoute les prélèvements sociaux sur les dividendes imposables = 2 000 x 17,2 % = 344 €

- Total de l’imposition : 344 + 132 – 82 = 394 €

- 1 200 x 30 % = 360 €

- On déduit la CSG de 6,8 % sur la base imposable = – 82

- On rajoute les prélèvements sociaux sur les dividendes imposables = 2 000 x 17,2 % = 344 €

- Imposition totale = 360 + 344 – 82 = 622 €

✍️ Pour résumer : si vous payez moins de 12,8 % d’impôt en étant soumis au barème progressif de l’impôt sur le revenu pour la totalité de vos revenus, alors cette option est la plus avantageuse pour vous.

Gardez à l’esprit que d’autres paramètres peuvent entrer en compte, notamment pour l’option du barème progressif : si vous avez des enfants à charge par exemple, ou encore si vous bénéficier de réductions et autres crédits d’impôt non imputable via le PFU. N’hésitez pas à consulter le site du Gouvernement afin d’avoir des données précises sur votre imposition de dividendes.Cet article a été initialement diffusé sur le groupe Facebook Compta Pour Les Freelances, réseau d’entraide des indépendants dans leur comptabilité.

Abonnez-vous à la newsletter Indy

Abonnez-vous à la newsletter Indy

Bonjour , d’accord, merci votre réponse est d’une précision et d’une aide exemplaire, merci

Bonjour

Merci pour votre article.

Je me pose une question toutefois sur les délais : sur le site des impots il est indiqué qu’il faut déclarer avant le 30 nomvembre à son établissement bancaire que l’on souhaite remplacer le PFU par le bareme progressif,

ma question est de savoir : que se passe t’il pour les opérations de vente d’action déjà réalisées avant la déclaration et après ?

Si je demande à mon établissement bancaire disons le 20 novembre 2024 de bénéficier du bareme réel, mes ventes d’actions avant cette date en bénéficieront elles ? ainsi que les ventes d’action entre le 20 novembre et le 31 decembre 2024 ?

la demande d’application du bareme progressif à l’établissement bancaire concerne bien l’année en cours et non la suivante ?

merci pour vos précisions

Bonjour Antoine,

Si vous souhaitez remplacer le PFU par le barème progressif, ce choix s’appliquera à l’ensemble de vos ventes d’actions réalisées durant l’année en cours (l’année 2024). Par conséquent, vos ventes d’actions avant et après demande seront soumises au barème progressif de l’impôt sur le revenu.

Pour l’année suivante, la case 20P sera automatiquement cochée sur votre déclaration de revenus. Si vous souhaitez maintenir ce choix, vous n’avez rien à modifier. En revanche, si vous préférez revenir au PFU, veillez à bien décocher cette case.

Bonjour,

Je suis client Indy et je suis gérant d’une SASU. Je souhaite me verser les dividendes dès la clôture de mon prochain exercice comptable. Puis-je faire les démarches seul ? Ou dois-je obligatoirement passer par un professionnel pour des raisons légales ?

En vous remerciant.

Bonjour Jérémy,

Vous pouvez vous verser des dividendes vous-même oui, il y a simplement des documents obligatoires à remplir. Comme vous êtes client Indy, vous pouvez poser toutes vos questions dans le live-chat !

Bonjour,

Etant client Indy, auriez-vous un outil de simulation en fonction des particularités du foyer ? Merci d’avance

Bonjour Saad,

Vous trouverez un simulateur réalisé par l’Urssaf juste ici : https://mon-entreprise.urssaf.fr/simulateurs/dividendes

Bonjour à tous, serait il possible de m’éclairer avec vos connaissances réelles, cette année mon époux a eu des revenus mobiliers 60K et le RFR a donc explosé alors que nous n’étions pas imposables avec 3 enfants, il est annoté sur la déclaration: D’après nos calculs, vous avez intérêts à opter pour l’imposition au barème de vos revenus mobiliers au lieu du prélèvement forfaitaire unique

Je ne sais quoi faire de peur de faire une erreur pourriez vous me guider s’il vous plait ? Sachant que les calculs cantine et AF découlent de cette déclaration, Vous remerciant, Bien cordialement,

Bonjour,

Il y a plusieurs éléments qui entrent en compte pour déterminer quelle option, entre le barème progressif et le PFU, est la plus appropriée. Il faut déjà savoir que si vous êtes en PFU, vous pouvez toujours passer en barème progressif. En revanche, l’inverse est impossible (ou très fastidieux). Avant de faire votre choix, je vous conseille de calculer votre imposition en fonction de votre quotient familial pour voir si le barème progressif est un meilleur choix. Aussi, n’hésitez pas à contacter directement l’administration fiscale (ou éventuellement la BPI) pour recevoir un accompagnement.

Bonne journée à vous, Clémentine

Bonjour,

Concernant le choix du PFU ou du barème progressif, peut-on choisir tous les ans l’un ou l’autre, et donc passer du barème progressif au PFU en cas d’augmentation de la TMI? Ou bien, le choix une fois fait est valable pour toute la durée d’acquisition du CTO?

Merci d’avance

Bonjour Ludovic,

Le choix du barème progressif de l’IR est irrévocable, et s’applique à l’ensemble de vos revenus de capitaux mobiliers. Si vous choisissez cette option, vous ne pourrez normalement pas revenir au PFU. En revanche, si vous avez opté pour le PFU, vous pourrez changer par la suite puisqu’un droit à l’erreur a été mis en place.

Bonne journée à vous !

Bonjour,

Merci pour cet article qui m’a bien aidé. Cependant au niveau de l’exemple je n’arrive pas à retrouver d’où provient le – 161 € qui apparaît dans les calculs de l’impôt sur le revenu à 11 %. De plus pour les calculs de l’impôt sur le revenu à 30 % l’imposition totale = 448 + 49 = 543 €…. 448 + 49 = 497… quel élément manque-t-il pour que 448 + 49 soit égal à 543 ? Merci

Bonjour Aurélie,

Merci pour votre commentaire. Vous avez bien raison, une erreur de calcul s’est glissée dans l’article. Elle est désormais corrigée. En espérant vous avoir aidée à mieux comprendre ces deux méthodes d’imposition. 🙂

Bien à vous, et joyeuses fêtes.