Lorsque vous créez votre société, vous devez choisir votre système d’imposition. Deux options s’offrent à vous : l’impôt sur les sociétés et l’impôt sur le revenu. Avant de déterminer laquelle est la plus avantageuse pour vous et pour votre activité, vous devez connaître sur le bout des doigts leurs modalités. Ça tombe bien, Indy vous propose un récapitulatif des avantages et inconvénients des sociétés à l’IS et à l’IR !

En résumé

- Il n’y a pas de statut plus avantageux entre l’IS ou l’IR pour une SCI, tout dépend de vos objectifs ;

- Le régime d’imposition d’une SCI va avoir des impacts aussi bien sur sa gestion comptable, sa fiscalité ainsi que sur la stratégie à adopter ;

- La SCI à l’IS à l’avantage de permettre la réduction du bénéfice imposable grâce à l’amortissement du bien ainsi que de bénéficier d’une imposition à taux fixes ;

- La SCI à l’IR à l’avantage d’avoir des obligations comptables réduites ainsi que de permettre des abattements sur les plus-values.

💡 Vous envisagez de créer votre SCI ?

Nos experts vous accompagnent gratuitement dans la création de votre SCI ! Démarches, conseils, IR ou IS…on vous dit tout !

Je prends rendez-vous

Société à l’IS et à l’IR : différences globales

L’impôt sur les sociétés et l’impôt sur le revenu représentent deux régimes d’imposition sur les bénéfices d’une activité commerciale.

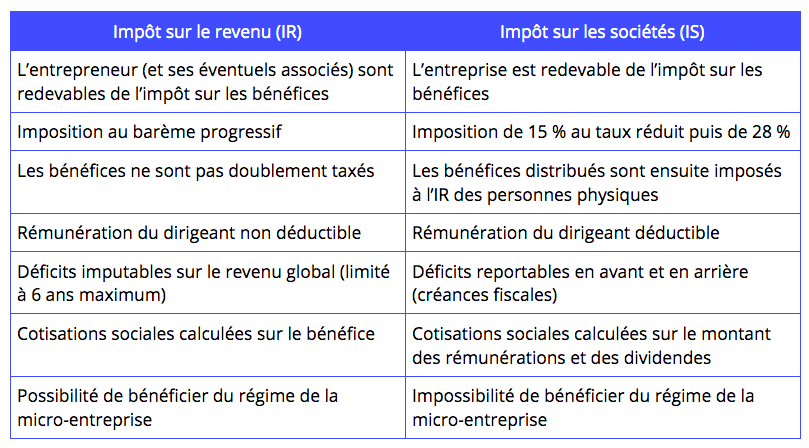

Selon le régime fiscal, les différences principales sont les suivantes :

- Les bénéfices sont imposés au niveau de la structure elle-même pour l’IS et au niveau de l’entrepreneur pour l’IR.

- Le mode de calcul d’une société à l’IS se base selon des pourcentages précis : 15 % jusqu’à 38 120 € de bénéfices, puis 26,5 % au-delà (ce taux passe à 25% pour l’exercice 2022). Pour l’IR, les calculs sont réalisés à partir d’un taux progressif et des tranches définies en fonction du foyer fiscal.

- La gestion des déficits amène les sociétés à l’IS à faire des reports en arrière et de créer des créances fiscales alors qu’à l’IR, les déficits sont imputés sur les revenus du foyer fiscal de référence.

- Généralement, les sociétés de personnes comme les Entreprises individuelles (EI) sont soumises à l’IR, alors que les sociétés de capitaux (SARL, SAS, SASU…) sont assujetties à l’IS.

Les avantages et inconvénients des sociétés à l’IS

Les sociétés à l’IS sont redevables d’un impôt sur la base de leur résultat imposable, et sont dites “opaques”. Le chef d’entreprise et ses associés sont quant à eux imposés une seconde fois, en fonction des rémunérations reçues par le biais des dividendes. Regardons ensemble les avantages et les inconvénients des sociétés à l’IS.

Les avantages

Si vous optez pour l’impôt sur les sociétés, vous séparez clairement votre imposition professionnelle de votre imposition personnelle, puisque l’impôt concerne l’entreprise dans sa globalité, et non pas vous en tant qu’entrepreneur.

Elle vous offre également une meilleure maîtrise de votre taux d’imposition qui est défini de manière précise : 15 % puis 26,5 % au-delà de 38 120 € (ce taux passe à 25% pour l’exercice 2022). Aussi, avec l’IS, la rémunération du dirigeant est entièrement déductible du bénéfice imposable.

Par ailleurs, le mécanisme de report des déficits est intéressant dans certains cas. La possibilité d’avoir une créance fiscale est considérée comme une aide auprès des sociétés pour les empêcher de sombrer rapidement si les bénéfices ne sont pas au rendez-vous.

Les inconvénients

Les sociétés à l’IS ont par ailleurs quelques inconvénients selon des situations précises :

- Le choix de l’IS est en principe irrévocable après 5 ans.

- Parfois, l’IS peut entraîner une double imposition : sur les bénéfices, et sur la quote-part sur laquelle est prélevé le PFU de 30 %. C’est le cas notamment pour les SASU.

- Il n’y a pas de taux réduit pour les plus-values sur le long terme.

- L’IS n’applique pas l’exonération d’impôt sur les bénéfices pour les sociétés en Zone franche urbaine (ZFU).

Les avantages et inconvénients des sociétés à l’IR

Les sociétés à l’IR sont considérées comme des sociétés de personnes, où les dirigeants et les éventuels associés paient un impôt en fonction de leur quote-part. Avec l’IR, sont donc prises en compte les données du foyer fiscal.

Cette imposition diffère selon le type de bénéfice : Bénéfices non commerciaux (BNC), Bénéfices industriels et commerciaux (BIC) et les bénéfices agricoles.

Les avantages

Le premier avantage des sociétés à l’IR est que l’imposition est moins forte pour les premières tranches de revenu :

- 0 € à 10 084€ : 0%

- De 10 085€ à 25 710€ : 11%

- De 25 711€ à 73 516€ : 30%

- De 73 517€ à 158 122€ : 41%

- Plus de 158 123€ : 45 %

Au-delà, l’IS est davantage optimal. Autrement dit, l’IR est particulièrement avantageux si votre taux marginal d’imposition n’est pas élevé.

Aussi, si votre entreprise dispose d’un dispositif d’exonération des bénéfices, alors l’IR comporte également de nombreux avantages. Généralement, les jeunes sociétés ou les sociétés en ZFU optent pour l’IR qui offre une exposition aux exonérations.

Enfin, l’IR permet de bénéficier du régime de la micro-entreprise et de tous les avantages inhérents.

Les inconvénients

Comme nous venons de le voir, l’IR n’est pas optimal au-delà d’une certaine rémunération perçue. Aussi, la rémunération du dirigeant et de ses éventuels associés n’est pas déductible des résultats. Et dans le cas de l’IR, il n’y a pas la possibilité d’attribuer des dividendes.

Enfin, le système de report des déficits est plus flexible à l’IS qu’à l’IR. Avec l’IR, le report d’un déficit fiscal est limité à 6 ans maximum. Aussi, les charges sociales sont calculées directement sur le bénéfice. En somme, si l’activité devient rapidement rentable avec des bénéfices élevés, alors l’IR ne permet pas une grande optimisation fiscale.

Quel régime fiscal choisir ?

Vous devez faire vos calculs et prévisionnels pour déterminer quel régime fiscal vous permet d’optimiser au maximum votre fiscalité. Tout dépend de votre activité, de votre stratégie et de votre situation fiscale. Par ailleurs, vous devez prendre en compte les charges sociales et leur impact selon ces deux modèles fiscaux.

Nous vous présentons un tableau récapitulatif pour vous aider à y voir plus clair.

Vous avez des questions sur les régimes fiscaux ? Vous pouvez nous laisser un commentaire ci-dessous. L’équipe d’Indy (ex Georges) sera ravie d’y répondre. Nous vous invitons également à rejoindre le groupe Facebook de comptabilité pour les professionnels libéraux.

Bonjour,

Si il n’y a pas de revenue pour l’entreprise, sous le régime de IS, est-ce que il y a des différence entre IR IS concernant le calcul de cotisation ?

Bonjour Roseline,

Le calcul des cotisations changent selon votre statut social, c’est à dire dirigeant assimilé salarié ou TNS (travailleurs non salarié). L’IR et l’IS ne s’appliquent qu’aux impôts, il n’y a pas de différence au niveau des cotisations sociales.

Bonjour,

Vous écrivez : ‘Aussi, avec l’IS, la rémunération du dirigeant est entièrement déductible du bénéfice imposable. »

La rémunération du dirigeant est elle imposé sur l’IR du dirigeant ?

Bonjour, la rémunération perçue par un dirigeant qui relève de l’IS est soumise au barème progressif de l’IR (catégorie des traitements et salaires). Vous pouvez consulter cette page du Service public pour en savoir plus.