Vous souhaitez transformer votre entreprise individuelle, pour la faire évoluer en SAS (Société par Actions Simplifiée) ou en SARL (Société à Responsabilité Limitée) ? L’opération est courante, mais nécessite toutefois d’avoir une bonne connaissance des formalités en vigueur. Ça tombe bien, on est là pour ça ! Laissez-nous vous guider dans votre démarche.

Sommaire

Cet article a été initialement diffusé sur le groupe Facebook Compta Pour Les Freelances, réseau d'entraide des indépendants dans leur comptabilité.

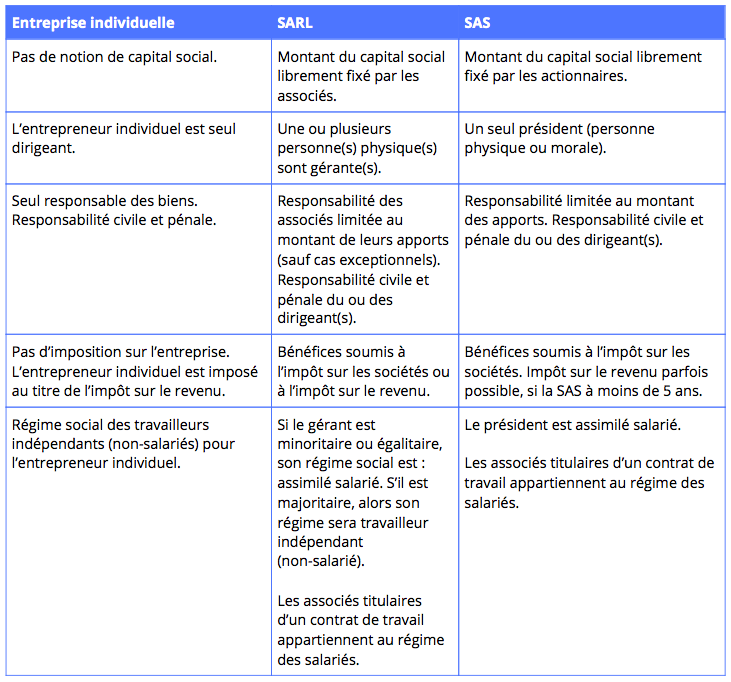

Rapide récapitulatif des structures juridiques concernées

Pour quels motifs transformer son entreprise individuelle en société ?

Passer d’une entreprise individuelle à une société de type SAS ou SARL est une décision qui doit être mûrement réfléchie en amont. Plusieurs motifs d’ordres financiers, sociaux, fiscaux et juridiques entrent généralement en considération.

Ainsi, passer d’entreprise individuelle à une société (SAS ou SARL) permet de :

- Trouver de nouveaux financements, et au-delà créer des montages financiers avec d’autres groupes pour faire grandir l’activité professionnelle.

- Obtenir davantage de sécurité professionnelle, puisque les pertes ne pourront pas dépasser le capital apporté.

- Rendre plus aisée la transmission de la société (à des associés, par exemple, ou à sa famille).

Au-delà de ces avantages, passer d’une entreprise individuelle à une SARL ou SAS offre une nouvelle fiscalité. Cela permet en effet au chef de l’entreprise de choisir le régime de l’impôt sur les sociétés (IS). Il sera également affilié au régime général de la sécurité sociale.

S’entourer d’associés

La première différence entre une entreprise individuelle et une SAS ou SARL est la possibilité de faire intervenir un ou de plusieurs associé(s). Car avec son entreprise individuelle, l’entrepreneur est seul à gérer son activité, et dispose des pleins pouvoirs sur son entreprise !

Dans le cas d’une SAS, les associés sont appelés “actionnaires” et peuvent être des personnes physiques et/ou morales. Il n’y a pas de limitation sur le nombre d’associés, a contrario de la SARL, qui est limitée à 100 associés.

Les options pour passer d’entreprise individuelle à SAS ou SARL

Si l’entrepreneur individuel a suffisamment analysé son environnement professionnel, déterminé son statut et celui du ou des associés, et est donc certain de faire passer son entreprise individuelle en SAS ou SARL, alors plusieurs options s’offrent à lui.

La cession du fonds de commerce (ou fonds artisanaux)

Le fonds de commerce et fonds artisanaux concernent l’ensemble des biens corporels (matériel, marchandises, équipements…) et incorporels (clientèle ou patientèle, nom commercial, droit au bail…) qui servent à l’exploitation d’une activité professionnelle commerciale. Dans le cas d’une entreprise individuelle, ce patrimoine se confond avec celui de l’entrepreneur individuel. Ce n’est plus le cas en SARL ou SAS, puisque la société possède sa propre personnalité morale.

Ainsi, dans le cadre de cette première option pour passer d’entreprise individuelle à SAS ou SARL, l’entrepreneur individuel cède son fonds de commerce (ou fonds artisanaux) à la société qu’il crée et dont il devient associé. Cette opération est encadrée par les articles L. 141-1 et suivants du Code de commerce, et la répartition du capital sera libre et à sa discrétion.

La cession du fonds de commerce permet ainsi de recevoir l’argent immédiatement ou en différé après la vente. La créance du vendeur va alors apparaître sous la forme d’un compte courant : il est actif pour la société, et passif pour l’entrepreneur individuel.

Aussi, l’entrepreneur individuel qui transforme son entreprise individuelle en société par la cession du fonds de commerce devra payer des impôts relatifs à son exploitation antérieure. Cela fait référence au bénéfice qui n’a pas encore été imposé et à l’impôt sur la plus-value qu’il fait en cédant son fond de commerce. Ces montants entrent dans l’impôt sur le revenu (IR). Dans le cas où la valeur du fonds est comprise entre 300 000 et 500 000 €, alors les plus-values peuvent être exonérées d’impôt.

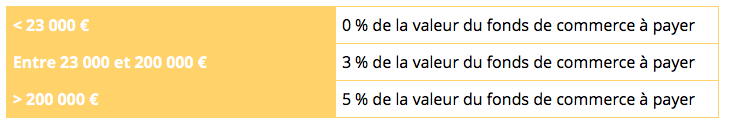

Quant à la société nouvelle créée, elle devra payer des droits d’enregistrement calculés à partir de la valeur du fonds de commerce :

L’apport du fonds de commerce au capital social

Avec cette seconde option, l’entrepreneur individuel crée une société et apporte dans celle-ci le capital (et tous les actifs) de son entreprise individuelle. Dans le cas où ces apports sont importants, l’opération nécessite une intervention officielle d’un commissaire aux apports.

Il existe ainsi deux types d’apports concernant le capital :

- L’apport pur et simple, réalisé contre des titres de la société sous forme de parts sociales ou d’actions.

- L’apport à titre onéreux, réalisé par l’achat d’obligations ou d’espèces, ou par la prise en charge du passif de l’entreprise individuelle par la société fraîchement créée.

Aussi, si la déclaration d’un capital social est légalement exigée, il n’y a pas de montant minimum.

La personne qui apporte le capital dans l’entreprise peut reporter le paiement de la plus-value sur les éléments non-amortissables comme la clientèle ou la patientèle. Aussi, elle peut étaler le paiement de la plus-value sur tout ce qui est amortissable, comme du matériel. D’un point de vue comptable, les plus-values apparaîtront dans les résultats de la société créée qui devient bénéficiaire. C’est l’article 151 octies du CGI qui encadre ces opérations.

La société bénéficiaire de l’apport s’acquitte des droits d’enregistrements mentionnés dans le tableau ci-dessus. Quelques exonérations sont possibles, au cas par cas.

La location de gérance

Cette opération, encadrée par les articles L. 144-1 et suivants du Code du commerce, permet à l’entrepreneur individuel de créer sa société avec ses fonds propres et son patrimoine. La société créée ne pourra toutefois pas être propriétaire du patrimoine, et devra verser une redevance soumise à la TVA et aux prélèvements sociaux, qui apparaît comme une charge d’exploitation.

L’ancien entrepreneur individuel perd sa responsabilité de personne physique, mais reste propriétaire du patrimoine. Ce montage est souvent réalisé quand l’entrepreneur individuel vend son activité à une société tierce mais souhaite garder son patrimoine, et donc son fonds de commerce. Aucun droit d’enregistrement n’est dû de la part de la SAS ou de la SARL, et aucune plus-value n’est taxée.

Vous avez des questions sur le passage d’entreprise individuelle à SARL ou SAS ? N’hésitez pas à nous les poser en commentaire. Et rejoignez notre communauté d’indépendants sur notre groupe Facebook de comptabilité !

Bonjour,

J’ai une entreprise individuelle et je souhaite la transformer en sarl pour ajouter un actionnaire.

Le soucis, c’est que j’ai des agréments d’état pour faire passer des titres professionnels et l’agrément qualité qualiopi, comment je pourrais faire pour transférer en même temps tous ces éléments ?

Merci d’avance 🙂

Bonjour Stéphanie,

Il faut vous rapprocher des entités qui vous ont délivré ces titres professionnels pour leur faire part de votre changement de statut. Ils pourront ainsi transférer ces titres et agréments vers votre nouvelle société. Si vous avez besoin de conseils, le rendez-vous d’aide à la création de société est gratuit chez Indy : https://www.indy.fr/creation-entreprise/ 🙂

J’exploite une brasserie restaurant et licence PMU/FDJ en qualité d’entrepreneur indépendant et je souhaiterai, créer une SAS familial

Bonjour Mohand,

Que souhaitez-vous savoir à ce sujet ? 🙂

Notre logiciel Indy ne gère pas encore les activités de restauration.

Bonjour,

J’ai une entreprise individuelle dans la prestation agricole et j’aimerai la passer en SAS.

Quelles sont les démarches à suivre ?

Merci pour votre réponse.

Cdt.

Bonjour,

Le statut flexible de la SAS est idéal pour la prestation agricole. La démarche reste toutefois similaire aux autres domaines : il faudra rédiger les statuts, réaliser des apports en numéraire ou en nature, puis passer à la publication d’une annonce légale. N’hésitez pas à consulter notre article sur les SAS et les SASU afin de maîtriser parfaitement les règles relatives à ce statut juridique.