Vous souhaitez lancer votre société et ne savez pas encore quel statut juridique adopter ? La SASU ou Société par Actions Simplifiée Unipersonnelle, est aujourd’hui l’une de formes sociales les plus prisées par les entrepreneurs se lançant seuls. Il est néanmoins nécessaire, avant de prendre une décision, de connaître ses caractéristiques ! Qu’est-ce qu’une SASU ? Quel est l’intérêt de ce statut ? Quels sont ses inconvénients ? Nous vous disons tout ! Suivez-nous 🚀

💡 Vous êtes en SASU ?

Sachez qu’en France, confier sa comptabilité à un expert-comptable n’est pas une obligation légale ! Autrement dit, vous pouvez tout à fait vous tourner vers un logiciel de comptabilité en ligne pour vous accompagner…comme Indy par exemple ! Suivez votre trésorerie, réalisez vos déclarations comptables obligatoires, ouvrez un compte pro, et bien plus encore, avec Indy !

Je m’inscris

📝 Notre résumé :

👉🏼 La SASU est une variante de la SAS avec un seul associé ;

👉🏼 Il s’agit d’une option attrayante pour les entrepreneurs souhaitant bénéficier d’une forme juridique flexible ;

👉🏼 Ce statut offre une gestion simplifiée et des possibilités de développement, tout en préservant une responsabilité limitée de l’associé unique.

👉🏼 La SASU présente tout de même quelques inconvénients. À titre d’exemple, les démarches de création seront relativement lourdes et coûteuses, et les cotisations sociales en cas de rémunération particulièrement élevées.

Qu’est-ce qu’une SASU ? La signification du terme

Définition

La société par actions simplifiée unipersonnelle (SASU) est variante de la société par actions simplifiée (SAS). Contrairement à cette dernière, la SASU est constituée d’un seul et unique associé. Autrement dit, dans le cadre d’une SASU, une seule personne (physique ou morale) a apporté ses ressources lors de la création de l’entreprise.

⚠️ Ce n’est pas parce que la SASU est une structure unipersonnelle que l’associé unique est seul à bord de son entreprise ! En effet, ce dernier peut tout à fait nommer un président autre que lui, embaucher des salariés ou encore faire entrer d’autres associés dans le capital de la SASU pour la transformer en SAS !

La SASU : pour qui ?

La SASU peut-être utilisée pour exercer une grande variété de professions et d’activités. Sa flexibilité en fait une structure adaptée à de nombreux secteurs, notamment :

- la prestation de services : les consultants, les informaticiens…

- le commerce : la vente en ligne, les boutiques physiques…

- les activités libérales : les avocats, les architectes… ;

- ou encore l’industrie, l’artisanat, la restauration, l’industrie…

💡 La SASU ne pourra pas exercer certaines activités réglementées (notamment dans certaines professions libérales réglementées ou encore le débit de tabac).

Le dirigeant de la SASU

L’associé unique de la SASU

Comme indiqué plus haut, la SASU est constituée d’un seul et unique associé, ce dernier peut être une personne physique ou une personne morale. L’associé unique prend les décisions opérationnelles et stratégiques pour le compte de la SASU tout en respectant les statuts de la société. Ici, aucune règle spécifique ne s’applique en matière de convocation, de vote ou de quorum. Notez tout de même que chaque décision doit impérativement faire l’objet d’une inscription dans un registre spécial tenu au siège social.

💡 Bon à savoir : Les informations inscrites sur le registre doivent être conservées pendant au minimum 6 ans.

L’associé unique a plusieurs droits et notamment :

- Droits financiers : il pourra toucher des dividendes si la société dégage des bénéfices ;

- Des droits d’information : L’associé unique de la SASU n’est pas le président de la société ? Alors ce dernier de consulter les documents de gestion de la société avant de prendre ses décisions ;

- Le droit d’agir que ce soit pour défendre ses intérêts personnels ou ceux de la société.

Le président de la SASU

Le président de la SASU est le représentant légal de la société. Ce dernier peut être l’associé unique de la société ou un tiers. Il représente la SASU à l’égard des tiers et il est en principe chargé de prendre toutes les décisions du quotidien.

Le président est désigné dans les statuts de l’entreprise, qui viendront préciser l’étendue de ses pouvoirs mais également son éventuelle rémunération au titre de son mandat social.

La rémunération du président de SASU

Le président de SASU peut percevoir deux types de revenus : des dividendes, en sa qualité d’associé et une rémunération au titre de son mandat social.

Les dividendes seront imposés d’office au prélèvement forfaitaire unique (PFU) de 30 % dont 12,8 % au titre de l’impôt sur le revenu et 17,2 % de prélèvements sociaux. L’associé pourra néanmoins opter pour l’imposition au barème de l’impôt sur le revenu.

La rémunération est quant à elle prévue dans les statuts de la société, elle est par ailleurs imposée à l’impôt sur le revenu (IR) dans la catégorie des traitements et salaires.

Le régime social du président de SASU

Il est courant que le dirigeant de la SASU ne se verse pas de rémunération au lancement de son activité. Dans ces cas-là, ce dernier ne paye pas de cotisations et ne dispose donc pas de protection sociale. Le président de la SASU bénéficiera du statut d’assimilé-salarié à partir du moment où il se verse une rémunération. Autrement dit, dans ce cas précis, il est affilié au régime général de la sécurité sociale et bénéficie donc de la même protection sociale que les salariés.

Par ailleurs, ces cotisations sociales sont calculées sur la base de sa rémunération brute, elles s’élèvent à environ 65 % du salaire brut.

Quel est le régime fiscal de la SASU ?

L’IS, l’imposition par principe

La SASU est en principe imposée à l’impôt sur les sociétés (IS), elle pourra néanmoins opter pour l’imposition des bénéfices à l’impôt sur le revenu (IR).

Pourra opter pour l’IR, la SASU :

- qui exerce une activité artisanale, commerciale, agricole ou libérale ;

- qui existait depuis moins de 5 ans au moment de l’option ;

- qui employait moins de 50 salariés et réalisait un chiffre d’affaires annuel ou un total de bilan inférieur à 10 millions d’euros ;

- qui est non cotées sur un marché réglementé.

L’option devra être formulée auprès des impôts dans les 3 premiers mois de l’exercice au cours duquel elle doit s’appliquer. Cette dernière s’applique pour une durée de 5 exercices. Elle ne pourra pas être renouvelée et peut-être dénoncée dans les mêmes délais.

Les déclarations fiscales de la SASU

Dans un premier temps, le dirigeant à l’IS devra compléter chaque année, la liasse fiscale 2065 ainsi que la déclaration n°2033.

En BNC à l’IR il devra compléter la déclaration n°2035 ainsi que ses annexes. S’il est en BIC à l’IR, il devra remplir la déclaration 2031 et ses annexes. Par ailleurs, le dirigeant de SASU à l’IR est tenu de reporter ses revenus professionnels, sur déclaration 2042 C-PRO.

Quelles obligations comptables ?

Tenir une comptabilité complète

Contrairement à la micro-entreprise, la SASU est dans l’obligation de tenir une comptabilité en bonne et due forme. Tous les mouvements doivent être consignés par écrit. La tenue de cette comptabilité est effectuée sur les livres comptables. Ainsi, le président de SASU devra consigner l’ensemble de ses recettes et de ses dépenses dans :

- Un livre journal : il s’agit d’un document comptable qui consigne tous les mouvements au débit et au crédit dans l’ordre chronologique ;

- Un grand-livre : qui permet de consigner les opérations dans les comptes comptables correspondants conformément au plan comptable.

Le président de SASU est également tenu de conserver les justificatifs de ses achats pendant au minimum 10 ans, soit la durée de légale de conservation des justificatifs.

Établir vos comptes annuels

En fin d’exercice comptable, le président de SASU devra établir ses comptes annuels. Ces derniers sont composés de 3 documents : Le Bilan, le Compte de résultat ainsi que les annexes.

- Le bilan comptable vient récapituler la situation patrimoniale et financière de l’entreprise à l’instant de la clôture ;

- Le compte de résultat regroupe quant à lui toutes les charges et tous les produits de l’exercice et comptable. Ce dernier vous permettra de savoir si votre société est rentable ou déficitaire, et donc si vous pouvez vous verser des dividendes ;

- Enfin l’annexe comptable est un document supplémentaire venant compléter le bilan et le compte de résultat.

L’approbation et le dépôt de vos comptes

La SASU étant une société commerciale, elle est en principe soumise à l’obligation annuelle d’approbation des comptes. Néanmoins, au vu du caractère unipersonnel de la société, il est logique de se demander si cette étape-là est obligatoire.

Ici, on distingue deux cas de figure :

- Vous êtes président et l’associé unique de la SASU, autrement dit, vous gérez seul la société.

- Vous êtes président de la SASU et n’êtes pas l’associé unique de l’entreprise.

Vous êtes président et associé unique de la SASU

En tant actionnaire unique de la SASU, vous déterminez librement les règles de fonctionnement de votre société. Parce que vous êtes le seul maître à bord de votre SASU, vous n’avez pas à tenir d’assemblée générale. Vous devrez tout de même matérialiser vos prises de décisions à l’écrit grâce au fameux PV d’AG.

Vous êtes président et n’êtes pas l’associé unique de la SASU

Parce que vous n’êtes plus seul à bord de votre société, vous devez impérativement rendre des comptes à vos associés. Il est donc obligatoire de procéder à l’approbation des comptes annuels et de consigner la décision de l’associé dans un PV d’AG.

Enfin, qu’importe votre situation, vous devez impérativement déposer vos comptes sur le site de l’INPI.

Ouvrir un compte bancaire professionnel

De plus, la SASU, en tant que société est dans l’obligation d’ouvrir un compte bancaire professionnel. Ce dernier lui permettra notamment de déposer votre capital social lors de l’immatriculation de la société.

💳 Ouvrez votre compte pro sur Indy

Bien plus qu’un logiciel de comptabilité, nous vous proposons désormais un compte professionnel entièrement gratuit. Recevez un IBAN français, une carte Mastercard physique et virtuelle, réalisez vos virements en illimités, déposez votre capital social…et plus encore ! 😍

Je crée mon compte pro

Payer vos charges sociales

Enfin, le président de SASU devra s’acquitter de plusieurs taxes et notamment de :

- La TVA s’il dépasse les seuils de la franchise en base ;

- La CFE (autrement dit de la cotisation foncière des entreprises). Notez que la première année d’exercice, ce dernier est exonéré du paiement de la CFE, il devra tout de même la déclarer ;

- La CVAE si l’entreprise réalise plus de 152 500€ de CA.

- La taxe annuelle sur les émissions de CO2 et de la taxe sur les émissions de polluants atmosphériques si le président utilise un véhicule de transport de personnes dans le cadre de son activité. Ces deux taxes sont venues remplacer la TVS (Taxe sur les Véhicules de sociétés).

Le comptable est-il obligatoire en SASU ?

En France, une entreprise n’est pas dans l’obligation de se tourner vers un expert-comptable. Ainsi, il est tout à fait possible pour le président de SASU d’effectuer sa comptabilité seul. Il pourra éventuellement se tourner vers un logiciel de comptabilité en ligne afin de tenir sa comptabilité de façon autonome. Ces logiciels en ligne se basent sur la synchronisation avec votre compte bancaire professionnel. Ainsi, toutes les transactions professionnelles remontent sur l’outil et sont classées automatiquement dans le compte comptable correspondant. De cette manière, le logiciel remplit toutes vos déclarations fiscales. Notamment les déclarations de TVA de votre SASU, mais aussi la liasse fiscale de votre SASU à l’IS.

La cession d’action en SASU

Vous souhaitez faire entrer de nouveaux actionnaires dans votre SASU tout en conservant son statut juridique ? C’est totalement possible, à condition que vous cédiez la totalité de vos parts sociales ! Dans le cas contraire votre SASU deviendrait une SAS. Notez que les cessions d’actions sont soumises à des droits d’enregistrement de 0,1 % à la charge de l’acquéreur.

💡 Le saviez-vous ? Si l’associé unique ne transmet pas la totalité de ses parts pour faire entrer un nouvel associé, la SASU passera automatique en SAS. Notez par ailleurs, que le passage d’une SASU à une SAS implique une mise à jour des statuts si ces derniers ne prévoient pas le fonctionnement de la société avec plusieurs associés.

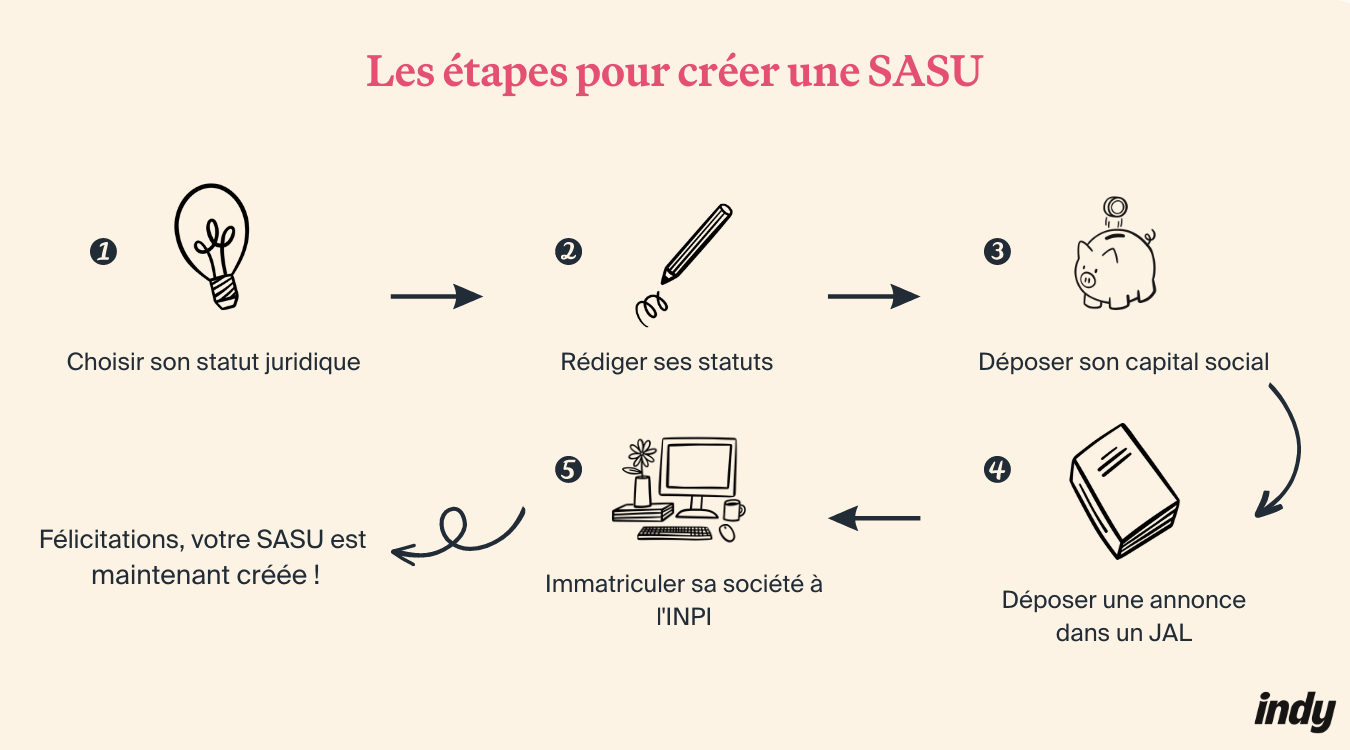

Comment créer une SASU ?

💡Vous souhaitez créer une SASU ?

Notre équipe d’experts vous conseille et vous accompagne gratuitement dans la création de votre société !

Je veux créer ma SASU

Rédaction des statuts

La rédaction des statuts est une étape obligatoire de la création de votre SASU.

Les statuts constituent le socle de votre société. Bien que la loi offre une importante liberté statutaire dans le cadre de la SAS et de la SASU, la rédaction de ces derniers requiert tout de même une attention toute particulière. Il s’agit là d’une étape cruciale. Ces derniers devront mentionner de nombreux éléments, notamment la forme juridique de la société, sa dénomination sociale, l’adresse du siège social…Ces statuts devront faire l’objet d’une modification si une information venait à changer au cours de la vie de la société.

💡 Bon à savoir : Le président est nommé dans les statuts. Ce dernier peut soit être l’associé unique de la SASU soit un tiers. En cas de changement de président, les statuts doivent être modifiés.

Constitution et dépôt du capital social

Le dépôt de capital social est une étape indispensable pour toute création de société. Il correspond à la somme des apports réalisés par l’associé au moment de la création de l’entreprise. Ce montant est mentionné dans les statuts de la société. Le capital social se constitue d’apport en numéraire ou en nature.

Le montant du capital social est librement déterminé par l’associé unique, son montant minimum est de 1€, il n’existe pas de montant maximum. Ce dernier pourra effectuer des apports en numéraire ou en nature. Le capital est généralement fixe, il peut néanmoins tout à fait être variable et augmenter suite à la décision du dirigeant.

Enfin, il est obligatoire de déposer le capital de la SASU sur un compte bancaire dédié à votre activité. En échange, vous recevrez une attestation de dépôt des fonds, un document essentiel pour procéder à la création de votre SASU.

Domiciliation de l’entreprise

Le président de SASU doit ensuite domicilier sa SASU en choisissant le siège social de son entreprise. Cette domiciliation peut se faire dans un local prévu à cet effet, dans une société de domiciliation commerciale, dans un espace de coworking, ou encore, au domicile du président. Ces démarches de domiciliation sont à réaliser en ligne.

Publication d’une annonce légale dans un journal habilité (JAL)

Vous devez ensuite rendre l’existence de votre SASU public, en publiant une annonce dans un journal d’annonces légales. De nombreux éléments doivent obligatoirement figurer sur cette annonce, notamment la forme juridique, l’adresse du siège social, l’objet social… Notez que cette publication à un coût !

Constitution et dépôt du dossier d’immatriculation sur le portail de l’INPI.

Enfin, viennent la constitution et le dépôt du dossier d’immatriculation de votre entreprise. Il conviendra de déposer votre dossier de création de SASU complet sur le site du guichet unique. Cliquez 👉 juste ici 👈 pour accéder au site.

Ce dernier doit comprendre :

- Une attestation sur l’honneur de non-condamnation.

- Un justificatif de domiciliation de la SASU. Il peut s’agir d’un contrat de bail ou d’une facture d’énergie ;

- Un exemplaire original des statuts ;

- Une copie de l’annonce légale publiée ;

- Une attestation de dépôt des fonds ;

- Une copie de la carte d’identité du président de la SASU.

Une fois le dossier déposé, la société est en cours d’immatriculation. Si le dossier est aux normes, le créateur recevra dans les jours suivant le Kbis ainsi que le numéro de SIRET.

💡 Le saviez-vous ? Certains indépendants exerçant en SASU seront dans l’obligation de souscrire des assurances spécifiques afin de pouvoir exercer leur profession. Nous vous invitons à bien vous renseigner quant aux assurances obligatoires avant de vous lancer à votre compte 😉

Les avantages et les inconvénients de la SASU

Les avantages

La responsabilité limitée de l’associé unique de la SASU

La SASU à de nombreux avantages. Dans un premier temps, la responsabilité du dirigeant est limitée au montant de son apport en capital. Ainsi, en cas de difficultés financières, les créanciers ont uniquement le droit de saisir les biens appartenant à l’entreprise. Le patrimoine personnel de l’associé est préservé.

Un régime fiscal avantageux en SASU

En matière de fiscalité, les SASU sont en principe soumises à l’impôt sur les sociétés. Toutefois, l’associé unique de la société a la possibilité d’exercer une option pour le régime des sociétés de personnes pendant 5 exercices. Avec cette option, il supporte personnellement l’imposition des bénéfices. En SASU, le créateur d’entreprise a donc le choix entre l’IR et l’IS, il pourra donc choisir son régime fiscal en fonction de sa situation. Le choix pour l’IR peut s’avérer judicieux lorsque l’associé unique choisit de ne pas se rémunérer par exemple.

Un fonctionnement flexible

La législation encadre peu le fonctionnement des SASU. L’associé unique rédige assez librement les statuts de sa société. Il bénéficie donc d’une grande flexibilité dans la définition des règles d’organisation et de fonctionnement de l’entreprise.

Un capital social libre

Comme indiqué précédemment le président est libre de fixer le capital social de sa société. Ce dernier peut-être en numéraire ou en nature. Il est également possible d’apporter un capital fixe, ou un capital variable. Enfin, il n’a aucune obligation de le libérer dès sa création.

Le régime social du président

Si le président de SASU se verse un salaire, il bénéficie automatiquement du régime social assimilé-salarié. Ainsi, il cotise auprès du régime général de la Sécurité sociale.

Les inconvénients de la SASU

Des formalités de création lourdes

La création de la SASU implique des formalités plutôt lourdes. De plus, bien que cette dernière soit relativement libre dans la rédaction de ses statuts, elle devra accorder un soin particulier à la rédaction des statuts.

Pas de rémunération du président de la SASU = pas de protection sociale

En l’absence de rémunération pour ses fonctions de président de la société ne bénéficie d’aucune protection sociale.

En cas de rémunération, les cotisations sociales sont très importantes

Les cotisations sociales en cas de rémunération s’élèvent à près de 65% de votre salaire brut. Autrement dit, vous ne toucherez que 35% de la somme versée.

| 🟢 Avantages | 🔴 Inconvénients |

| La responsabilité du président de SASU est limitée | Des formalités de création coûteuses et relativement lourdes |

| Un régime fiscal avantageux | Pas de rémunération = aucune protection sociale |

| Une grande flexibilité notamment au niveau de la rédaction des statuts | En cas de rémunération, les cotisations sociales sont très importantes |

| Une grande liberté quant au versement du capital social de la SASU | |

| Le statut d’assimilé-salarié, si le président se verse un salaire |

Notre tableau récapitulatif

| Les caractéristiques de la SASU | |

| 🏠 Personne morale ou physique ? | Morale : distinction entre votre personne et l’entreprise |

| 👩🏼🦳 L’associé | Un associé unique |

| Personne physique ou morale | |

| 💰 Sa responsabilité | Limitée aux apports |

| 🧑🏻⚖️ Le président | L’associé unique ou un tiers |

| Personne physique ou morale | |

| Nommé par l’associé unique | |

| Assimilé salarié, si versement d’un salaire | |

| Possibilité de se verser une rémunération et des dividendes (en cas de bénéfices) | |

| 💍 Imposition des bénéfices | Impôt sur les sociétés, mais option possible pour l’impôt sur le revenu, sous conditions |

| 🫴🏽 Cession de parts | Possible. Obligation de céder la totalité de part pour conserver le statut de SASU, sinon passage en SAS |

| ⚖️ Obligations comptables | |

| Ouverture d’un compte pro | |

| Tenue d’une comptabilité quotidienne | |

| Tenue des livres comptables | |

| Établissement des comptes annuels | |

| Dépôt des comptes annuels | |

| Paiement des charges | |

| 🎨 Création d’entreprise | |

| Étape 1️⃣ : Rédaction des statuts | |

| Étape 2️⃣ : Constitution et dépôt du capital social (minimum fixé à 1€) | |

| Étape 3️⃣ : Domiciliation de l’entreprise | |

| Étape 4️⃣ : Publication d’une annonce légale dans un journal habilité (JAL) | |

| Étape 5️⃣ : Immatriculation sur le site de l’INPI | |

Vous avez la moindre interrogation au sujet de la SASU ? Nous nous ferons un plaisir de vous éclairer 💡