Bien que l’auto-entrepreneur bénéficie d’une comptabilité allégée, ce dernier devra tout de même respecter certaines obligations d’ordre comptable. Parmi elles, la facturation de ses clients revêt une grande importance. Vous êtes en franchise en base ? Alors vous devrez facturer vos clients sans TVA, en HT ! Aujourd’hui, il vous est légalement possible d’effectuer vos factures sur Excel, nous vous proposons ainsi un modèle téléchargeable de facture, et quelques conseils, qui pourraient vous faire gagner un temps précieux dans la gestion de votre comptabilité !

📝 Facturez vos clients sans TVA avec Indy !

Sur Indy, vous pouvez facturer vos clients en HT ! Personnalisez notre modèle de facture, ajoutez un logo, modifiez la police, ajoutez des mentions complémentaires ! C’est vous qui choisissez !

Je crée mes factures sur Indy 💫

🎯 En bref :

- L’auto-entrepreneur est en principe en franchise en base de TVA, autrement dit, il facture sans TVA ;

- Ce dernier est dans l’obligation d’émettre des factures à ses clients professionnels pour les ventes et les prestations de services ;

- Il peut, dans certains cas précis, être dans l’obligation de fournir une note à ses clients particuliers ;

- La facture doit respecter un certain formalisme et comporter des mentions obligatoires.

Notre modèle de facture sans TVA

Pour télécharger notre modèle de facture sans TVA au format Excel, c’est 👉 par ici 👈. Pour la télécharger au format PDF, cliquez ici !

Pensez à bien personnaliser notre modèle en fonction de votre situation ! Vous pouvez ensuite l’imprimer ou le transmettre par mail à vos clients ! 🖨️

La franchise en base de TVA

La franchise en base, qu’est-ce que c’est ?

Vous êtes micro-entrepreneur ? Vous êtes non redevable de la TVA si vous respectez les seuils de la franchise en base. Ce dispositif, vous permet de ne pas déduire ni collecter de TVA. Ainsi, vous ne devez pas la facturer à vos clients.

En tant que non assujetti à la TVA, vous devez indiquer la mention « TVA non applicable, art. 293 B du CGI », sur toutes vos factures.

Le saviez-vous ? Le professionnel, quel que soit son statut juridique est tenu de conserver ses factures pendant au moins 10 ans.

Quand puis-je être redevable de TVA ?

En tant qu’auto-entrepreneur, vous pouvez être redevable de TVA dans deux situations précises :

1️⃣ Vous optez pour le régime réel d’imposition à la TVA. Ce dernier vous permettra de déduire la TVA sur vos achats, cela peut être intéressant si vous effectuez beaucoup d’achats, puisque vous aurez un crédit de TVA ;

2️⃣ Vous dépassez les seuils de TVA fixés par l’administration fiscale. Ici, vous perdez la franchise et êtes redevable de TVA :

- Au 1er janvier N si vos chiffres d’affaires des années N-1 et N-2 ont dépassé 85 000€ pour les activités de vente, ou 37 500€ pour les prestations de service ;

- Dès le 1er jour du mois de dépassement si au cours de l’année civile, votre chiffre d’affaires excède le seuil majoré de 93 500€ pour les activités de vente et de 41 250€ pour les activités de service.

Bon à savoir : Vous dépassez les seuils, et perdez ainsi, le bénéfice de la franchise en base de TVA ? Vous devez impérativement le signaler à votre service des impôts des entreprises (SIE) depuis votre messagerie des impôts ! 📬

Quelles sont les mentions obligatoires devant figurer sur une facture sans TVA ?

La facture constitue un document juridique, elle est ainsi encadrée par la loi française. Ainsi, votre facture en tant que non assujetti à la TVA devra mentionner les éléments suivants.

En cas de facture erronée, vous encourrez de lourdes amendes pouvant aller jusqu’à 75 000€.

Les mentions générales

- Indiquez la mention « Facture » ;

- Le numéro de facture ;

- La date d’émission ;

- La date de la prestation de services ou de la vente de biens ;

- Le numéro du bon de commande si celui-ci a été établi par votre client.

Votre auto-entreprise

- Votre nom et prénom, et la mention « Entrepreneur Individuel » ;

- L’adresse de votre siège social ;

- Le numéro de SIRET

- La mention « Membre d’une association agréée, le règlement par chèque et carte bancaire est accepté » si vous êtes membre d’un centre de gestion ou d’une association agréée ;

- Vous êtes immatriculé au RCS ? Indiquez la ville du greffe et numéro d’immatriculation ;

- Vous travaillez dans le BTP ? Mentionnez votre assurance décennale, les coordonnées de l’assureur et l’étendue géographique ;

- Vous avez souscrit une assurance auto-entrepreneur Responsabilité Civile Professionnelle (RC pro) ? Vous devrez mentionner les coordonnées de votre assureur.

Les informations concernant votre client

- La dénomination sociale s’il s’agit d’un professionnel, dans le cas contraire le nom et le prénom du particulier ;

- L’adresse du siège social s’il s’agit d’un professionnel ;

- L’adresse de facturation si elle est différente du siège social.

Les informations au sujet de la prestation ou de la vente ;

- La désignation de la prestation ou du produit ;

- La quantité vendue,

- Le prix unitaire hors taxe

- Le taux de TVA si vous êtes redevable de TVA ;

- La somme totale à payer en HT ;

- La mention ‘TVA non applicable, article 293B du CGI« , puisque vous êtes en franchise base de TVA ;

- Les frais de transport ou d’emballage ;

- Les réductions de prix (les rabais, remises ou encore ristournes) ;

- Les modalités de paiement ;

- La date limite de règlement ;

- Les pénalités en cas de retard ;

- Les éventuelles indemnités forfaitaires pour frais de recouvrement en cas de retard de paiement de 40€.

Les mentions complémentaires

- La mention « Autoliquidation » si des travaux sont effectués par un sous-traitant du BTP pour le compte d’un donneur d’ordre assujetti à la TVA. Ici, le sous-traitant ne déclare plus la TVA et c’est l’entreprise principale qui la déclare ;

- La mention « Eco-participation DEEE » pour l’achat de produits ou d’équipements électroniques ou de meubles ;

- Autofacturation : si votre client produit lui-même la facture.

Avez-vous pensé au logiciel de facturation ?

Qu’est-ce que c’est ?

Parce que la loi française encadre les mentions devant figurer sur les factures, le logiciel de facturation vous assure d’établir des factures et devis conformes. Ce dernier, vous propose un large choix de champs à compléter en fonction de votre situation et en quelques clics seulement vous avez une facture prête à être envoyée ! Ces logiciels vous permettent généralement d’enregistrer les coordonnées de vos clients, la nature de vos ventes, mais également vos informations professionnelles. Cela facilite grandement la saisie de vos factures. En effet, vous pouvez créer un modèle de base afin de gagner un temps précieux pour vos prochaines factures.

Par ailleurs, vous n’êtes pas sans savoir, que d’ici 2026, la facturation électronique deviendra obligatoire pour tous les entrepreneurs, qu’ils soient en franchise en base de TVA ou non. Bien que l’outil pour émettre les factures électroniques ne soit pas imposé. Le logiciel de facturation vous facilitera grandement la vie et vous fera gagner un temps conséquent ! En effet, cette nouvelle réforme rendra votre facturation chronophage, puisque si vous faites le choix de réaliser vous-même vos factures, vous serez dans l’obligation de les déposer manuellement sur le portail Chorus Pro. En vous tournant vers un logiciel de facturation ces dernières seront envoyées automatiquement à l’organisme. Pour en savoir plus sur la réforme, c’est 👉 par ici 👈 !

Le logiciel de facturation made in Indy, 100% gratuit !

Indy propose un module facturation totalement gratuit et facile d’utilisation.

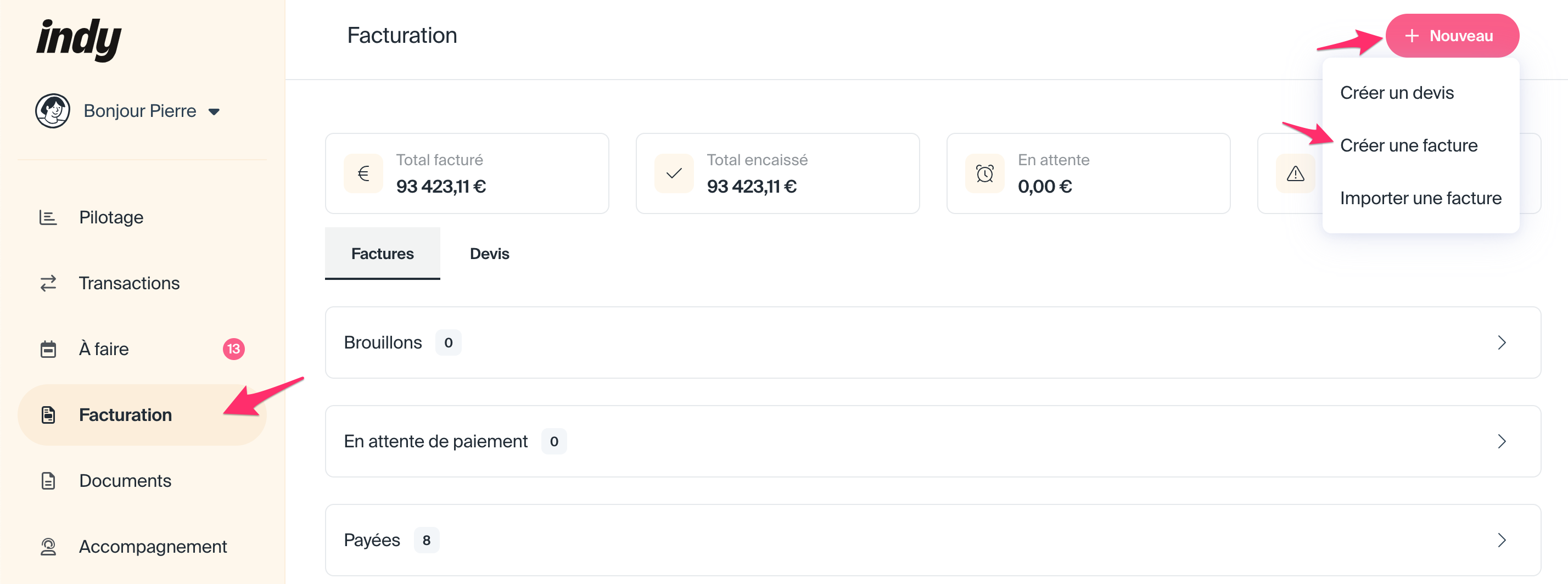

Dans un premier temps, rendez-vous dans l’onglet « Facturation« , cliquez sur « + Nouveau » puis sur « Créer une Facture » 👇

L’onglet facturation s’ouvre, c’est le moment de remplir les différents champs. Indiquez vos coordonnées, celles de vos clients, les caractéristiques de votre vente 👇

Vous pouvez également personnaliser votre facture en ajoutant votre logo, en utilisant les couleurs de votre charte graphique… C’est un excellent moyen de vous différencier de vos concurrents ! 👇

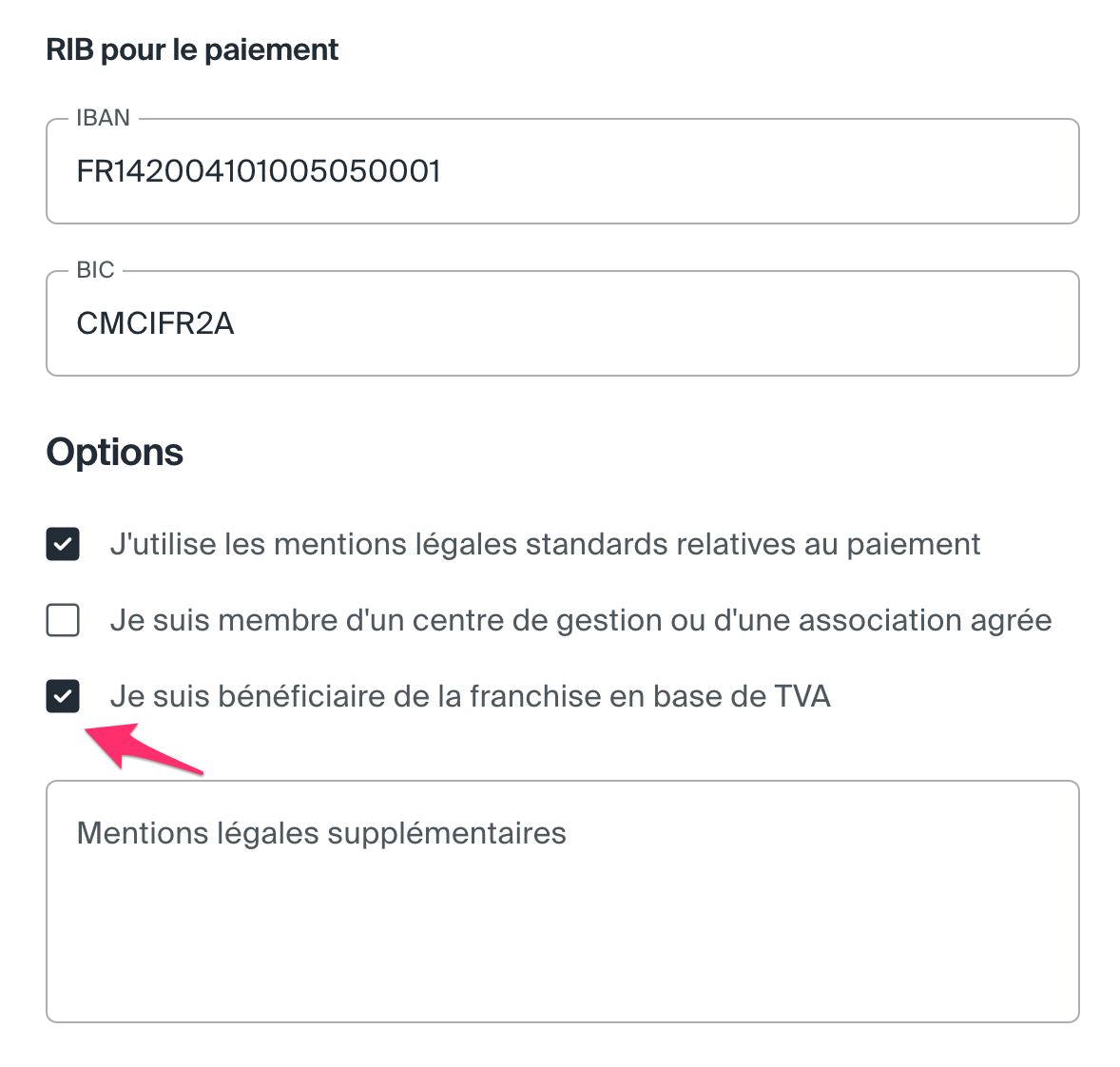

Vous souhaitez facturer sans TVA ? Il vous suffit d’indiquer une TVA à 0%, et de cocher la case « Je suis bénéficiaire de la franchise en base de TVA« . La mention « TVA non applicable, art 293 B du CGI » apparaîtra à la fin de votre facture👇

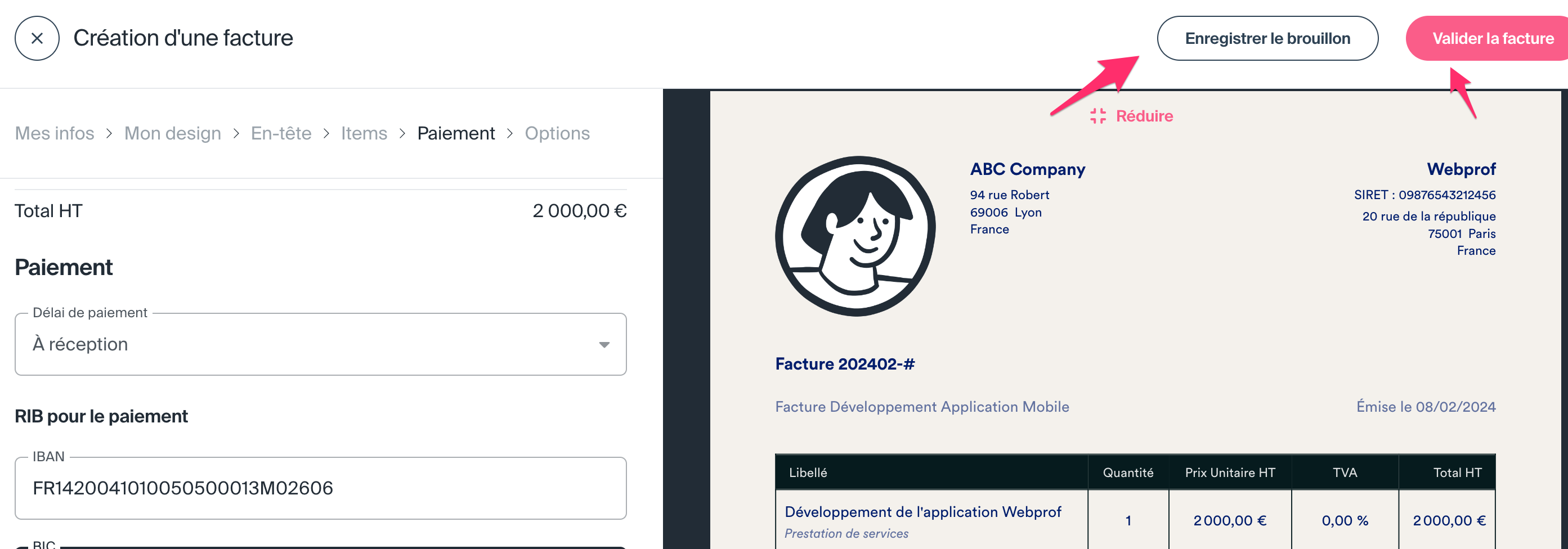

Une fois la facture terminée, vous pouvez soit l’enregistrer en brouillon soit la valider 👇

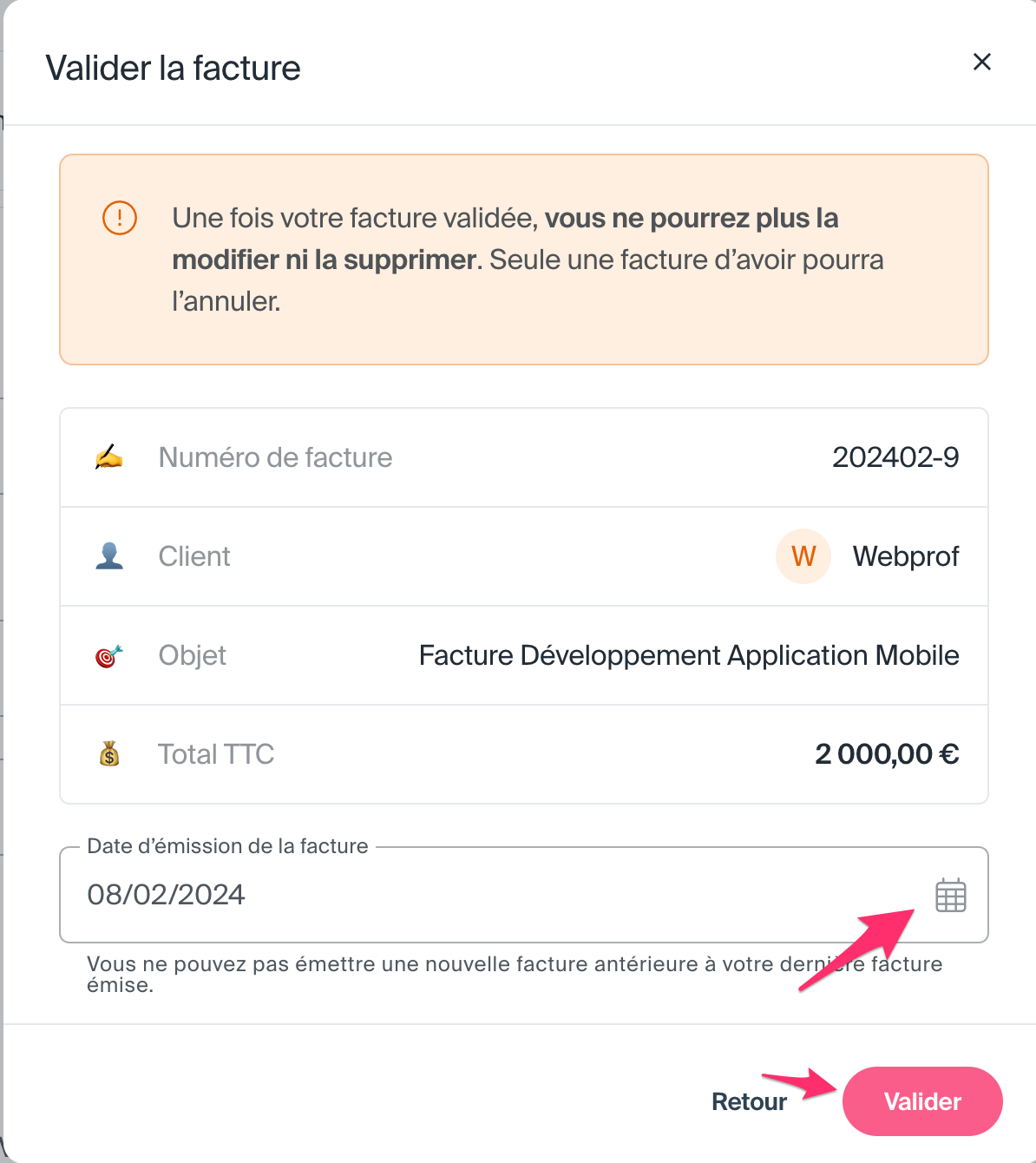

Si vous cliquez sur « Valider la facture« , cette fenêtre va apparaître 👇

Ici, il vous suffira d’indiquer la date d’émission de la facture, et le tour est joué, vous avez une facture conforme, que vous pouvez télécharger au format PDF !🎉

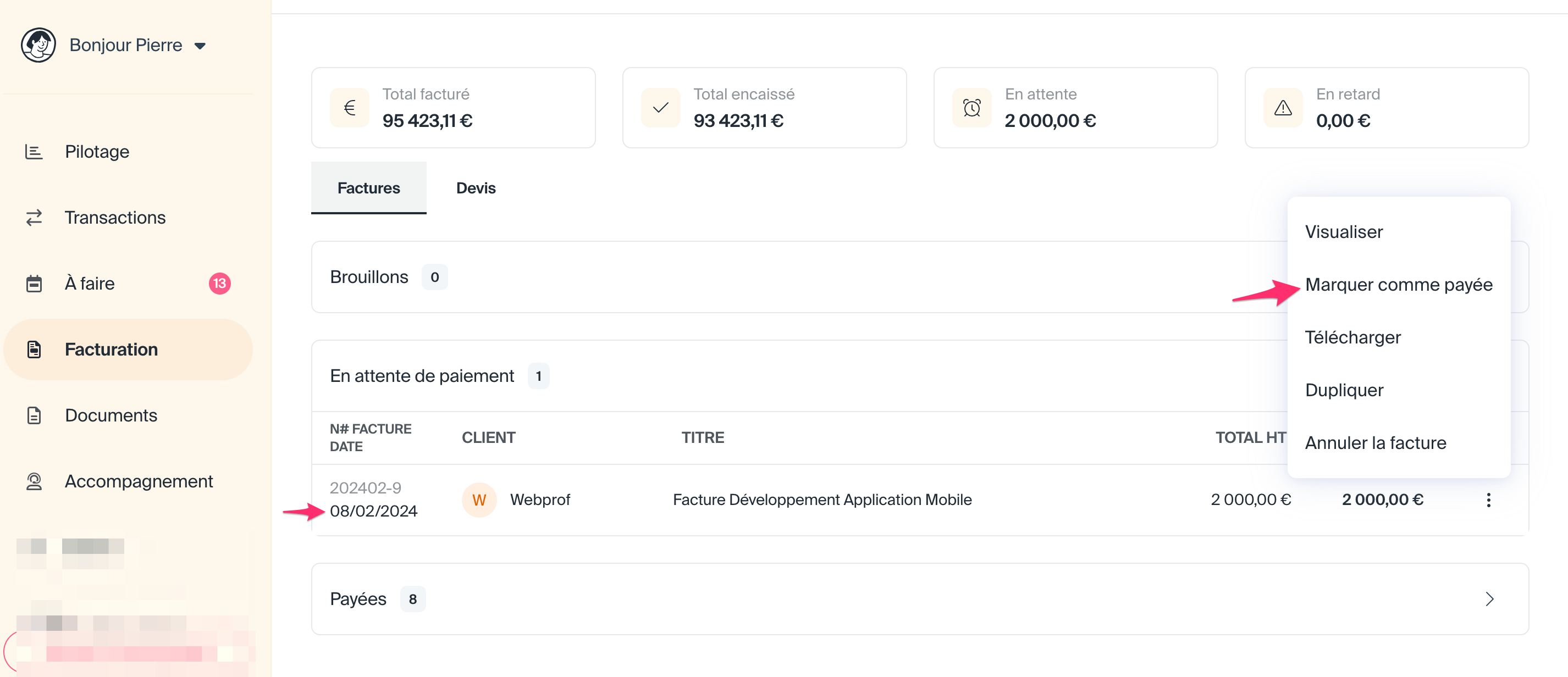

Votre facture apparaît désormais dans votre onglet « En attente de paiement« . Vous pouvez la marquer comme payée, une fois le paiement reçu. Vous pouvez également la dupliquer ou encore l’annuler en cas d’erreur notamment 👇

Enfin, sachez que la loi française interdit de modifier ou de supprimer une facture déjà éditée. Ainsi, en cliquant sur « Annuler la facture« , nous créons simplement une facture d’avoir, qui viendra annuler la facture précédente.

Vous souhaitez tester la facturation par Indy

Notre logiciel est 100 % gratuit et vous permet de créer des factures aux couleurs de votre entreprise et totalement conformes aux normes en vigueur !

Je crée mes factures sur Indy 💫

Vous avez la moindre interrogation au sujet des factures en auto-entreprise ? Laissez-nous un commentaire, nous nous ferons un véritable plaisir de vous éclairer ! 💡