Lorsqu’un travailleur indépendant décide de quitter le modèle conventionnel de l’emploi salarié pour se lancer seul en tant qu’auto-entrepreneur, il opte pour un régime fiscal et social simplifié. Cela implique donc que ce dernier est soumis à des obligations comptables allégées. Toutefois, il est tout de même assujetti à certaines obligations, notamment la déclaration de revenus.

👨💼 Vous êtes auto-entrepreneur ?

En micro-entreprise, vos obligations comptables sont simplifiées ! Nul besoin d’avoir recours à un expert-comptable, suivez l’évolution de votre chiffre d’affaires gratuitement grâce à Indy ! 🤩

Je veux tester Indy

De plus, être en micro-entreprise nécessite également de déterminer rapidement son taux journalier moyen, aussi connu sous le sigle TJM. Celui-ci vous permettra déjà d’obtenir une première estimation de votre salaire net mensuel. Mais savez-vous comment calculer votre salaire net ? Avez-vous pensé à l’alternative du simulateur de calcul ? Nous vous en disons plus ici 👇

Le meilleur simulateur de calcul du salaire net pour les auto-entrepreneurs

Tout d’abord, il est important de savoir que le calcul du salaire net pour un CDI n’est pas identique à celui du salaire net pour un auto-entrepreneur. En effet, le salaire net d’un micro-entrepreneur dépendra du montant total des missions encaissées chaque mois, mais pas que ! Les auto-entrepreneurs sont également soumis à certaines charges qu’il est important de déduire des revenus bruts.

Pour simplifier cette tâche, plusieurs simulateurs de calcul sont disponibles mais il peut être complexe de déterminer la fiabilité de chacun d’entre eux.

C’est pourquoi, nous vous conseillons le meilleur simulateur de calcul du salaire net selon nous : le simulateur de l’URSSAF.

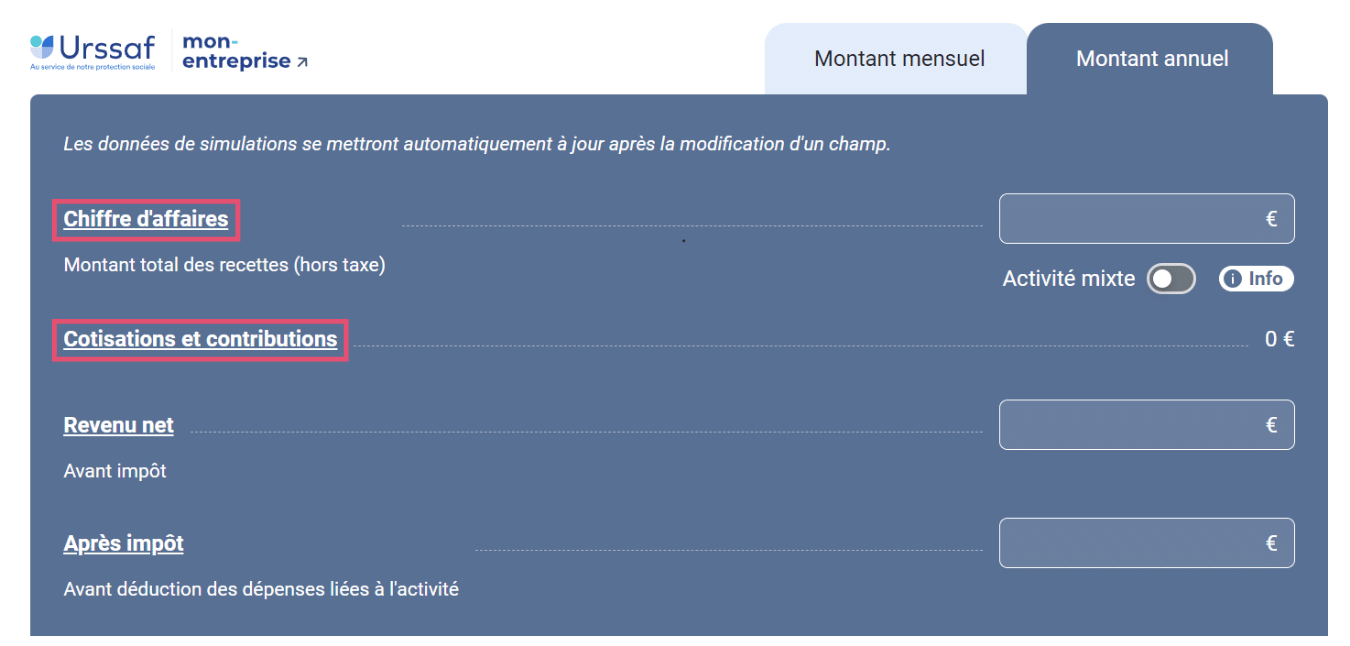

Grâce à cet outil en ligne 100% gratuit, vous pourrez calculer votre salaire net en quelques clics seulement : vous n’avez qu’à indiquer votre chiffre d’affaires dans l’espace prévu à cet effet, le simulateur calculera alors automatiquement le montant de vos cotisations et contributions sociales.

Le montant obtenu sera ensuite soustrait de votre salaire brut, vous donnant ainsi votre revenu net avant impôt. De plus, le simulateur de l’URSSAF vous permet même d’obtenir votre salaire net après impôt, le top n’est-ce pas ? 😉

🤓 Petit rappel !

La formule pour calculer le chiffre d’affaires est la suivante : prix de vente unitaire * quantités encaissées.

Une fois la simulation effectuée, vous pourrez la télécharger afin de conserver vos résultats.

Le calcul du salaire net auto-entrepreneur sans simulateur

En tant qu’auto-entrepreneur, le calcul de votre rémunération nette se fera en 4 étapes :

1️⃣ Le calcul de votre chiffre d’affaires brut

Comme mentionné précédemment, pour calculer votre chiffre d’affaires, rien de plus simple ! Il vous suffit de déterminer le montant total de vos recettes encaissées (vente ou prestation de services) au cours d’une période donnée, généralement 1 mois ou 1 an. Le calcul du chiffre d’affaires brut s’effectue bien évidemment hors taxes (HT).

2️⃣ L’application de l’abattement forfaitaire

En micro-entreprise (anciennement appelée auto-entreprise), il n’est pas possible de soustraire vos dépenses de votre chiffre d’affaires, à l’encontre des autres statuts juridiques. Néanmoins, vous profitez de l’abattement forfaitaire sur votre chiffre d’affaires brut. Grâce à ce dernier, vous pouvez déduire un pourcentage déterminé de vos charges professionnelles avant le calcul de vos charges sociales et impôts. Les frais couverts incluent généralement les coûts liés aux fournitures, aux déplacements ainsi qu’à l’utilisation d’un espace de travail.

💡 Le saviez-vous ?

Le taux de l’abattement forfaitaire varie selon la nature de votre activité professionnelle !

En effet, les taux sont déterminés comme suit :

- 71% pour les activités de vente ;

- 50% pour les prestations de services BIC (bénéfices industriels et commerciaux) ;

- 34% pour les prestations de services BNC (bénéfices non commerciaux) et les activités libérales.

3️⃣ Le calcul des charges sociales (cotisations et contributions)

En tant qu’auto-entrepreneur, vous êtes tenu de verser des cotisations et contributions sociales.

Les cotisations sociales correspondent aux paiements que vous devez effectuer auprès de l’URSSAF mensuellement ou trimestriellement, en contrepartie desquels vous bénéficiez de prestations sociales.

Ce taux varie également selon la nature de votre activité et est fixé comme suit :

Les contributions sociales servent au financement de la sécurité sociale via le versement annuel de la contribution à la formation professionnelle, connu sous le sigle CFP. Ce paiement s’effectue 2 fois par an : en février et en septembre, et varie entre 0,1% et 0,3% du chiffre d’affaires en fonction de la nature de votre activité professionnelle. Pour en savoir plus à ce propos, cliquez sur 👉 ce lien.

Ainsi, ces charges sociales sont déduites de votre chiffre d’affaires brut.

4️⃣ L’estimation des impôts sur le revenu

En tant qu’auto-entrepreneur, vous relevez du régime fiscal de la micro-entreprise, soit en tant que micro-BIC ou en tant que micro-BNC. Le montant de l’impôt sur le revenu est déterminé selon le barème progressif de l’impôt sur le revenu, en prenant en compte les autres revenus de votre foyer. Il est également calculé sur le chiffre d’affaires brut, après déduction des abattements.

Autre option : vous pouvez opter pour le versement libératoire ! En échange de cotisations légèrement majorées (de 1% à 2,2% selon l’activité), cette option vous dispense d’intégrer les revenus de votre activité dans le calcul de l’impôt sur le revenu du foyer. Cependant, l’éligibilité à cette option requiert le respect de conditions spécifiques, alors n’hésitez pas à vous informer davantage.

5️⃣ Calcul terminé ! ✨

Une fois que vous avez appliqué l’abattement forfaitaire, déduit vos charges sociales ainsi que les impôts sur le revenu, vous obtenez donc votre salaire net !

FAQ – Questions récurrentes

Existe-t-il un simulateur de calcul d’impôts sur le revenu pour les auto-entrepreneurs ?

Bien sûr ! 🤗

Nous vous conseillons notamment d’utiliser le simulateur de l’URSSAF. Vous avez uniquement à renseigner votre chiffre d’affaires brut dans l’espace souhaité, et ce dernier déterminera le montant de vos charges sociales, votre revenu net avant impôt et après impôt.

Quels sont les plafonds de chiffre d’affaires à respecter pour conserver le statut d’auto-entrepreneur ?

Afin de conserver le statut d’auto-entrepreneur, vous êtes dans l’obligation de vous conformer à des seuils de chiffre d’affaires. Ces derniers sont les suivants :

- 188 700€ pour les activités de vente de marchandises ;

- 77 700€ pour les prestations de services.

Envie d’en savoir plus sur le salaire net auto-entrepreneur ou de nous faire parvenir un message ? Laissez-nous un commentaire dans l’espace dédié ci-dessous, l’équipe Indy se fera une joie de vous répondre ! 🥰