L’affacturage est une solution de financement apprécié des entreprises qui souhaitent renforcer leur trésorerie. Réservée aux entreprises BtoB, cette technique permet la vente de certaines factures à une société d’affacturage. L’affacturage peut être ponctuel, c’est-à-dire de manière occasionnelle et non récurrente. Comment fonctionne l’affacturage ponctuel ? Quels sont ses avantages et ses inconvénients ?

En résumé :

- L’affacturage ponctuel permet d’obtenir rapidement un financement en cédant des factures clients à une société d’affacturage, dite factor ;

- La créance doit être certaine, liquide et exigible ;

- Le processus est sans engagement, ponctuel et accessible à toutes les entreprises en BtoB ;

- Les avantages de l’affacturage ponctuel sont nombreux : accès rapide au montant de la créance, grande flexibilité, aucun engagement et pas de risque d’impayé ;

- Toutefois certains inconvénients subsistent : les coûts facturés par le factor, l’incompréhension possible du client et l’accessibilité de cette technique.

Le saviez-vous ?💡

Indy vous accompagne dans la comptabilité de votre entreprise (Micro-entreprise, EI, SASU, SAS, SARL, EURL, SCI) ! Laissez-vous guider parmi les étapes afin de remplir facilement vos déclarations fiscales 🚀

Je crée un compte !

L’affacturage ponctuel : qu’est-ce que c’est ?

Définition

L’affacturage ponctuel, ou factoring ponctuel, est un moyen de financement permettant d’obtenir rapidement et de manière occasionnelle une avance en trésorerie grâce à la cession de factures en attente de règlement, aussi appelées les créances clients. Il peut servir d’alternative au crédit professionnel classique en cas de besoin de fonds. Initialement pensé pour les grandes entreprises, de nombreux TPE et PME ont aujourd’hui recours à l’affacturage pour augmenter leur besoin en fonds de roulement (BFR).

Entreprises concernées

Seule une entreprise réalisant un chiffre d’affaires par le biais d’activités Business to Business (B2B), soit entre deux ou plusieurs entreprises, peut en bénéficier.

Conditions

La créance qu’une entreprise souhaite faire régler par une société d’affacturage doit obligatoirement, pour être acceptée, être :

- Certaine, c’est-à-dire que la facture doit être avérée;

- Liquide, c’est-à-dire que le montant de la créance doit être clairement défini ;

- Exigible, cela signifie que les délais de paiement doivent être arrivés à échéance, ou en être proche.

Fonctionnement

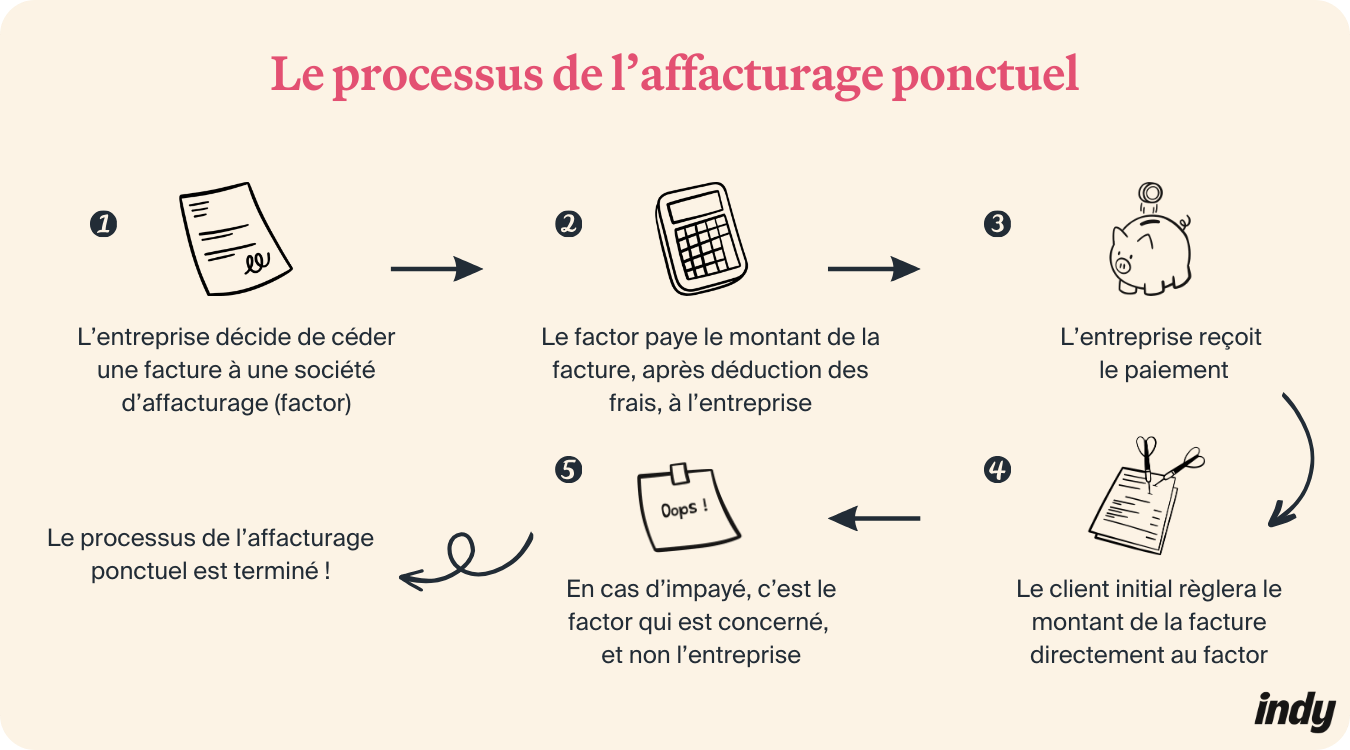

Une entreprise va, pour répondre à un besoin de trésorerie ponctuel, vendre ses factures clients à une société spécialisée dans l’affacturage, appelée le factor. L’affacturage ponctuel se différencie de l’affacturage traditionnel dans l’engagement qu’il nécessite : l’entreprise n’est pas liée par un contrat à long terme. Le processus est sans engagement. Avec l’affacturage ponctuel, une entreprise choisit les factures dont elle veut obtenir le paiement anticipé.

📝 L’entreprise et le factor sont liés par un contrat d’affacturage. En comptabilité, l’affacturage est à prendre en compte comme une créance client.

L’entreprise d’affacturage (factor) réglera à l’entreprise ayant cédé ses factures la somme due de la facture (des frais sont à prendre en compte). C’est le factor qui se fera ensuite payer par le client initial de l’entreprise et qui effectuera les relances en cas de retard de paiement. Le factor se rémunère grâce à un taux d’intérêt (souvent fixé par l’Euribor 3, en savoir plus ici) et une commission d’affacturage.

Attention ! Il ne faut pas confondre affacturage ponctuel et affacturage inversé, appelé aussi reverse factoring. L’affacturage inversé est mis en place par le débiteur, qui demande au factor de racheté sa dette envers une entreprise, afin de pouvoir régler la facture avant la date d’exigibilité.

Les avantages de l’affacturage ponctuel

L’affacturage ponctuel dispose de nombreux avantages :

Un accès très rapide au montant de votre créance

Grâce à l’affacturage ponctuel vous allez récupérer en quelques heures le montant de votre créance. Cela est particulièrement avantageux pour les entreprises ayant besoin très rapidement de trésorerie. De plus, vous n’êtes plus dépendant des délais de paiement de vos clients.

Une grande flexibilité

L’affacturage ponctuel vous permet de faire appel à un factor, pour une seule facture si vous le souhaitez. Vous n’avez aucune obligation de l’appliquer à l’ensemble de vos factures : vous êtes libre de vous organiser selon vos besoins. L’engagement n’est donc en aucun cas à long terme s’il ne vous convient pas.

Réduction du risque d’impayé

L’un des principaux avantages de l’affacturage ponctuel est que le risque d’impayé repose sur le factor et non plus uniquement sur l’entreprise. C’est le factor qui va pouvoir relancer directement un client retardataire afin de lui rappeler les échéances et supporter les risques d’impayé.

Les inconvénients de l’affacturage ponctuel

Les coûts pratiqués par le factor

L’inconvénient principal de l’affacturage ponctuel concerne les tarifs pratiqués par le factor. En effet, le coût d’affacturage peut s’avérer conséquent. Les frais et commissions prélevés vont réduire votre marge de bénéfice de la vente de produit/prestation de service effectuée. De plus, un montant minimal de facture est souvent requis pour pouvoir recourir à l’affacturage ponctuel, par exemple 2 000€ par facture.

Le risque de confusion entre l’entreprise et son client

Les conséquences de l’affacturage sur votre client ne sont pas à négliger. En effet, il est impératif de prévenir en amont ce dernier, qui peut alors avoir du mal à comprendre quel est son interlocuteur direct. Vous n’êtes alors plus en contact avec vos clients/vos acheteurs.

L’accessibilité limitée de l’affacturage

L’affacturage devient aujourd’hui de plus en plus accessible. Il s’est tout d’abord démocratisé ces dernières années auprès des petites et moyennes entreprises. Toutefois ce dernier reste réservé aux entreprises en BtoB et reste assez sélectif. Les factors sélectionnent les entreprises en quête d’affacturage. Si votre activité comprend de nombreux sous-traitants ou si votre facture est trop peu élevée votre demande d’affacturage ponctuel peut être refusée.

Vous avez davantage de questions sur l’affacturage ponctuel ? N’hésitez pas à utiliser l’espace commentaire, nous vous répondrons avec plaisir ! 🤝