Vous venez de créer votre PME (Petite ou moyenne entreprise) ou vous avez pour projet de le faire ? Alors, sachez que, en plus de l’immatriculation de votre entreprise, l’une des premières démarches à réaliser est d’ouvrir un compte bancaire dédié à votre activité professionnelle. En société, ouvrir un compte pro est obligatoire contrairement aux micro-entreprises et entreprises individuelles (EI) qui ont le choix entre un compte professionnel et un compte courant. Ainsi, la question du choix de votre banque se pose dès le commencement de votre activité. Dans cet article, nous vous présentons le classement des meilleures banques pour PME.

Vous êtes en PME et recherchez une banque ? 🔎

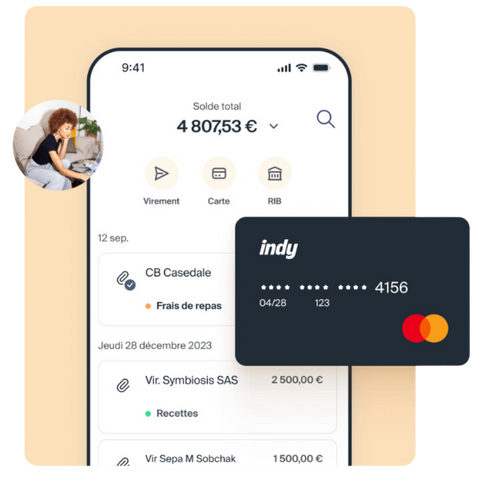

Indy, c’est encore mieux ! Il s’agit d’un logiciel de comptabilité complet doté d’un compte pro 100% gratuit et sans frais de tenue de compte ! IBAN français, carte Mastercard, virements illimités et instantanés, dépôt de capital, module de facturation, édition des documents comptables obligatoires… Indy c’est une solution en ligne complète ! 😍

Je crée un compte

📝 En résumé :

- Les meilleures banques pour PME sont Qonto, Shine, Finom et BNP Paribas ;

- Des alternatives agréées par la Banque de France comme Indy sont également disponibles pour les PME ;

- Pour choisir la meilleure banque pour PME, vous devez comparer :

- Les services proposés ;

- Les prix et les frais appliqués ;

- La réactivité du service client ;

- Les avis de la clientèle.

- Plusieurs types de banques pour PME existent : la banque traditionnelle, la banque en ligne et la néobanque. Découvrez ci-dessous nos conseils pour faire le meilleur choix.

Les meilleures banques pour PME et solutions équivalentes

1. Indy : le compte pro à 0€/mois pour les indépendants

Initialement conçu comme un simple logiciel de comptabilité à destination des indépendants, Indy tend de plus en plus à devenir une application de comptabilité complète. Créée en 2016, Indy propose désormais une large gamme de fonctionnalités dont un compte pro 100% gratuit, sans frais de tenue de compte et sans engagement.

En matière de services, vous bénéficiez d’un IBAN français et d’une carte Mastercard, à la fois physique et virtuelle, pour payer et retirer en France et à l’étranger. Vous bénéficiez également de prélèvements bancaires et de virements SEPA instantanés illimités. Les plafonds de paiement et de retrait sont élevés avec un plafond de paiement par carte de 10 000€ sur 30 jours glissants et un plafond de retrait de 3000€ sur la même période. Enfin, le dépôt de capital est proposé gratuitement.

Étant donné qu’Indy est à l’origine un logiciel de comptabilité, vous aurez la chance de profiter d’un lot de fonctionnalités additionnelles parmi lesquelles :

- Un module de facturation pour éditer des factures conformes et électroniques (de quoi anticiper la nouvelle loi à venir sur la facturation électronique !) ;

- Le pilotage du flux de trésorerie en temps réel grâce à des tableaux de bord intuitifs ;

- La gestion des justificatifs et notes de frais via une simple photo (une fois intégrés dans l’outil, ils conservent leur valeur probante) ;

- La catégorisation automatique des transactions dans les comptes comptables appropriés pour ne manquer aucune opération bancaire ;

- Un accompagnement complet à la création d’entreprise assuré par nos experts ;

- Un service client aux petits soins grâce à notre équipe de conseillers toujours prêts à vous accompagner.

2. Qonto : une néobanque à destination des PME dès 99€/mois

Qonto est une néobanque pro qui propose une offre étoffée de comptes pro à destination des indépendants, des TPE, des PME et des associations. Le compte professionnel dédié aux petites et moyennes entreprises comprend 3 formules :

- Une formule à partir de 99€ par mois incluant des moyens de paiement et des outils pour une gestion efficace des dépenses. Plus précisément, vous bénéficierez de 10 carte One Mastercard, de 500 virements et prélèvements par mois, d’un compte et de 9 sous-comptes, d’un module de facturation mais également d’un conseiller dédié ;

- Une formule à partir de 199€ par mois comprenant des outils avancés, 30 cartes One Mastercard, 1000 virements et prélèvements SEPA par mois, 1 compte et 24 sous-comptes, etc. ;

- Une formule personnalisable que vous pouvez ajuster selon vos besoins.

✔️ Aucune commission de mouvement n’est pratiquée en plus du coût de l’abonnement !

3. Finom : une néobanque offrant 3 formules à destination des PME

Arrivée en France en 2020, la fintech néerlandaise s’est rapidement implantée dans l’hexagone. Cette dernière s’adresse aussi bien aux indépendants qu’aux PME. Ses offres comprennent un IBAN français, des cartes physiques et virtuelles compatibles avec Google Pay et Apple Pay, des retraits par carte et même un outil de facturation. Pour vous accompagner au quotidien, Finom dispose d’un service client réactif assuré par des conseillers expertisés.

En matière de tarification, Finom propose 3 formules allant de 14€ par mois à 119€ par mois. Pour comparer les abonnements et consulter les frais supplémentaires, rendez-vous sur leur site internet où vous trouverez un comparatif détaillé.

✔️ Pas de frais de tenue de compte ni de commission de mouvement !

4. BNP Paribas : une des meilleures banques traditionnelles pour PME

Fondée en avril 2000, la BNP Paribas est réputée pour être l’une des meilleures banques traditionnelles françaises. Elle est détentrice de l’une des meilleures banques en ligne du marché : Hello bank! Pro. À destination des PME, elle propose un compte pro classique : Esprit Libre Pro à 41€ par mois. Ce compte inclut de nombreux services et produits bancaires dont :

- Une carte Visa Business ou Visa Gold Business ;

- Un plafond de paiement compris entre 4500€ et 8000€ sur 30 jours glissants ;

- Un plafond de retrait compris entre 800€ et 2000€ sur 7 jours glissants ;

- Des retraits gratuits à l’étranger dans les distributeurs (DAB) partenaires ;

- La mise à disposition d’un chéquier gratuit sur demande ;

- La location d’un TPE (Terminal de paiement) dès 15€/mois ;

- Une offre étendue d’assurances et de garanties ;

- Un outil de facturation pour créer des devis et factures conformes.

✔️ Pas de frais liés à l’ouverture de compte et aux virements SEPA !

Ce classement présente bien évidemment une liste non exhaustive des meilleures banques pour PME et solutions équivalentes. En effet, le marché regorge d’établissements bancaires à destination des PME. Par exemple, les banques Fiducial et HSBC proposent elles aussi des offres dédiées aux petites et moyennes entreprises.

Comment choisir la meilleure banque pour PME ? Nos conseils et astuces

1er critère : quel statut juridique souhaitez-vous choisir ?

Pour exercer en PME, plusieurs statuts juridiques sont disponibles. Par conséquent, la première étape sera de choisir celui qui correspond à vos attentes. Tous ne disposent pas des mêmes obligations comptables et fiscales, ainsi pensez à vous renseigner à ce sujet.

De plus, même les meilleures banques pour PME ne proposent pas nécessairement d’offres accessibles à tous les statuts juridiques, d’où l’importance de faire ce choix en amont.

2e critère : quels sont les services bancaires dont vous avez besoin ?

Pour choisir la meilleure banque pro pour PME, vous devez également définir vos besoins actuels et vos besoins futurs. En effet, tous les comptes professionnels ne se valent pas. Certains disposent de virements illimités, de plafonds de paiement et de retrait élevés, tandis que d’autres proposent des offres aux services plus restreints. C’est pourquoi, nous vous conseillons vivement de dresser une liste exhaustive des services essentiels au fonctionnement de votre activité. N’hésitez pas également à vous questionner sur vos besoins en matière de volume :

- Avez-vous besoin de plusieurs cartes bancaires ? ;

- Souhaitez-vous bénéficier d’un ou plusieurs TPE, chéquiers, etc… ? ;

- Effectuez-vous régulièrement des dépôts de chèques et d’espèces ? ;

- … ➕➕➕

L’objectif ici est d’identifier vos besoins de manière quantifiable afin de savoir si vous avez besoin d’une banque pour PME offrant des virements illimités, des plafonds de paiement et de retrait ajustables, etc.

3e critère : quels sont les services proposés par la banque ?

Suivant le type d’établissement bancaire que vous choisirez (banque traditionnelle, banque en ligne ou néobanque), les services offerts ne seront pas identiques.

En effet, les banques traditionnelles sont des établissements de crédit qui proposent un large panel de services et produits bancaires avec des autorisations de découvert, le dépôt et retrait d’espèces et de chèques, des moyens de financement (prêts professionnels…), des produits d’épargne (livret A, plan d’épargne logement – PEL, etc.)…

Les banques en ligne, quant à elles, proposent des services quasi-similaires aux banques classiques étant donné qu’elles sont pour la plupart des filiales. Toutefois, certains produits, tels que le chéquier, manquent parfois à l’appel.

Enfin, les néobanques sont des établissements de paiement. Par conséquent, elles offrent des services plus limités que les banques classiques et banques en ligne mais compensent cette lacune avec des fonctionnalités innovantes visant à simplifier la gestion de votre PME. Beaucoup proposent des outils de facturation ainsi que le suivi de trésorerie et certaines des outils de comptabilité.

Alerte bon plan !🎁

Chez Indy, nous nous engageons à satisfaire tous vos besoins, y compris les plus ambitieux ! C’est pourquoi, nous vous proposons une solution complète avec compte pro, dépôt de capital, outil de facturation, édition des documents comptables, remplissage et envoi des déclarations fiscales obligatoires ! Le tout à partir de 49€ par mois seulement ! 🤩

Commencer

4e critère : quels sont les prix et les frais pratiqués par les banques pour PME ?

Concernant les prix et les frais pratiqués, là encore les banques pour PME ne se valent pas. En effet, les néobanques imposent souvent peu voire pas de frais de tenue de compte ni de commission de mouvement contrairement aux banques classiques qui les appliquent dans la plupart des cas. De plus, tandis que les néobanques et banques en ligne proposent des comptes pro à des tarifs attractifs avoisinant les 10 euros par mois, les banques traditionnelles pour PME proposent généralement des comptes bancaires professionnels entre 30 et 50 euros par mois. Certaines banques comme nous l’avons vu plus haut pratiquent des tarifs plus élevés autour de 100 euros mensuels.

5e critère : qu’en est-il du service client (réactivité, moyen de contact…) ?

Par ailleurs, pour choisir la meilleure banque pour PME, vous devez également contrôler la qualité du service client. Par conséquent, renseignez-vous sur les différents moyens de le contacter (chat, téléphone, e-mail, etc.) et sur sa réactivité. Le temps de première réponse d’un support client réactif doit se limiter à quelques minutes à peine. Si votre demande demeure sans réponse durant plusieurs heures, cela n’augure rien de rassurant.

6e et dernier critère : quels sont les avis clients sur la banque en question ?

Enfin, le dernier critère que vous devez considérer concerne les avis de la clientèle. Sur plusieurs plateformes notamment Trustpilot, les clients partagent et notent les expériences qu’ils ont eues avec les banques pour PME. Cela vous donne ainsi une idée des points forts et des axes d’amélioration de la banque concernée. À noter que les clients mécontents sont généralement plus enclins à partager leurs retours. Ainsi, un avis client négatif n’est guère synonyme d’un service client de mauvaise qualité. Néanmoins, si cela se réitère de manière régulière, nous vous conseillons de ne pas opter pour cette banque.

Indy réunit tous les critères essentiels ! 🔥

Vous êtes en micro-entreprise (ou auto-entreprise), en entreprise individuelle ou en société (SARL, EURL, SASU, SAS, SCI) ? Alors, optez dès maintenant pour le compte pro Indy et profitez de fonctionnalités variées, à 0€ par mois, sans frais de tenue de compte ni engagement… le tout avec un service client réactif et une note de 4,8/5 sur Trustpilot !

Banque traditionnelle, banque en ligne ou néobanque : que choisir en PME ?

La banque traditionnelle

Les banques traditionnelles, également appelées banques avec agence désignent les banques dont vous entendez le plus parler, à savoir BNP Paribas, Crédit Mutuel, Crédit Agricole, Société Générale, Caisse d’Epargne… Leur succès repose principalement sur la disponibilité d’un guichet physique permettant aux clients d’échanger avec un conseiller dédié, de déposer des chèques ou encore des espèces. Cependant, si certains demeurent réticents à passer par ce type de banque, c’est en raison des tarifs pratiqués qui peuvent parfois atteindre plusieurs centaines d’euros pour un compte pro. Certains témoignent également d’un manque de transparence vis-à-vis des frais appliqués et d’un manque de réactivité de la part des conseillers bancaires.

La banque en ligne

Apparues au début des années 2000, les banques en ligne se présentent comme une alternative digitale aux banques classiques. De l’ouverture à la gestion de votre compte bancaire : tout passe par une application ergonomique et intuitive fournie par l’établissement bancaire. Ces dernières proposent des services et produits bancaires quasiment identiques à ceux des banques classiques, à quelques exceptions près. Cependant, elles se distinguent par un avantage tarifaire considérable avec des offres pouvant être 3 fois moins cher que les banques traditionnelles.

La néobanque

Enfin, les néobanques proposent des offres comprenant les services bancaires de base (voir ici), accompagnés de fonctionnalités annexes telles que le suivi de trésorerie, la gestion comptable, etc. L’inconvénient des néobanques réside néanmoins dans l’absence de conseiller dédié et d’agences physiques.

Petit conseil de l’équipe Indy ✨

- Vous recherchez une banque proposant un accompagnement dédié ? Alors, choisissez une banque traditionnelle ! ;

- Vous souhaitez bénéficier des mêmes services que ceux administrés par les banques classiques tout en étant plus autonome dans la gestion de vos finances ? Alors, optez pour la banque en ligne ! ;

- Vous cherchez une solution complète, à moindre coût et dotée d’outils de facturation voire même de comptabilité ? Alors, tournez-vous vers une néobanque ou une solution équivalente comme Indy !

FAQ – Questions / Réponses

Quelle est la meilleure banque pour restaurant ?

Les meilleures banques pour restaurant sont BoursoBank (anciennement Boursomara Banque), Shine et le Crédit Agricole.

Quelle est la meilleure banque pour les professionnels ?

Parmi les meilleures banques pour les professionnels, nous retrouvons la BNP Paribas, Qonto, Shine et Finom. Des solutions équivalentes et agréées par la Banque de France comme Indy proposent également des comptes pro aux fonctionnalités variées et aux prix compétitifs (0€ par mois dans le cas d’Indy).

Quelle est la banque qui applique le moins de frais ?

La banque qui applique le moins de frais est la néobanque. En effet, sur le marché bancaire, de nombreuses néobanques proposent des comptes pro sans frais de tenue de compte ni commission de mouvement.

Quelle est la banque numéro 1 en France ?

Parmi les meilleures banques françaises, la BNP Paribas et le Crédit Agricole se hissent en haut de classement.

Quelles sont les banques pour PME les plus fiables ?

Les banques pour PME les plus fiables sont celles qui privilégient la transparence tarifaire. Sachez que les néobanques ou Indy sont fiables au même titre que les banques traditionnelles puisqu’elles sont agréées par l’ACPR (Autorité de Contrôle Prudentiel et de Résolution), adhèrent au FGDR (Fonds de Garantie des Dépôts et de Résolution) et appliquent plusieurs protocoles pour assurer la sécurité de vos données (connexion SSL, authentification à double facteur, etc.).

Une question sur les meilleures banques pour PME ou un avis à nous transmettre ? Laissez-nous un commentaire dans l’espace ci-après, l’équipe Indy y répondra avec grand plaisir ! 🤗