Être assujetti à la TVA en auto-entreprise peut être une obligation due à votre chiffre d’affaires, ou un choix pris pour des raisons économiques. Lorsque vous n’êtes plus concerné par le régime de la franchise en base, la déclaration de TVA devient alors une étape obligatoire venant alourdir les obligations comptables des micro-entrepreneurs. Deux régimes s’offrent à vous : le régime réel simplifié ou le régime réel normal. Qu’est-ce que la TVA, comment marche-t-elle et comment la déclarer ? Nous vous expliquons tout dans ce guide ! 🔎

📝 Récapitulatif :

- La TVA est un impôt général et indirect sur la consommation. Toute entreprise y étant soumise à l’obligation de déclarer cette TVA ;

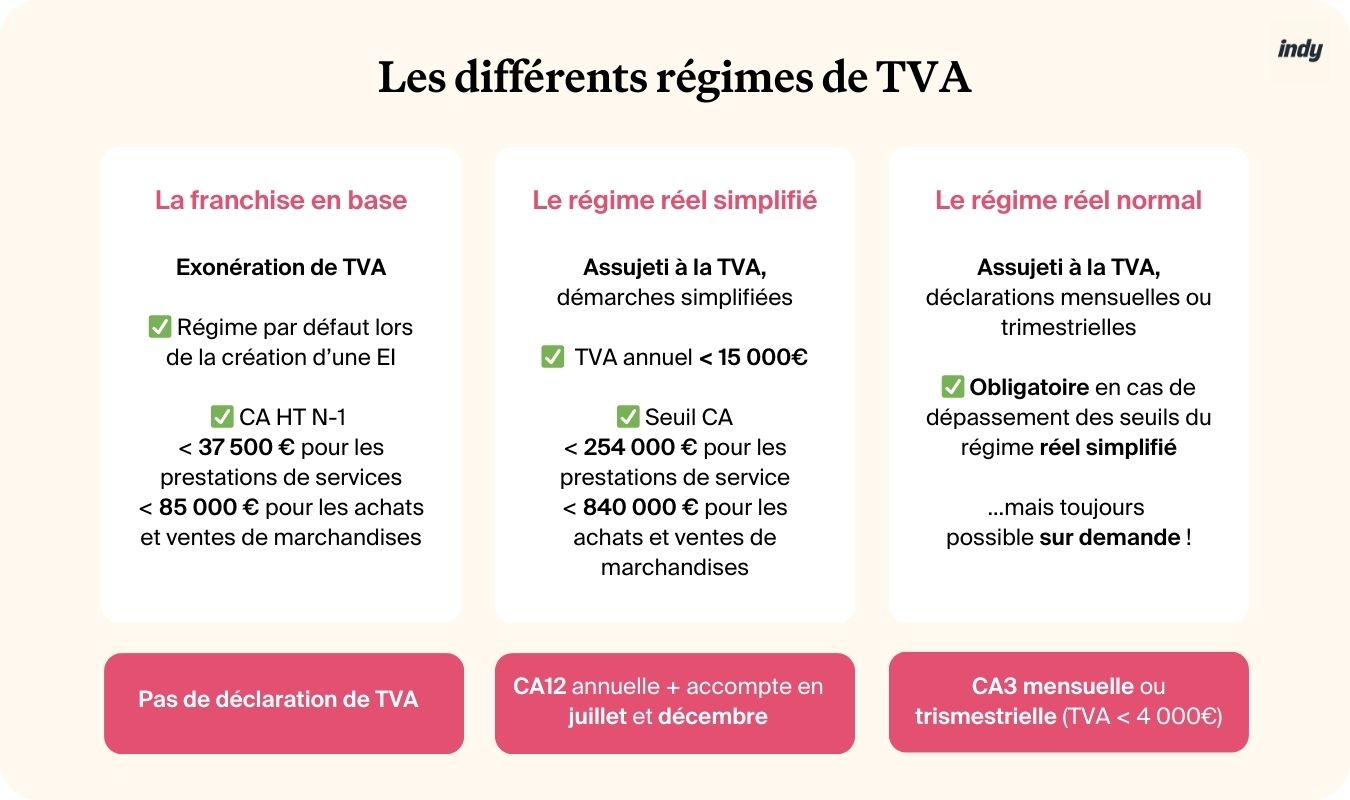

- Il existe trois régimes différents : la franchise en base (exonération de TVA, aucune déclaration de TVA), le régime simplifié (déclaration annuelle CA12), le régime réel normal (déclaration CA3 mensuelle ou trimestrielle) ;

- L’auto-entrepreneur est par défaut soumis à la franchise en base. Il peut à tout moment choisir d’être redevable de la TVA ;

- Il existe différents taux de TVA : taux normal de 20 %, taux réduit de 5,5 %, taux particulier de 2,1 %…etc.

😍 Vous êtes un auto-entrepreneur assujetti à la TVA ?

Avec Indy vous pouvez déclarer votre TVA chaque mois, trimestre ou année en quelques clics ! Votre TVA est calculée automatiquement, votre déclaration générez en suivant quelques étapes et elle est télétransmise directement aux impôts🔥

Je veux essayer Indy

La TVA, comment ça marche ?

Définition

La TVA, pour Taxe sur la Valeur Ajoutée, est un impôt indirect payé par tous les Français. Nous parlons d’impôt indirect car il n’est pas collecté directement par l’Etat mais par l’intermédiaire d’un tiers. Lorsqu’un entrepreneur effectue une vente, il collecte la TVA afin de la reverser ensuite à l’Etat. Cette dernière est souvent de 20%, mais pourra être de 5,5% si vous vendez des produits de première nécessité par exemple, ou bien d’un autre taux. Vous devrez ensuite la restituer à l’état au moment de votre déclaration de TVA. De la même manière, sur chaque achat vous verserez de la TVA au vendeur ou prestataire (s’il y est assujetti) que vous pourrez récupérer en temps voulu. Elle est présente sur la plupart des biens de consommation courants et sur certaines prestations de services en France.

Qui est redevable de la TVA ?

Il existe trois régimes de TVA : la franchise en base, le régime réel simplifié et le régime réel normal. De nombreux professionnels, c’est le cas des auto-entrepreneurs, sont exonérés de TVA. C’est le régime de franchise en base. L’exonération de TVA ne dépend pas d’un statut juridique particulier mais d’un plafond de chiffre d’affaires à ne pas franchir, tout comme les deux autres régimes. Micro-entreprise, entreprise individuelle (EI), SAS, SASU, SARL, EURL : tout dépend de votre chiffre d’affaires ! Les seuils des différents régimes de TVA varient en fonction de votre profession.

Enfin certaines activités ne sont pas redevables de la TVA en raison de leur nature. C’est le cas des professions de santé, de l’enseignement, les organisations à but non lucratif et certains types de locations immobilières…

Calcul de la TVA

Lors de votre déclaration de TVA (pour le régime réel simplifié et le régime réel normal) se posera le calcul :

⚙️ TVA Collectée (Ventes) – TVA déductible (Achats) = TVA à payer (si positif) ou Crédit de TVA (si négatif).

En cas de surplus en votre faveur, vous aurez le choix entre une restitution directe de l’argent ou un crédit d’impôt sur la taxe de l’exercice suivant. Si le résultat est positif vous devrez de l’argent à l’État, s’il est négatif il vous en restituera.

Le régime par défaut des auto-entrepreneurs : la franchise en base de TVA

Qu’est-ce que la franchise en base de TVA ?

La franchise en base de TVA, c’est l’exonération pure et simple de cette taxe. Elle est accordée aux auto-entrepreneurs ne dépassant pas un certain seuil de chiffre d’affaires hors taxe. Lorsque vous êtes en auto-entreprise votre activité est par défaut exonéré de TVA. Vous n’avez alors aucune déclaration de TVA à faire. En revanche, vous devez toujours la payer sur vos achats et ne pouvez pas vous la faire reverser.

Le saviez-vous ? Depuis le 1er janvier 2025, une entreprise établie en France peut bénéficier, sur condition, de la franchise en base de TVA dans d’autres États membres de l’Union européenne (UE).

Les seuils de la franchise en base de TVA s’appliquant aux auto-entrepreneurs

Différents plafonds s’appliquent en fonction de votre activité :

| 📃 Seuils pour bénéficier de la franchise en base de TVA | ||

| 👨💻 Activités | Seuil de franchise | Seuil majoré |

| Prestations de service et autres professions libérales | 37 500€ | 41 250€ |

| Achat et vente de marchandises, fourniture de logement | 85 000€ | 93 500€ |

| Avocats, artistes-auteurs et artistes-interprètes | 50 000€ | 55 000€ |

Explication : si votre chiffre d’affaires dépasse le seuil de franchise en année N, vous serez redevable de la TVA en N+1. S’il dépasse le seuil majoré, vous serez redevable à partir de la date de dépassement.

Exemple :

Vous exercez une activité de vente de marchandises :

- Si votre chiffre d’affaires atteint 90 000€ en 2025, vous serez redevable de la TVA en 2026 ;

- Si votre chiffre d’affaires atteint 100 000€ le 1er mars 2025, vous serez redevable de la TVA dès cette date.

Quelles obligations en franchise en base de TVA ?

Avec toute exonération viennent des obligations, notamment en matière facturation. En l’occurrence, les entreprises bénéficiant de ce dispositif doivent mentionner sur leurs factures la mention : « TVA non applicable, art. 293 B du CGI. ». Sur ces mêmes factures, vous devrez annoncer tous vos tarifs hors taxes (HT) étant donné que vous n’êtes pas autorisé à collecter la TVA. En revanche, n’y étant pas assujetti vous ne devrez pas faire de déclaration de TVA, contrairement aux auto-entreprises au régime réel simplifié. En effet, comme vous ne collectez pas la TVA, vous ne devez pas la redistribuer pas à l’Etat par la suite.

La déclaration de TVA au régime réel simplifié

Qu’est-ce que le régime réel simplifié de TVA ?

Une fois le dépassement effectué, vous pourrez bénéficier du régime réel simplifié de TVA (ce dernier est également accessible par choix, mais rarement intéressant). Il permet d’être redevable de la TVA mais avec des démarches qui restent réduites. Dans tous les cas, le montant annuel de votre TVA doit être inférieur à 15 000€.

Son fonctionnement comporte quatre étapes :

- Avant le 2ème jour ouvré suivant le 1er mai, vous devez remplir la déclaration de TVA CA 12 : la TVA collectée et déduite (payée) doit y être renseignée. En ligne 57 la soustraction des deux sera effectuée et elle servira de base de calcul pour les acomptes payés au cours de l’année ;

- Vous devrez vous acquitter de 55% de cette somme en juillet de la même année avec un premier acompte ;

- Un deuxième acompte de 40% est à payer en décembre ;

- Enfin, une régularisation est effectuée lors de la déclaration de TVA de l’année suivante en fonction de la TVA restante et de celle réellement perçue ou versée au cours de l’année.

| 📃 Seuils pour bénéficier du régime réel simplifié de TVA | ||

| 👨💻 Activités | Le montant annuel de votre TVA doit être inférieur à : | 🚨 Seuil de chiffre d’affaires à ne pas dépasser pour être au régime réel simplifié |

| Prestations de service et autres professions libérales | 15 000€ | 254 000€ |

| Achat et vente de marchandises, fourniture de logement | 840 000€ | |

⚠️ La TVA payée à l’État au cours de l’année N-1 doit être inférieure à 15 000 €. Sans cela, vous sortirez du régime réel simplifié pour passer au régime réel normal de TVA. De plus des seuils de chiffre d’affaires sont toujours valables en fonction de votre activité.

Quelles obligations au régime réel simplifié de TVA ?

À nouveau régime, nouvelles exigences. À tous les auto-entrepreneurs : vous allez, en effet, désormais facturer la TVA à vos clients ! Vos factures devront faire figurer de nouvelles informations :

- Votre numéro de TVA intracommunautaire ;

- Le taux de TVA légalement applicable et le montant de taxe correspondant ;

- La somme à payer hors taxes (HT) et toutes taxes comprises (TTC).

Pour toute auto-entreprise domiciliée France, le numéro de TVA intracommunautaire est délivré par le service des impôts français. Il doit être présent sur toutes vos factures.

Comme indiqué précédemment, si vous dépassez le plafond de franchise en base en cours de mois, vous devrez facturer la TVA à vos clients en envoyant des factures rectificatives qui comporteront les mentions ci-dessus à compter de la date de dépassement du seuil. Enfin, vous devrez remplir une déclaration de TVA CA12 début mai au plus tard et vous acquitter des acomptes en juillet et en décembre comme indiqué plus haut.

Vous dépassez le seuil du régime réel simplifié ? Indy vous informe par mail du changement de régime de TVA (passage de CA12 à CA3). Nous vous expliquons toutes les modifications que ça implique !

La déclaration de TVA au régime réel normal : sur option

Qu’est-ce que le régime normal de la TVA ?

Le régime réel normal s’applique d’office si vous faites plus de 254 000€ de chiffres d’affaires (en prestation de services) ou si vous payez plus de 15 000€ de TVA à l’Etat sur l’année. Dans les faits, ces plafonds propres à la micro-entreprise ne sont que très rarement atteints, mais le régime réel normal peut être choisi de manière volontaire. La TVA doit alors être facturée à vos clients sur tous vos devis et factures.

Comment déclarer la TVA au régime normal ?

Au régime réel normal, vous devez remplir une déclaration de TVA CA3 tous les mois ou trimestre (choix à faire auprès de l’Urssaf). Ainsi, vous payez ou recevez chaque mois/trimestre votre TVA, ce qui est bien plus pratique pour tenir vos comptes. En auto-entreprise, vos revenus peuvent être changeants, et il peut être difficile de garder assez de côté pour payer ses gros acomptes en juillet et en décembre. Avec le régime réel normal, vous payez donc au fil de l’année, en suivant votre activité.

La déclaration de TVA CA3 est à remplir tous les mois ou trimestre donc, directement sur votre compte impots.gouv.

Comme beaucoup de déclarations fiscales propres aux auto-entrepreneurs, celle concernant la TVA peut paraître fastidieuse, mais elle est finalement assez simple lorsque l’on a fait tout le travail de comptabilité en amont. C’est plus à cela qu’il faut se préparer et des logiciels de comptabilité en ligne, comme Indy, peuvent vous y aider. N’hésitez pas à faire un tour sur notre site pour en savoir plus et vous aussi faire votre comptabilité en quelques clics !

🤔 Vous avez du mal avec votre déclaration de TVA ?

Simplifiez votre comptabilité avec Indy ! Plus de saisie, plus de calculs compliqués, seulement 10 minutes par mois !

Je déclare ma TVA sur Indy

Les différents taux de TVA

Connaître les différents taux de TVA va être primordial afin de pouvoir calculer la TVA applicable pour tous les auto-entrepreneurs n’étant plus soumis à la franchise en base. En France, les dernières modifications des taux de TVA ont eu lieu en janvier 2014. Les taux, toujours en vigueur aujourd’hui, en 2025, sont issus de l’article 6 de la loi de finances pour 2014. Les différents taux de TVA sont :

- Le taux normal à 20 %, c’est le taux qui s’applique par défaut. Il concerne la majorité des ventes de biens et des prestations de services ;

- Le taux intermédiaire à 10 %. Il concerne de nombreux produits comme la restauration et la consommation immédiate, les rémunérations de droits d’auteur, les transports de voyageurs ou encore les produits agricoles non transformés ;

- Le taux réduit à 5,5 % : vaut pour l’essentiel des produits alimentaires, les livres, les équipements et services pour les personnes handicapées, les abonnements de gaz ou d’électricité…etc ;

- Le taux particulier à 2,1 % : concerne certains produits restreints comme les médicaments qui sont remboursables par la sécurité sociale.

La liste complète des différents taux de TVA peut être retrouvée aux articles 278 et suivants du code général des impôts (CGI).

🤩 Bon à savoir : si vous cherchez un simulateur afin de calculer un prix hors taxe (HT) ou TTC, nous vous recommandons celui mis à disposition sur le site du service public : le consulter ici.

Quel est le meilleur régime de TVA pour un auto-entrepreneur ? Infographie et conseils

En fonction de votre activité et de votre situation il peut s’avérer plus intéressant pour vous d’être redevable de la TVA. Maintenant que nous avons vu les 3 régimes de TVA possible en détail, voici une infographie récapitulative des différents régimes de TVA. Son but : que vous puissiez comparer les différentes possibilités en fonction de votre chiffre d’affaires, de votre activité ainsi que connaître les déclarations qu’implique chaque régime.

Infographie récapitulative

Quel choix faire en fonction de votre situation ?

Choisir la franchise en base

L’exonération de la TVA permet de nombreux avantages. Le premier est la réduction de vos déclarations obligatoires. En effet vous n’avez pas de TVA à déclarer ! Toutefois cela implique un inconvénient important : vous ne pouvez pas récupérer la TVA sur vos achats.

La franchise en base de TVA est particulièrement intéressante pour les auto-entreprises facturant des particuliers. Vous pourrez alors proposer des tarifs compétitifs, ne devant pas rajouter un pourcentage de TVA, souvent à hauteur de 20%, au prix de vos services.

Choisir d’être assujetti à la TVA : régime réel simplifié VS régime normal

Être assujetti à la TVA confère un avantage non négligeable : l’entreprise récupère la TVA sur ses achats, ce qui lui permet un allégement considérable de ses charges. Le régime réel simplifié permet à l’auto-entrepreneur de réduire les formalités administratives : une seule déclaration annuelle est à transmettre. Cependant cela signifie d’anticiper suffisamment pour disposer de tous les fonds nécessaires en une fois pour régler votre solde.

Le régime réel normal, contrairement au régime réel simplifié, permet de payer trimestriellement ou mensuellement la TVA. Cela vous permet de mieux anticiper votre trésorerie en réglant le solde de la TVA en plusieurs fois, échelonné sur l’année. de plus, vous n’aurez aucun acompte à faire. En contrepartie les formalités sont plus fréquentes. Nous vous conseillons le régime réel normal pour les auto-entrepreneurs souhaitant être redevable de la TVA afin d’alléger vos charges.

🤓 Conseil pratique : nous vous conseillons, pour les auto-entrepreneurs qui ont choisi d’opter pour le régime normal, d’aligner la fréquence de déclaration de votre TVA avec celle de votre déclaration de chiffre d’affaires à l’Urssaf. Chaque mois ou trimestre vous pourrez donc réaliser vos déclarations en même temps !

Déclarez votre TVA avec Indy 😎

Indy c’est l’application tout-en-un des indépendants. Bien plus qu’un logiciel de comptabilité Indy vous permet de piloter votre auto-entreprise, de faire vos déclarations de chiffre d’affaires à l’Urssaf, d’ouvrir un compte pro gratuit, de faire vos devis et vos factures… ainsi que de générer votre déclaration de TVA ! « Je suis auto-entrepreneur et je suis perdu quant à la TVA » est une phrase trop souvent entendue. Avec Indy vous êtes guidées pas à pas pour toutes vos formalités : vous ne serez plus perdu !

Comment faire ma déclaration de TVA sur Indy ?

1 – Créez votre compte Indy et synchronisez votre compte bancaire en toute sécurité.

2 – Vos transactions sont classées dans la bonne catégorie comptable et le taux de TVA est calculé automatiquement.

2- Vous recevez des mails et des notifications avant chaque date limite de déclaration de TVA.

3- Suivez les étapes pour générer pas à pas votre déclaration de TVA.

4 – Votre déclaration est prête, télétransmettez la directement depuis Indy au centre des impôts !

Vous avez davantage de questions sur la déclaration de TVA pour les auto-entrepreneurs ? N’hésitez pas à utiliser l’espace commentaire, l’équipe Indy vous répondra avec plaisir ! 🤝

Bonjour,

Si j’utilise la version gratuite de Indy et que mon auto entreprise passe en TVA, est-ce que je suis obligé d’utiliser la version payante ?

Bonjour Yoann,

Pour pouvoir réaliser vos déclarations de TVA sur Indy, il sera effectivement nécessaire de passer à la version complète (payante) 🙂.

Nous restons à votre disposition si vous avez le moindre interrogation sur notre app.

Bonjour,

Je suis aujourd’hui auto-entrepreneur et je pense dépasser les plafonds l’année prochaine et donc être assujetti à la TVA. Cela veut-il dire que je pourrai également faire des notes de frais, les déjeuners par exemple? (je déjeune tous les jours à l’extérieur car je suis 100% chez mon client).

Merci d’avance,

Amaury