Lors de la création d’une société de nombreuses obligations vous incombent comme par exemple la rédaction de vos statuts ou l’apport de capital. De nombreuses solutions s’offrent à vous dans les cas où vous souhaiteriez faire évoluer votre micro-entreprise en EI ou votre EI en société. Un changement de statut juridique vers celui de l’entreprise individuelle est tout d’abord possible. Mais ce n’est pas la seule possibilité qui s’offre à vous si vous souhaitez faire évoluer votre activité : l’adjonction d’activité est une autre solution.

🧑💻 Vous souhaitez créer votre entreprise ?

Nos spécialistes vous conseillent et vous accompagnent gratuitement dans les démarches de création ! 🧑🏻💼 Effectuez ensuite vos déclarations en quelques clics grâce a Indy 🤩

Essayer Indy gratuitement

Adjonction d’activité : définition

Comme son nom l’indique dans des termes administratifs qu’affectionnent tant les autorités publiques, l’adjonction d’activité consiste en l’ajout d’une activité supplémentaire à votre entreprise. Celle-ci peut-être artisanale, commerciale ou libérale quelle que soit la nature de votre activité d’origine, sauf si vous pratiquez une activité libérale réglementée. Dans ce cas, les activités commerciales et artisanales vous sont interdites.

Par ailleurs pour une activité “accessoire” (qui ne représente pas une part importante de vos revenus) peut être effectuée sans adjonction d’activité. De nombreuses manières existent en effet pour diversifier votre activité de BNC par exemple : vendre des produits, donner des cours, proposer d’autres services…ces dernières sont nombreuses !

Adjonction d’activité et micro-entrepreneurs

Seuils de chiffre d’affaires

Les micro-entreprises (anciennement auto-entreprises) sont tout à fait compatibles avec l’adjonction d’activité. Attention cependant, certains détails relatifs aux plafonds ne doivent pas vous échapper :

- Si vous souhaitez lancer une activité commerciale

Libéral micro-entrepreneur, vous souhaitez lancer une activité secondaire commerciale. Dans ce cas, bien que le plafond des activités commerciales soit de 188 700 €, vous ne pourrez pas dépasser le seuil de votre activité principale soit 77 700 €. Si vous souhaitiez faire de l’activité commerciale votre activité principale, il vous faudrait changer d’activité via le site du guichet unique. Attention, même dans ce cas les recettes de votre activité libérale ne pourront pas dépasser le seuil de 77 700 €.

- Si vous souhaitez lancer une autre activité libérale

Dans ce cas, le total de vos deux activités ne devra pas dépasser le plafond de votre activité principale, soit 77 700 €. En effet, les plafonds ne se cumulent pas et vous devrez tenir compte de ceci pour ne pas sortir du statut micro-entrepreneur.

Choix de l’activité principale

En principe, votre activité principale doit être celle produisant le plus de chiffres d’affaires. Cependant comme il peut-être difficile parfois d’anticiper votre CA, il est conseillé de choisir en activité principale celle qui a le plus haut seuil pour ne pas être freiné par la suite.

Imposition

Le micro-entrepreneur devra faire sa déclaration de revenu, la 2042 C PRO, dans des cases distinctes suivant ses revenus issus de ses différentes activités. Ces cases différeront également en fonction du mode de prélèvement choisi (barème progressif ou prélèvement forfaitaire libératoire).

Pour le barème progressif, son impôt sera calculé après abattement forfaitaire de :

- 71% du CA pour les activités commerciales et d’hébergement (ligne 5TA)

- 50% du CA pour les prestations de services et locations meublées (ligne 5TB)

- 34% du CA pour les BNC (ligne 5TE)

Si vous avez opté pour le versement libératoire, votre impôt (payé au moment de votre déclaration de chiffre d’affaires) sera de :

- 1% pour les achats-vente

- 1,7% pour les prestations de services

- 2,2% pour les professions libérales

Adjonction d’activité et entreprise individuelle

Que vous soyez BNC ou BIC, les options qui s’offrent à vous sont les mêmes (sauf, nous vous le rappelons, pour les activités réglementées) :

Votre activité secondaire relève du même type de bénéfice

Vous pouvez alors déclarer tous vos revenus dans votre déclaration BNC ou BIC en fonction de votre statut. Faites cependant bien attention à la nature de vos activités qui peuvent être à déclarer à d’autres organismes (les douanes pour des revenus issus de google, la Direction Régionale de la Jeunesse, des Sports et de la Cohésion Sociale pour des cours de gymnastique hors de son cabinet pour des kinésithérapeutes etc.)

Votre activité secondaire relève d’un bénéfice de type différent

Dans ce cas, vous devrez remplir deux déclarations (une pour vos revenus BNC, une pour vos revenus BIC) à moins que votre activité secondaire ne soit accessoire, auquel cas vous pourrez intégrer ses revenus à la déclaration de votre activité principale.

Selon le site du service public, cette dernière option nécessite trois conditions :

- L’activité accessoire doit être liée à l’activité principale

- Elle doit être le prolongement de cette dernière

- Elle ne doit pas représenter une part prépondérante de l’ensemble des recettes

Par exemple, un graphiste pourra proposer des produits dérivés de ses oeuvres (vêtements, mugs, coussins…) et un photographe des ateliers de photographie. En revanche, nous vous rappelons que les professions réglementées (avocats, professions médicales…) ne sont pas éligibles à des activités secondaires commerciales ou artisanales. Ils peuvent en revanche proposer de la prévention, des cours, des ateliers… Tant que ces activités relèvent des BNC.

Comment faire une adjonction d’activité ?

Entreprise individuelle et micro entreprise

Pour l’adjonction d’activité en entreprise individuelle, c’est le même processus que pour les micro-entreprises. Rien de plus simple :

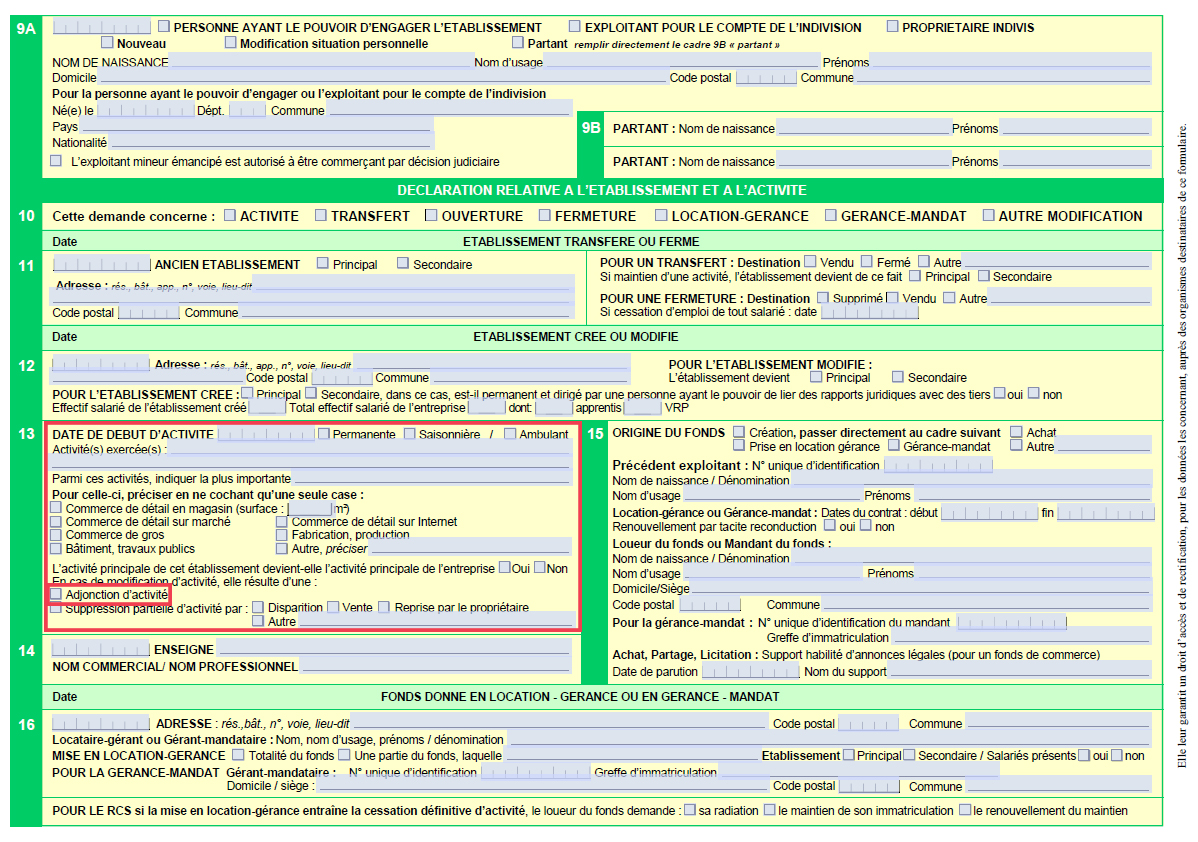

Vous devrez remplir le formulaire P2 en indiquant la nouvelle activité de l’entreprise. Dans le cadre « Déclaration relative à l’établissement et à l’activité » remplissez la partie « Établissement créé ou modifié » et cochez la case « Adjonction d’activité » (cf image ci-dessous).

Ce document peut être rempli en ligne sur le site formalites.entreprises.gouv.fr avec en pièce jointe :

- La copie de l’autorisation d’exercice s’il s’agit d’une activité réglementée

- La copie de l’acte d’achat du fond de commerce le cas échéant

Adjonction d’activité pour une société (SARL, EURL, SAS, SASU)

Comme pour beaucoup de démarches, les sociétés ont plus de documents à fournir pour une adjonction d’activité. Le représentant légal de l’entreprise devra notamment s’occuper des choses suivantes :

- Compléter le formulaire M2 en mentionnant la nouvelle activité de l’entreprise dans la catégorie « Activité »

- Cocher la case « adjonction d’activité » dans la section « modification d’activité »

- Mentionner l’activité originale dans la case « autres activités » si l’ajout d’activité vient modifier le code APE

Ce document rempli et signé devra être envoyé à l’INPI avec les pièces jointes suivantes :

- Le PV de l’assemblée générale extraordinaire décidant de la modification de l’objet social

- Une copie des nouveaux statuts rédigés

- Une attestation de parution dans un journal d’annonces légales

- Le justificatif d’exercice d’activité si elle est réglementée par la société commerciale

Conséquences (pour les sociétés)

Modification de l’objet social

Pour les sociétés, une adjonction d’activité nécessitera que les associés se réunissent pour changer les statuts et acter la décision de la modification de l’objet social de l’entreprise. Ce sera le cas également pour les EURL (Entreprise Unipersonnelle à Responsabilité Limitée) et SASU (Société par Actions Simplifiée Unipersonnelle) pour lesquelles l’associé unique devra prendre cette décision et l’acter dans un procès verbal.

Dépenses annexes

La publication dans un journal d’annonces légales et les frais de greffe indispensables au dépôt du dossier sont à prévoir pour que l’adjonction soit faite en bonne et due forme. Chacun de ses actes peut s’élever à 200 € pièce environ, alors ne prenez pas cette décision à la légère.

💡 La création et l’adjonction d’activité en entreprise individuelle (et auto-entreprise donc) sont gratuits. Si un site vous demande de l’argent pour une adjonction d’activité, fuyez !

Une question, un doute, envie d’ajouter quelque chose ? Posez-nous votre interrogation en commentaire ou via le live-chat d’Indy. N’hésitez pas à rejoindre notre communauté d’indépendants férus de compta en vous rendant sur notre groupe facebook de comptabilité !

Bonjour,

Je vous sollicite concernant une question fiscale relative à une activité d’influence commerciale très limitée que je mène en parallèle de mon activité principale réglementée de masseur-kinésithérapeute libéral (entreprise individuelle en BNC).

Pour info, j’ai obtenu l’accord de mon ordre professionnel pour exercer cette activité d’influence (du moment que je ne mentionne jamais le fait que je suis kiné)

Les détails de cette activité sont les suivants :

• Rémunération : Il n’y a aucune rémunération financière de la part de la marque. La contrepartie se limite à la mise à disposition de produits (vêtements de compression, nutrition sportive, hygiène et soins du corps) pour les tester et à la possibilité de conserver certains d’entre eux. En échange je partage mon avis sur mon compte Instagram (compte lié au sport et à la santé) => prestations intellectuelles (placement de produits) donc du BNC.

• Valeur des avantages en nature : La valeur totale des produits reçus est estimée à moins de 50€ par mois.

Ma question principale est la suivante :

Compte tenu de la nature très limitée de cette activité (avantages en nature de faible valeur et absence de rémunération directe), est-il nécessaire de créer une entreprise distincte pour la gérer, ou puis-je continuer à l’intégrer dans le cadre de mon entreprise individuelle actuelle en BNC ?

Je souhaiterais également savoir comment ces avantages en nature doivent être comptabilisés et déclarés dans la déclaration 2035 sur indy ? (Recette, recette secondaire, gains divers, autre etc…).

Je vous remercie par avance pour votre expertise et vos conseils précieux sur ce sujet.

Bonjour,

Au regard de la nature très limitée de cette activité (avantages en nature de faible valeur et absence de rémunération directe), il n’est généralement pas nécessaire de créer une entreprise distincte. Vous pouvez continuer à l’intégrer dans le cadre de votre entreprise individuelle en BNC, à condition que cette activité n’entraîne pas de confusion avec votre activité principale de masseur-kinésithérapeute.

⚠️ Veillez à ce que cette activité ne prenne pas trop d’ampleur pour éviter un changement de qualification fiscale. Dans le cas contraire, cela pourrait influencer votre mode d’imposition ou nécessiter la création d’une structure séparée pour dissocier les deux activités.

Pour la comptabilisation des avantages en nature, nous vous conseillons de contacter directement notre service client en cliquant sur la bulle à droite de votre écran sur Indy. Nos collègues pourront ainsi vous poser les questions nécessaires pour vous orienter de manière précise.

Merci pour votre retour. Comment enregistrer mes recettes et dépenses séparément pour chaque activité sur indy comme je suis en régime contrôlé?

Bonjour Adeline,

Avec grand plaisir 🤗

Pour bien séparer vos deux activités, il vous suffit de classer vos recettes sur Indy en « Recettes » et « Recettes secondaires ».

Bonjour, je suis kiné et je développe une 2nd activité qui n’est pas en rapport avec la kiné (article pour un site de sport), comment dois je déclarer mes revenus ? Les 2 activités sont en BNC. Je dois mettre mes revenus de la 2 nd activités en gains divers?

Merci par avance pour votre réponse

Bonjour Adeline,

Si vos deux activités relèvent des Bénéfices Non Commerciaux, vous devez les déclarer ensemble dans votre déclaration de revenus.

La façon dont vous les renseignez dépendra de votre régime fiscal :

– Si vous êtes en micro-BNC : Vous devez additionner les chiffres d’affaires des deux activités et les déclarer en tant que revenus BNC sur votre déclaration 2042 C Pro. Pour ne pas perdre le régime micro, veillez à ne pas dépasser le seuil du micro-BNC (77 700 € en 2025).

– Si vous êtes en déclaration contrôlée (régime réel) : Vous devez enregistrer les recettes et dépenses de chaque activité séparément dans votre comptabilité, mais elles seront déclarées ensemble sur votre déclaration 2035.

☝️ Les revenus de votre deuxième activité ne doivent pas être déclarés en gains divers, car ils font partie de votre activité indépendante et ne sont pas des revenus exceptionnels ou accessoires.

Bonjour. Très intéressant, merci. Je m’intéresse à la chose depuis quelques temps. Je suis kinesitherapeute installé en libéral. Si je souhaite à côté exercer une activité artisanale (fabrication de meubles) quelles options s’offrent à moi? J’ai eu une micro-entreprise entreprise du dans le domaine du temps où j’exercais en temps que salarié. Ce qui n’est plus possible en tant que libéral. Merci à vous

Boujour Sam,

Vous pouvez faire une adjonction d’activité pour votre activité artisanale, vous devrez déclarer ces bénéfices sous le régime des BIC (avec possibilité de déclarer en micro-BIC). Attention cependant, il n’est pas possible de cumuler une activité libérale avec une autre activité qui prive le professionnel de sa dignité, de sa moralité ou de son indépendance, ou si l’autre activité permet de tirer profit des prescriptions faites aux patients en tant que masseur-kinésithérapeute. Vous pouvez vous renseigner auprès de votre Ordre.

Merci pour votre retour. Si je comprends bien, en cas d’adjonction et de déclaration en micro-BIC, je payerai d’un côté mes charges sur mes BNC avec les taux habituels, et de l’autres mes charges sur mes BIC, avec les même taux qu’un auto entrepreneur (et de ce fait les même règles du genre pas de déduction des frais pro etc). Encre merci.

PS, c’est cette phrase qui m’a poussé à demander des précisions : « En revanche, nous vous rappelons que les professions réglementées (avocats, professions médicales…) ne sont pas éligibles à des activités secondaires commerciales ou artisanales. ». Dans mon cas ça passerai ?

Bonjour,

Oui c’est pour cela que je vous invite à contacter votre Ordre. 🙂

Bonjour,

et merci pour cet article. Je suis agent commercial en immobilier depuis 2010. Depuis 2 ans, j’exerce aussi la fonction, accessoire, d’expert technique du bâtiment. Je déclare ensemble les deux revenus, en BNC. Pouvez-vous me confirmer que je dois procéder à l’ajout de cette activité sur le formulaire P2 et l’envoyer au greffe du tribunal de commerce ?

Merci d’avance.

Bonjour Jérôme,

Vous pouvez garder cette activité comme accessoire si ces revenus sont faibles. En revanche, si cette activité vient à grandir, vous devrez en effet remplir le formulaire P2 pour faire une adjonction d’activité.