Freelances, entrepreneurs en sociétés, commerçants, artistes… la facturation fait partie du quotidien d’une grande majorité d’indépendants. Il peut également arriver que vous engagiez des dépenses pour un de vos clients. Il sera alors possible de vous faire rembourser ces frais, il s’agit du principe de refacturation. Attention alors à bien différencier les refacturations de frais des débours ! Découvrez dans cet article comment refacturer un client et quelles sont les démarches à entreprendre. C’est parti ! 🚀

En résumé :

- La refacturation se définit par le fait d’envoyer une facture à son client afin d’être remboursé de dépenses engagées pour son compte ;

- La facture de cette dépense doit être au nom de l’entreprise, pour être qualifiée de refacturation de frais. Si la facture est au nom du client, il s’agit de débours ;

- Les frais refacturés à votre client sont intégrés au calcul de votre chiffre d’affaires imposable et sont comptabilisés dans un compte de classe 7 ;

- Pour refacturer votre client vous pouvez calculer le montant remboursable sur la base du montant TTC (montant HT + TVA) ou du montant HT.

Le saviez-vous ?

Avec Indy, vous pouvez créer, personnaliser et envoyer en ligne toutes vos factures et devis, en quelques clics à vos clients ! Notre module de facturation 100% gratuit a été pensé pour faciliter au maximum votre quotidien 💡

Je crée un compte

Qu’est-ce que la refacturation ?

La refacturation concerne les dépenses engagées par une entreprise pour un de ses clients. Il peut s’agir de frais de repas, dépense de voyage, déplacements professionnels, taxe foncière, consultation avec un avocat… etc. La dépense, pour pouvoir être refacturée, implique par définition que la facture initiale soit au nom de l’entreprise. Il sera alors possible pour l’entreprise de refacturer son client afin d’être remboursé des frais avancés. Le remboursement peut être à l’euro prêt ou avec une marge de votre part, en accord avec le client.

- La dépense est à comptabiliser comme une charge ;

- La refacturation est à comptabiliser comme un produit soumis à la TVA.

En fonction de la nature de la facture, la dépense pourra rentrer dans la catégorie des débours ou de la refacturation de frais.

Bon à savoir : toutes les factures qu’une entreprise va transmettre à ses clients sont soumises à TVA (s’il est assujetti), et ce, que les dépenses effectuées à la base aient été soumises ou non.

La différence entre débours et refacturation de frais

Principe

Les refacturation de frais concernent les dépenses engagées par l’entreprise, pour son compte. Le client accepte ensuite de rembourser l’entreprise. L’entreprise doit donc refacturer la dépense à son client pour obtenir remboursement.

Les débours sont des dépenses engagées par une entreprise au nom de son client. La somme est d’abord réglée par l’entreprise mais la facture finale est au nom du client. Les débours sont remboursés à l’euro prêt et ne sont pas soumis à la TVA. Ils n’impactent donc pas le résultat.

Exemple :

Un freelance rend visite à son client dans une autre ville et paye l’hôtel avec la carte bancaire de son entreprise.

Il peut alors demander à l’hôtel une facture au nom de son entreprise et refacture son client pour être remboursé : c’est une refacturation de frais ;

…ou il peut demander à l’hôtel d’émettre directement une facture au nom de son client final : c’est un débours.

Voici les principaux cas de figure qui vous permettront d’y voir plus clair entre la refacturation de frais ou les débours, sous forme de tableau :

| Situation | Refacturation de frais ou débours ? |

| La facture a été faite au nom de l’entreprise | Refacturation de frais |

| La facture est au nom du client final | Débours |

| L’entreprise agit au nom et pour le compte de son client | Débours |

| L’entreprise réalise une marge sur la dépense | Refacturation de frais |

Impact fiscal

Les refacturation de frais sont des dépenses imposables, et ce, aussi bien pour les entreprises à l’IR (impôt sur le revenu) qu’à l’IS (impôt sur les sociétés). Si vous êtes redevable de la TVA, le montant total de vos dépenses refacturées doit être inclus dans vos déclarations de TVA.

À l’inverse les débours ne sont pas des dépenses imposables. Ces derniers ne sont, en effet, pas comptabilisés dans le calcul de votre chiffre d’affaires. Ils sont perçus comme un remboursement effectué par le client d’un frais engagé pour son compte.

Comment refacturer un client ?

Pour refacturer des frais professionnels vous avez deux possibilités :

- Réaliser une nouvelle facture, comprenant le montant de la refacturation ;

- Intégrer le montant de la dépense à refacturer dans la facture finale envoyée au client.

Quelle TVA appliquer ?

La refacturation des frais avancés par votre entreprise peut s’effectuer, si vous êtes redevables de la TVA, sur la base du montant TTC ou sur la base du montant HT. Les deux sont possibles et acceptés par l’administration fiscale. Si vous le souhaitez, vous pouvez également vous rapprocher de votre SIE afin de connaître les processus conseillés.

Les frais sont liés à une prestation ou une vente ? Il vous faut alors appliquer aux frais refacturés, le taux de TVA de la prestation initiale. C’est-à-dire que si vous refacturez le remboursement de l’achat d’un livre, soumis à une TVA de 5,5% mais lié à une prestation de service facturée à 20%, alors le taux appliqué à la refacturation du livre sera 20%.

Si vous êtes en franchise de base de TVA, il vous faut refacturer le montant de vos dépenses au format TTC.

Vous avez encore des questions sur les règles de TVA et de refacturation ? Le bulletin officiel des finances publiques (bofip) regroupe toutes les dernières informations à jour en termes de TVA : à consulter ici.

Exemples TTC et HT – calcul TVA

🍽️ Exemple 1 – Refacturation d’un repas d’affaires sur la base d’un montant TTC

Vous avez réglé 100€ pour un repas d’affaires avec un partenaire de votre client. Le taux de TVA est ici de 10%.

Pour être remboursé, l’entrepreneur refacture à son client la dépense à laquelle il additionne le taux de TVA de la mission principale, qui est de 20%. Le montant de la refacturation sera alors : 100 + 20% = 120€.

En termes d’enregistrement sur Indy : les frais avancés par l’entreprise rentrent dans la catégorie « Restaurant et repas d’affaires » et le montant du remboursement dans la catégorie « Autres gains divers » (TVA à 20%).

🚅 Exemple 2 – Refacturation de frais de déplacements sur la base d’un montant HT

Vous avez réglé 70€ TTC pour un billet de train pour réaliser la prestation demandée par votre client. Le taux de TVA est ici de 5,5%. Le montant HT est donc de 66,15€.

Pour être remboursé, le montant à refacturer est ici le montant hors taxes + le taux de TVA de la mission principale, qui est de 20%. Le montant de la refacturation sera alors : 66,15 + 20% = 79,38€.

En termes d’enregistrement sur Indy : les frais avancés par l’entreprise rentrent dans la catégorie « Frais de déplacements » et le montant du remboursement dans la catégorie « Autres gains divers » (TVA à 20%).

Bon à savoir : il est également possible d’appliquer une marge sur la refacturation. Bien que son montant maximum ne soit pas indiqué par la loi : restez raisonnable !

Cas particulier : la refacturation de frais de véhicule

Pour refacturer à votre client des frais de véhicule plusieurs solutions s’offrent à vous :

- Fixer librement une somme forfaitaire : c’est-à-dire que vous fixez un tarif identique pour tous vos clients sans prendre en compte la distance parcourue (par exemple 50€ pour un déplacement dans une zone de 25 km) ;

- Instaurer un barème par tranche de kilomètres : vous fixez par exemple 25 € par tranche de 20 kilomètres ;

- Utiliser le barème kilométrique fixé par l’administration fiscale, qui est défini chaque année.

Pour le faire apparaître sur la facture, il vous faut soit ajouter une nouvelle ligne distincte dans votre facture finale, soit créer une facture à part. Sur Indy, les frais de véhicule peuvent être catégorisés dans la catégorie « vente de service annexe », ou « autre gain divers ».

Comment comptabiliser une refacturation ?

Les dépenses refacturées doivent obligatoirement être comptabilisées dans un compte de classe 7. Elles doivent être inscrites dans le compte 708 « Produits des activités annexes ». Les frais supportés par l’entreprise apparaissent quant à eux dans un compte de charges (classe 6). Attention, ce compte doit bien être distinct de celui utilisé pour la prestation de service ou la vente auquel la dépense est rattachée. Enfin, les débours quant à eux s’enregistrent dans un compte de classe 4. Récapitulons :

- Compte de classe 6 pour comptabiliser les frais engagés par l’entreprise (charges) ;

- Compte de classe 7 pour comptabiliser les frais refacturés ;

- Compte de classe 4 pour comptabiliser les débours.

Si l’écart entre le compte de classe 6 et le compte de classe 7 est négatif cela indique qu’il vous reste des frais à facturer à vos clients. À l’inverse si l’écart est positif cela indique que vous avez margé sur les frais refacturés, ou que vous avez trop refacturé. Si l’écart est égal, alors vous avez refacturé toutes vos sommes à facturer, sans marge.

La gestion de toutes vos factures devient facile sur Indy !

Indy c’est l’application tout-en-un des indépendants. Comptabilité, facturation, compte pro, onglet de pilotage, gestion de vos notes de frais… tout est pensé pour vous faciliter la vie. Que vous soyez en société ou en entreprise individuelle l’offre s’adapte à vos besoins.

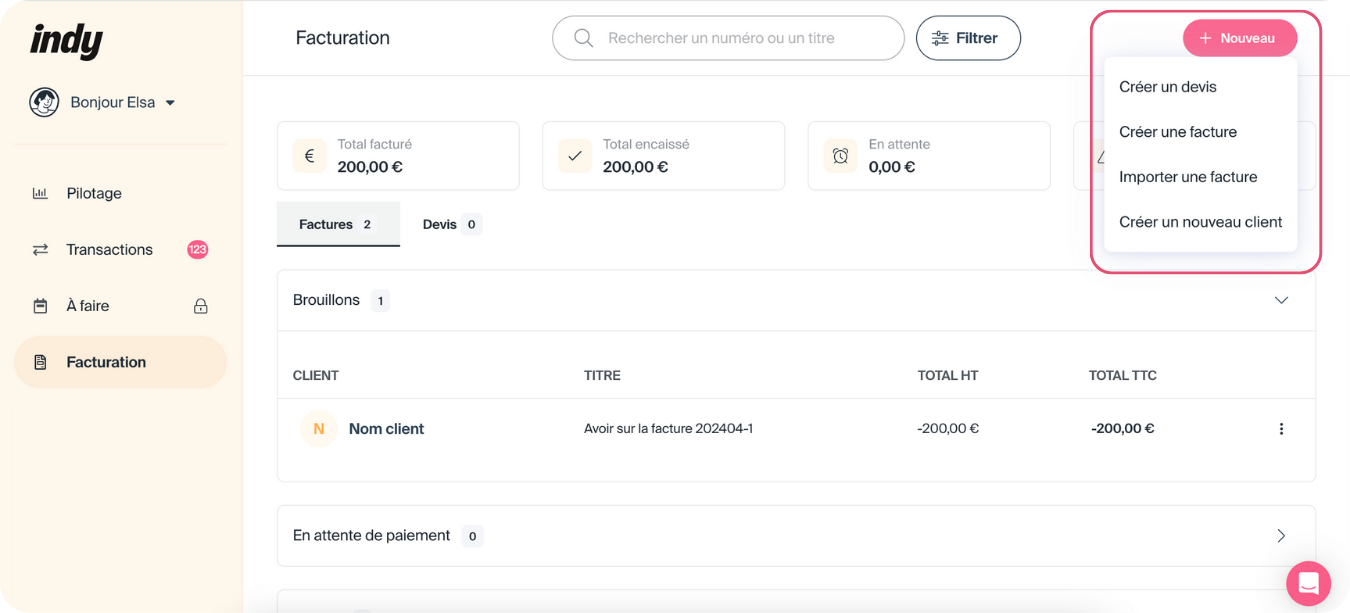

Zoom sur l’onglet « facturation »

Dans l’onglet facturation vous disposez de toutes les fonctionnalités nécessaires pour :

- Créer et personnaliser vos factures et devis ;

- Suivre vos paiements en temps réel ;

- Importer vos factures existantes sur Indy ;

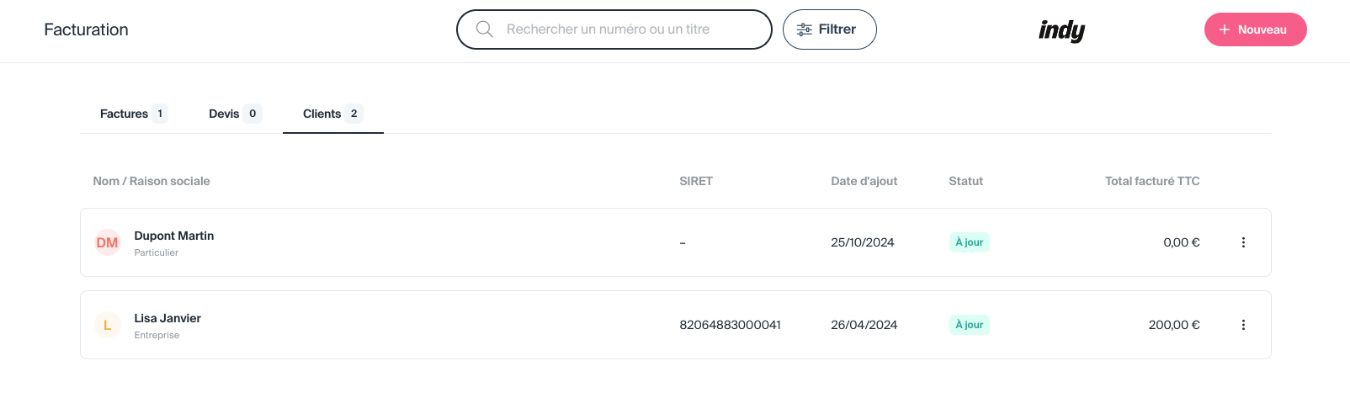

- Créer votre répertoire de clients ;

- Associer automatiquement vos factures à vos paiements.

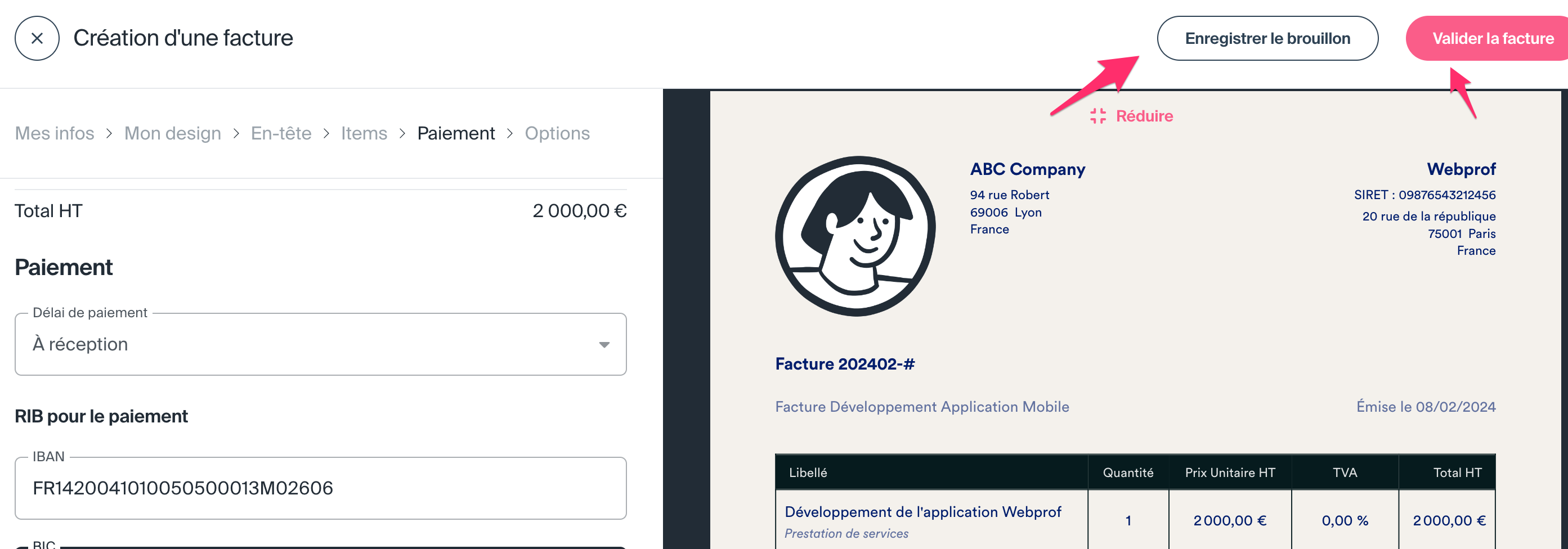

En cliquant sur l’onglet « créer une facture » vous arriverez sur une interface intuitive qui vous permettra de créer et de personnaliser entièrement vos documents : modification de la police, intégration de votre logo, changement de la couleur du fond, de la police et des bannières… faites ce que vous voulez !

De plus, toutes les mentions obligatoires sont à ajouter en un clic (« TVA non applicable article 293B du Code général des impôts », numéro de TVA intracommunautaire, taux de TVA, montant HT, montant TTC… etc, en fonction de vos informations rentrées sur la plateforme).

Une fois votre facture terminée vous pouvez la valider afin de l’envoyer directement à votre client ! Vous pouvez également l’enregistrer en brouillon afin de la reprendre plus tard. Tout le suivi du processus pourra être consulté sur votre compte Indy. Voici deux exemples de factures réalisées sur Indy :

Un doute sur une information client ou sur l’état de paiement d’une facture ? Retrouvez toutes les informations dans votre oinglet dédié !

Vous n’êtes pas encore convaincus par Indy ? Plus de 100 000 indépendants nous font confiance : lisez leurs avis !

FAQ – Questions fréquentes

La refacturation de frais doit-elle être faite avec ou sans TVA ?

La refacturation de frais inclut généralement la TVA (frais de transport, achats de matériel… etc). Pour les dépenses qui ne sont pas assujetties à la TVA à l’origine ou pour les débours, la TVA n’est pas facturée.

Comment refacturer la taxe foncière à votre locataire ?

Pour refacturer la taxe foncière à votre locataire il vous faut, si le bail est soumis à la TVA, appliquer la TVA du montant refacturé. Elle ne sera pas déductible pour le locataire.

Comment fonctionne la refacturation entre sociétés ?

Le principe est le même pour les sociétés que pour un entrepreneur individuel qui transmet une facture à son client. Le transfert des coûts d’une société à l’autre est possible par une facturation détaillée incluant la TVA lorsqu’elle est applicable.

Est-il possible de refacturer des frais de véhicule ?

Oui ! Avec l’accord de votre client, il vous est possible de refacturer vos kilomètres parcourus. Les frais de déplacements professionnels peuvent être facturés en fixant librement une somme forfaitaire, en instaurant un barème par tranche de kilomètre, ou bien en vous basant sur le barème kilométrique fixé par l’administration fiscale.

Vous avez davantage de questions sur la refacturation ? N’hésitez pas à utiliser l’espace commentaire, nous vous répondrons avec plaisir ! 🤝

bonjour

nous sommes une SAS, une SCI nous refacture des frais d’électricité et du jardinage. La tva de l’electricité n’étant pas à 20 %, comment doit-elle refacturer ? Et le jardinier est autoentrepreneur et n’a donc pas de tva, comment se fait la refacturation ?

Merci beaucoup

Bonjour Monia,

La SCI doit vous refacturer les montants TTC présents sur les factures initiales. Si elle est soumises à la TVA, elle peut rajouter son taux de TVA personnel sur la prestation.

Bonjour Aline,

je suis mandataire immobilier et je fais parfois des ventes en partage. C’est à dire qu’on se met à 2 mandataires pour vendre un bien et qu’on partage en 2 nos honoraires.

lors de la signature chez le notaire j’adresse ma facture avec 100% des honoraires TTC et au moment du paiement mon collègue m’adresse sa facture de 50% TTC afin de lui verser sa part.

Je lui verse une rétrocession de mon CA facturé.

Sachant que mon collègue va déclarer son CA et sa TVA de son coté.

Dois-je ne déclarer que 50% du CA (facturé au notaire) et le la TVA collectée aux Impots et à l’Urssaf ? (je suis autoentrepreneur assujetti à la TVA)

Quelle sera la bonne pratique pour etre en conformité ?

Comment dois-je procéder sur Indy ?

merci

Bonjour,

Vous êtes dans le cas d’une rétrocession d’honoraires, celle-ci ne vient donc pas s’ajouter à votre chiffre d’affaires. Vous ne devez déclarer que les 50% qu’il vous reste. Sur Indy, vous devez classer le paiement inital en « Recettes » et le remboursement en « Rétrocession versée ».

Bonjour,

Est-ce qu’il y a un intitulé à mentionner sur les facture de frais de débours et dans quelle catégorie les ventiler ?

Est-ce qu’une facture de commission versée à un apporteur d’affaires peut passer en frais de débours ?

Merci

Bonjour Céline,

Les débours doivent être séparer des autres prestations sur votre facture, mais il n’y a pas de mention particulière à mettre. Sur Indy, la dépense du débours est à catégoriser en « Débours pour vos clients » et le remboursement en « Recettes ». La dépense n’est pas comptabilisé en charge, elle bénéficie d’un compte particulier.

Vous indiquez : Compte de classe 6 pour comptabiliser la prestation de service ou la vente initiale.

Euh ??.. les comptes de classe 6 ne sont-ils pas des comptes de charge ?

Une prestation de service est un produit et non une charge.

Bonjour Marc,

Merci de votre retour, nous avons effectivement mal expliqué cette partie. Les frais engagés par l’entreprise sont à intégrer en charge (compte de classe 6), et la refacturation de ces frais est à intégrer en revenu (compte de classe 7). Nous avons corrigé l’article.

Bonjour,

Si je loue un lieu pour ma prestation, est-ce que je peux faire une seule facture pour mon client et intégrer le montant de la location (éventuellement avec une marge) à refacturer ?

Bonjour Aline,

Oui vous pouvez faire une seule facture qui contient votre prestation et la refacturation des frais.