En entreprise, le suivi des factures est essentiel pour maintenir une comptabilité claire et éviter des complications financières. Mais comment éditer des factures conformes aux exigences légales ? Vers quel logiciel de facturation en ligne se tourner ? Quel sera l’impact de la réforme de la facturation sur les professionnels ? Nous vous expliquons tout ! Suivez-nous 🚀

📝 En résumé :

Pour éditer des factures vous devez :

- Indiquer toutes les mentions obligatoires sur votre entreprise, votre client, et les détails de la vente (comme le numéro de TVA, la date, le prix TTC…) ;

- Suivre constamment les réformes fiscales pour vous assurer de la conformité de vos factures.

Facilitez-vous la vie et anticipez l’arrivée de la facturation électronique pour tous, en vous tournant dès à présent vers un logiciel de facturation en ligne tel qu’Indy !

Bonne nouvelle !

Sur Indy vous pouvez éditer gratuitement l’ensemble de vos devis et factures en quelques clics seulement. Retrouvez toutes vos informations clients dans votre annuaire dédié 😎

J’essaye gratuitement

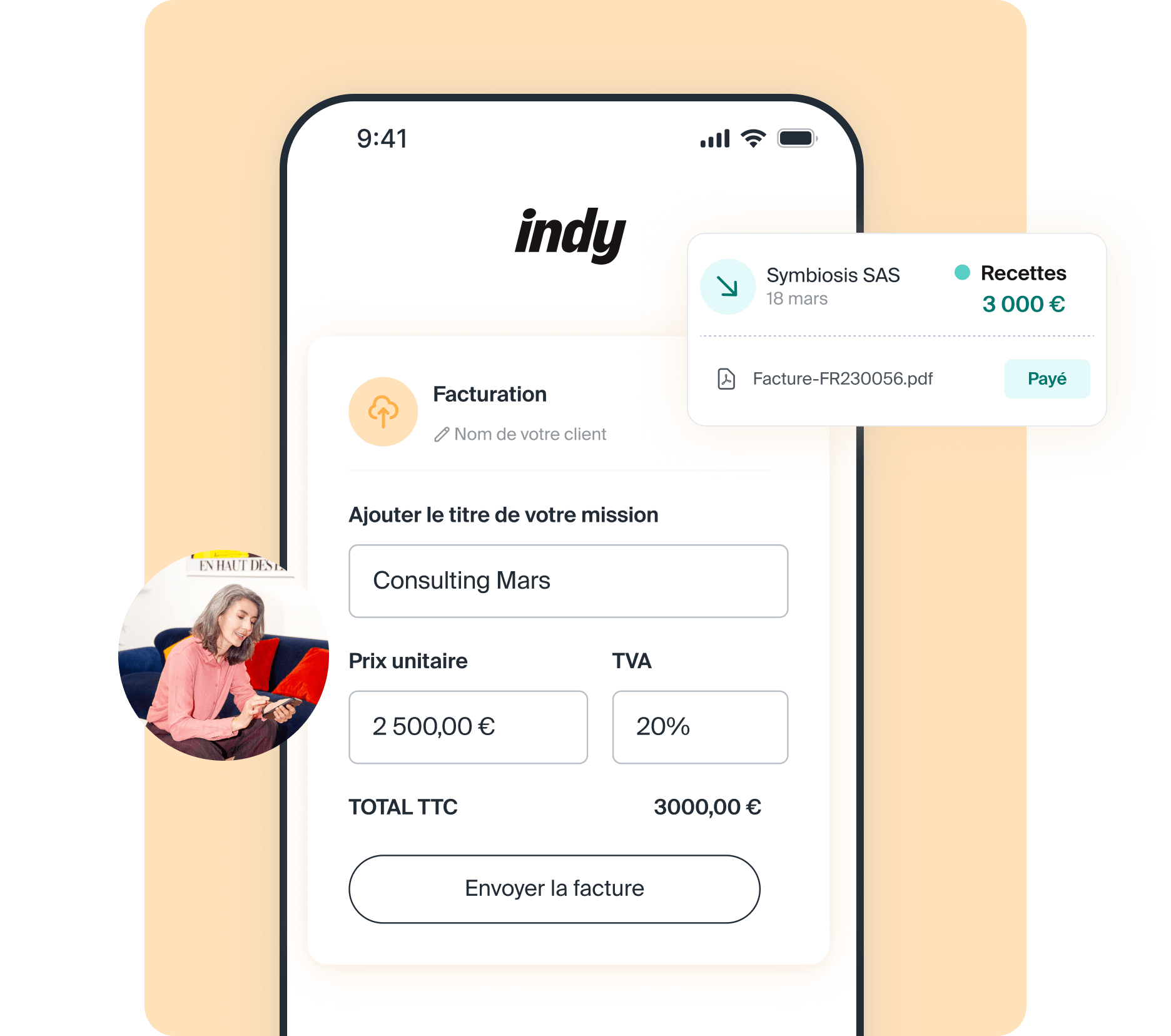

Éditez vos factures avec Indy

Grâce à Indy éditez vos factures en deux temps trois mouvements à partir de notre modèle ! Créer et personnaliser vos factures avec notre logiciel de facturation devient un jeu d’enfant ! 🎲

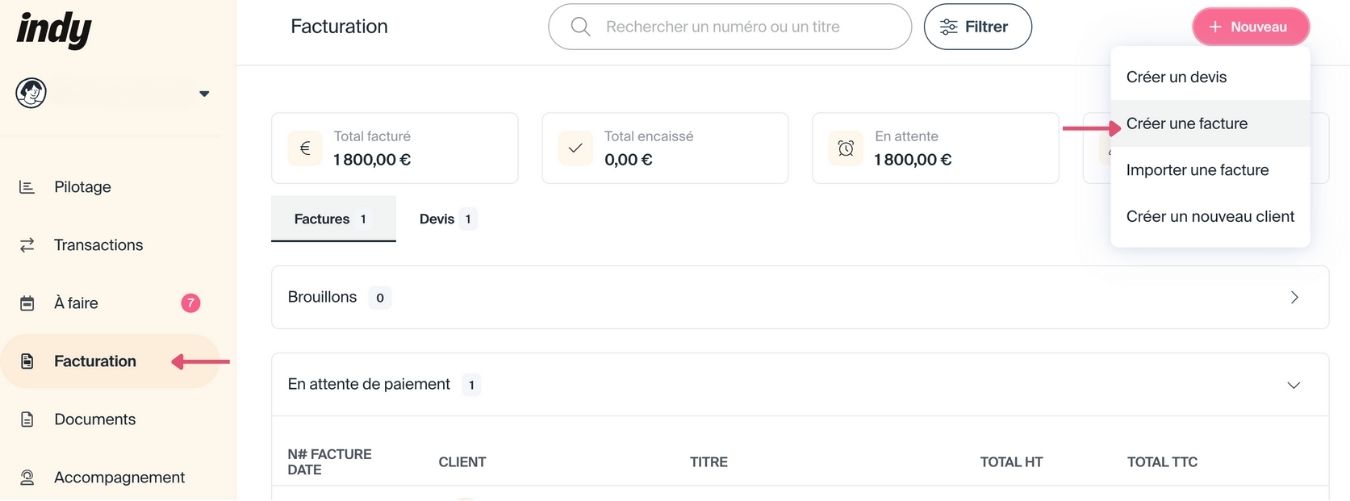

Étape 1 : Créez votre facture

Pour commencer, accédez à l’onglet « Facturation« , cliquez sur « + Nouveau« , puis choisissez « Créer une facture ou « Créer un devis« , si vous souhaitez éditer un devis.

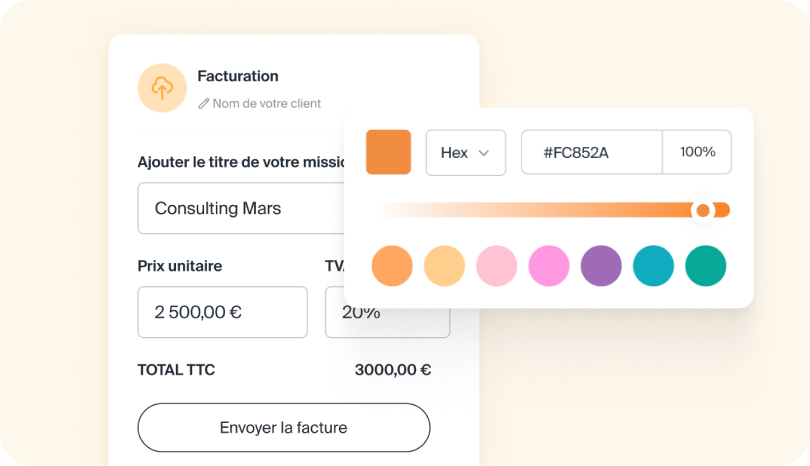

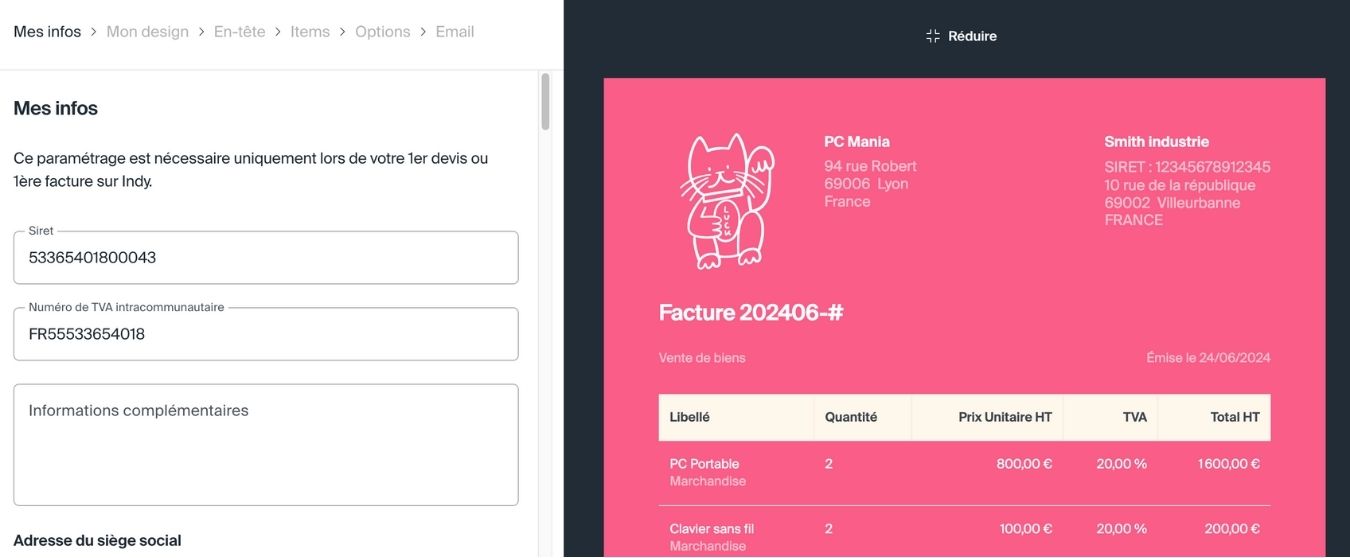

Étape 2 : Personnalisez votre facture

Remplissez ensuite tous les champs nécessaires avec vos informations, celles de votre client et les détails de la transaction.

🖼️ Notre conseil : Démarquez-vous en personnalisant votre facture ! Ajoutez votre logo, adaptez les couleurs à celles de votre charte graphique et laissez libre cours à votre créativité !

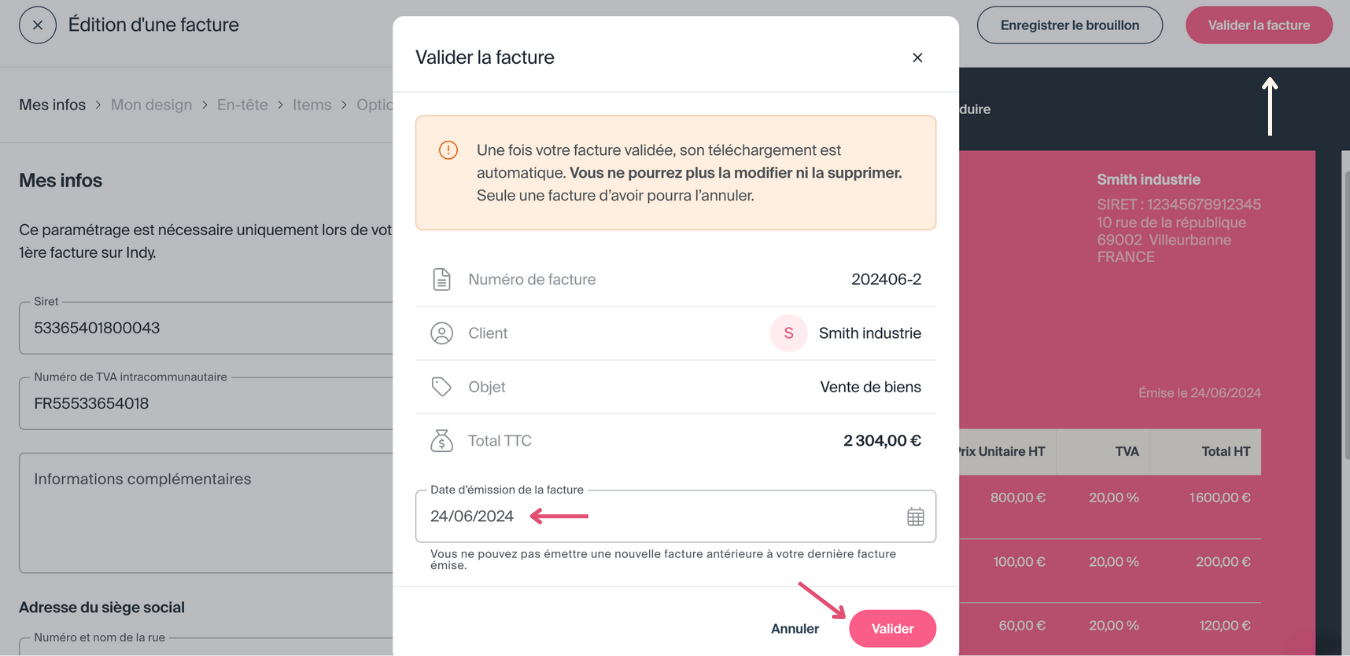

Étape 3 : Validez et enregistrez

Une fois la facture complétée, vous pouvez la :

- Mettre en brouillon ;

- ou la Valider.

Pour valider, indiquez la date d’émission de la facture puis il vous suffit de cliquer sur « Valider ».

Votre facture est désormais prête à être transmise à votre client 🎉

Vous avez la possibilité d’envoyer directement la facture par e-mail à votre client ! Pour cela, il vous suffit simplement de saisir votre nom, l’e-mail du destinataire, ainsi qu’un message personnalisé.

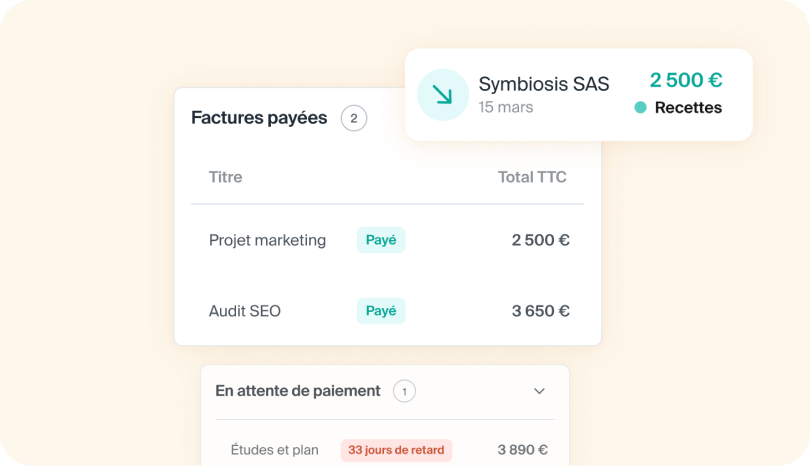

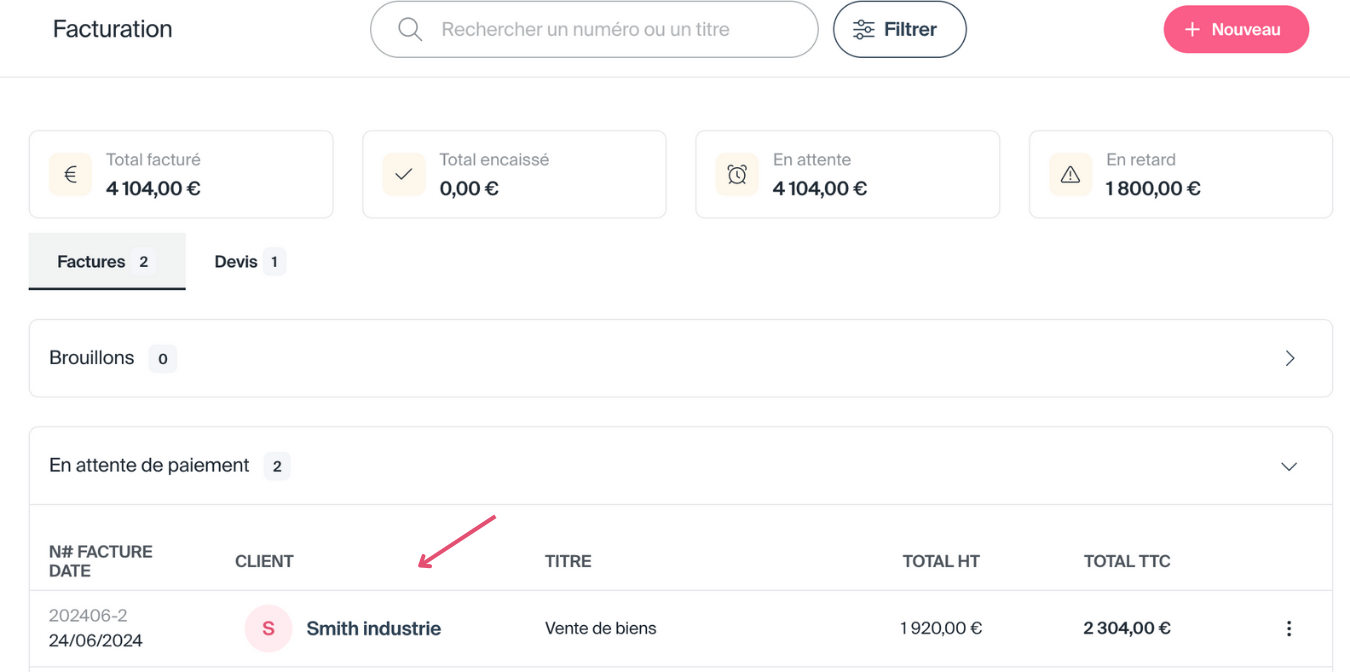

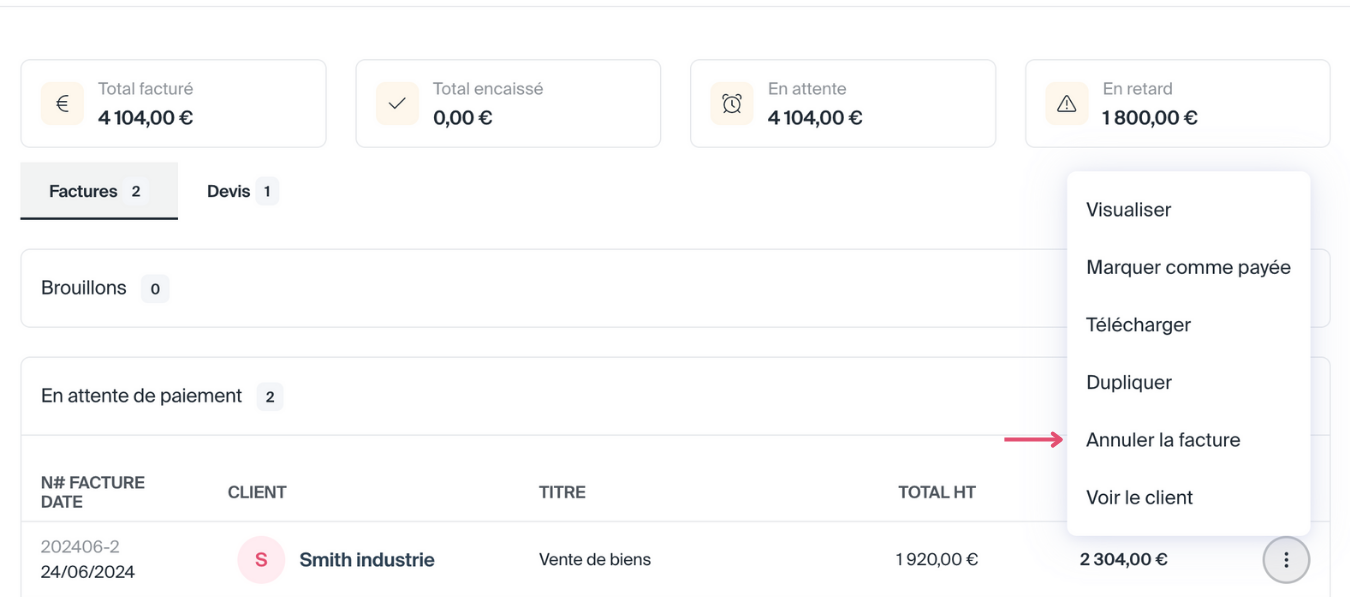

Étape 4 : Suivi de vos factures

La facture validée apparaît désormais dans l’onglet « En attente de paiement ». C’est précisément dans cet onglet que vous pourrez suivre toutes vos factures.

Vous devez annuler une facture déjà émise ? La loi interdit de supprimer ou de modifier une facture. Pour annuler, créez une facture d’avoir. Sur Indy, cliquez simplement sur « Annuler la facture » pour générer une facture d’avoir qui annulera la facture précédente.

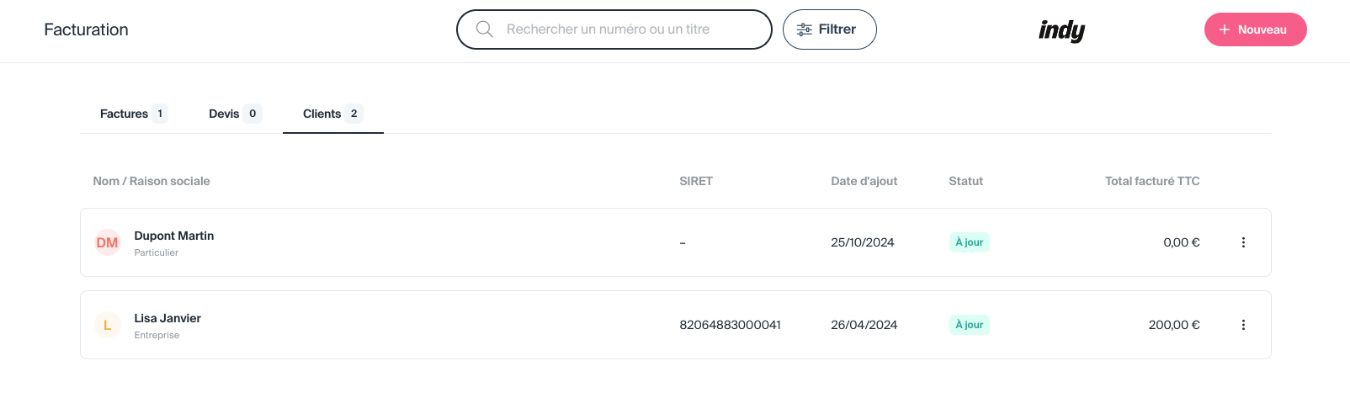

Nouveau ! Sur Indy vous possédez aussi un onglet « Clients » vous permettant de visualiser en un clin d’œil toutes vos informations de paiement par clients avec le total des sommes facturées, si elles ont été payées (à jour, en attente, en retard…) etc.

Bien plus qu’un simple logiciel de facturation !

Avec Indy, suivez votre trésorerie grâce à notre tableau de bord complet, éditez toutes vos déclarations fiscales en quelques clics, ouvrez un compte pro, créez votre entreprise gratuitement …et bien plus encore !🔥

Je teste Indy gratuitement !

Pourquoi et quand faut-il éditer une facture ?

La facture, qui permet de réclamer le paiement des biens ou services fournis, doit être émise dès que la vente ou la prestation est effectuée. Elle revêt une importance juridique et peut servir de preuve en cas de différend commercial.

Votre client est un particulier

Dans le cadre d’une vente à un particulier, la facture n’est généralement pas requise, et le ticket de caisse suffira, sauf pour les ventes en ligne ou à distance, les prestations de services dépassant 25 €, ou si le client en fait la demande, auquel cas une note est obligatoire.

Le saviez-vous ? Une note est une demande de paiement destinée aux particuliers, souvent utilisée par les commerçants et les prestataires de services. Ce document comprend les coordonnées de l’entreprise, un résumé des biens ou services fournis, le montant total dû et, dans certains cas, la date d’échéance du paiement.

Votre client est un professionnel

Entre professionnels, la facture est indispensable et doit être réalisée en deux exemplaires : l’un pour le client, l’autre pour votre comptabilité.

- Pour une prestation de services avec TVA à la charge du client, la facture doit être émise au plus tard le 15 du mois suivant la réalisation de la prestation ;

- Pour une livraison de biens exonérée de TVA, la facture doit être émise au plus tard le 15 du mois suivant celui de la livraison.

Le saviez-vous ? Vous devez obligatoirement conserver l’ensemble de vos documents comptables (factures incluses) pendant 10 ans minimum. Vous devrez ainsi être en mesure de les présenter à l’administration fiscale au besoin.

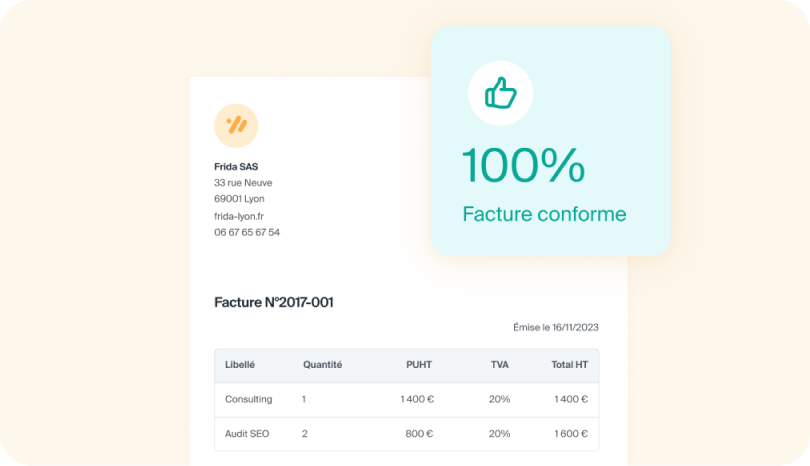

Comment éditer une facture conforme aux lois ?

Quelles mentions intégrer à vos factures ?

La législation française, en particulier le Code de commerce, régit la création des factures en détaillant les mentions obligatoires à inclure lors de leur émission :

Les mentions générales de la facture

Pour garantir leur conformité, chaque facture émise par les professionnels doit comporter plusieurs mentions générales obligatoires. Voici la liste exhaustive de ces mentions, qui figurent habituellement dans l’en-tête de la facture.

| Mentions générales obligatoires d’une facture | Détails |

| La mention « Facture » | Indispensable sur tout document servant de facture |

| Numéro de la facture | Chaque facture doit avoir un numéro unique et suivre une séquence chronologique sans interruption (ex : 01, 02…) |

| Date d’émission | Indique le jour où la facture est établie |

| Numéro du bon de commande | Uniquement si un bon de commande a été émis par le client |

Les coordonnées des parties

Vous devez ensuite indiquer les éléments d’identification de votre entreprise et de votre client.

| Mentions relatives aux parties concernées | Détails |

| Identité de l’acheteur | – Nom ou dénomination sociale – Adresse du siège social – Adresse de facturation (si différente du siège) |

| Identité du vendeur ou prestataire | Pour les entrepreneurs individuels ou les auto-entrepreneurs : – La mention « EI » ou « Entreprise Individuelle » suivie du nom et prénom |

| Pour une société : – Raison sociale – Forme juridique (SAS, SARL, etc.) – Numéro SIREN et numéro SIRET – Adresse du siège social – Numéro RCS (uniquement pour les commerçants) | |

| Numéro de TVA intracommunautaire | Obligatoire pour : – Les entreprises redevables de la TVA – Les factures d’un montant égal ou supérieur à 150 € HT |

| TVA non applicable, art. 293 B du CGI | Applicable aux entreprises sous franchise en base de TVA. Si c’est votre cas, la facture sera établie en hors taxe (HT). |

Cliquez juste 👉🏼 ici 👈🏼 pour en savoir plus sur la franchise en base de TVA !

Les informations au sujet de la vente ou de la prestation de service

Une facture conforme devra également faire apparaître le détail de la vente/de la prestation de service :

| Mentions relatives à l’objet de la facture | Détails |

| Date de la vente ou de la prestation | – Pour une vente : indiquez la date de livraison. – Pour une prestation : mentionnez la date de fin des services fournis. |

| Description du produit ou de la prestation | Décrivez le produit ou le service en détail, y compris les références ou spécifications pertinentes. |

| Quantité | Indiquez le nombre d’unités pour chaque produit ou service fourni. |

| Taux de TVA | Indiquez ici le ou les taux de TVA |

| Prix | Affichez le prix unitaire hors taxes (HT). Mentionnez également les ajustements éventuels, comme les majorations. |

| Somme totale à payer | Indiquez le montant total à régler, incluant toutes les taxes (TTC). |

| Date de paiement ou délai de paiement | Précisez le délai de paiement accordé, généralement de 30 jours. |

| Taux des pénalités de retard | Indiquez le taux des pénalités applicables en cas de retard de paiement, calculé par jour de retard. |

| Indemnité forfaitaire | Mentionnez l’indemnité forfaitaire de 40 €, applicable pour chaque facture réglée après la date d’échéance. |

Les mentions particulières

Enfin, certaines mentions devront être ajoutées à votre facture en fonction de votre situation pour quelle soit conforme.

| Mentions particulières | Détails |

| Autofacturation | À indiquer lorsque c’est le client qui génère la facture lui-même. |

| Écoparticipation DEEE | À mentionner pour les achats de produits électroniques, d’équipements ou de meubles, conformément à la réglementation sur les déchets électroniques. |

| Rémunéré pour copie privée | À ajouter lorsqu’il y a acquisition d’un support d’enregistrement, indiquant que la rémunération pour copie privée est incluse. |

| Autoliquidation | À utiliser lorsque des travaux sont réalisés par un sous-traitant dans le BTP pour le compte d’un donneur d’ordre assujetti à la TVA. Dans ce cas, la TVA est déclarée par le donneur d’ordre. |

| Membre d’une association agréée | Indiquez cette mention si l’une des parties est membre d’une association agréée ou d’un centre de gestion, autorisant le paiement par chèque ou carte bancaire. |

Comment numéroter vos factures ?

La numérotation des factures doit suivre une séquence chronologique et continue pour garantir la traçabilité et la conformité. Voici trois méthodes pour numéroter vos factures :

- À partir de la date : Intégrez la date dans le numéro, par exemple 240924-01, 240924-02 pour les factures émises le 24 septembre 2024 ;

- À partir d’un préfixe suivi d’un numéro : Utilisez des préfixes pour identifier les documents, comme INV-001, INV-002 pour les factures, ou QUOTE-001, QUOTE-002 pour les devis ;

- En appliquant une numérotation simple : Employez une séquence de numéros simple, telle que 3456, 3457, 3458.

Assurez-vous que chaque numéro de facture suit une séquence continue et chronologique pour garantir une bonne gestion comptable.

Que faire en cas d’erreur ?

Si vous constatez une erreur sur une facture (ou une note) ou souhaitez appliquer une remise après son émission, vous devez la rectifier ou l’annuler sans supprimer le numéro de la facture en question, afin de maintenir une séquence complète dans votre comptabilité.

Seul le fournisseur est habilité à rectifier les factures ; le client ne peut pas le faire lui-même.

Pour ce faire, vous devez envoyer à votre client :

- Une nouvelle facture qui remplace l’ancienne, en mentionnant clairement la facture annulée en cas d’erreur ;

- Une facture d’avoir, si vous accordez une remise après l’émission de la facture initiale, avec un montant négatif (par exemple, – 50 euros HT).

La TVA a déjà été réglée par votre client ?

- Si le client assujetti à la TVA souhaite récupérer la TVA, indiquez le montant HT et le montant de la TVA, ainsi que le taux applicable. Le client devra ajuster sa déclaration de TVA en conséquence ;

- Si le client ne souhaite pas récupérer la TVA, précisez que la réduction est « nette de taxe ».

Réforme de la facturation électronique : comment s’y préparer ?

La réforme de la facturation en quelques mots

Initialement prévue pour janvier 2024, la réforme de la facturation rentrera finalement en vigueur en septembre 2026. Cette transformation majeure vise à remplacer les formats papier et PDF par des factures entièrement numériques.

À partir de septembre 2026, toutes les entreprises assujetties à la TVA devront avoir sélectionné une plateforme pour recevoir des factures électroniques via des plateformes spécialisées. Cette centralisation des données permettra d’améliorer la gestion, d’augmenter la transparence et de lutter de manière plus efficace contre la fraude fiscale.

À partir de septembre 2026, toutes les grandes et moyennes entreprises devront également commencer à envoyer leurs factures sous format électronique. Les PME et micro-entreprises auront quant à elles jusqu’au 1er septembre 2027 pour se conformer à cette obligation en ce qui concerne l’émission de leurs factures.

| 📩 Réception | 📤 Émission | |

| Grande entreprise | Au 1er septembre 2026 | Au 1er septembre 2026 |

| Entreprise de taille intermédiaire (ETI) | ||

| PME et micro-entreprise | Au 1er septembre 2027 |

Comment vous préparer au mieux ?

Pour se préparer à cette réforme, il est essentiel d’adapter vos outils de gestion de facturation. Les anciens modèles de facturation manuelle ne répondront pas aux nouvelles exigences. Investir dans un logiciel de facturation moderne nous semble crucial pour éditer des factures conformes.

Ces solutions sont conçues pour intégrer les normes légales en vigueur, vous permettant de générer, transmettre et archiver vos factures de manière conforme et efficace. Vérifiez que le logiciel choisi est compatible avec les plateformes de réception des factures électroniques et qu’il répond aux exigences de sécurité et de format spécifiques.

Zoom sur les sanctions en cas d’irrégularité

Le non-respect des mentions obligatoires sur une facture peut exposer votre entreprise à des sanctions financières :

- Une amende de 15 € par mention manquante ou incorrecte. Ce montant s’applique par facture erronée et se cumule en fonction du nombre d’erreurs. Toutefois, l’amende est plafonnée à 25 % du total de la facture concernée ;

- Une amende de 75 000 € pour les personnes physiques (EI et micro-entreprises), doublée en cas d’émission de factures fictives ou de complaisance. Pour les personnes morales (sociétés), cette sanction peut atteindre 375 000 €.

Des interrogations au sujet de l’édition de facture ? Laissez-nous un commentaire ! Nous serions plus que ravis de vous éclairer ! 💡