La 2561 est une déclaration fiscale qui est à remplir dès qu’un associé se verse des dividendes, touche des intérêts, des revenues de titre ou encore des plus-values de cession. Également appelée l’IFU, Imprimé Fiscal Unique, elle doit être transmise à l’administration au plus tard le 15 février de l’année suivant le versement des dividendes. Comment remplir la déclaration 2561 ? Qu’elles sont les entreprises concernées ? Quelle est la date limite ? Découvrez toutes les informations dans cet article !

En résumé :

- La déclaration 2561, aussi appelée Imprimé Fiscal Unique (IFU), permet de déclarer les dividendes, intérêts et autres revenus distribués à un associé ;

- L’IFU se compose de 4 feuillets ;

- Une déclaration doit être remplie par associé ayant reçu des dividendes ou autre revenus ;

- La déclaration est à transmettre au service des impôts par voie dématérialisée avant le 15 février de l’année N+1.

Gérer toute la comptabilité de votre société avec Indy !

Toute la gestion de votre société devient facile avec Indy : du pilotage en temps réel à l’automatisation de votre comptabilité. Générer votre liasse fiscale et l’ensemble de vos déclarations obligatoires en vous laissant guider par la plateforme ! 🤩

Je m’inscris !

La déclaration 2561 : qu’est-ce que c’est ?

La déclaration 2561, aussi appelée Imprimé Fiscal Unique (IFU), c’est la déclaration récapitulative des opérations sur valeurs mobilières et revenus de capitaux mobiliers. Elle peut également être désignée comme le formulaire 11428. Elle permet de mettre en lumière tous les revenus de capitaux mobiliers versés à un associé ainsi que l’ensemble des opérations sur valeurs mobilières effectuées.

La déclaration 2561 se compose de 4 formulaires distincts, qui ont chacun leur champ d’application propre :

- Le formulaire N°2561, c’est le feuillet principal (renseignements sur l’établissement payeur, sur le bénéficiaire et sur les différents revenus à déclarer) ;

- Le formulaire N°2561 bis, qui permet de déclarer les profits sur les marchés à terme, les PEA-PME, les fonds communs de placement à risques, les fonds de placement immobilier… etc) ;

- Le formulaire N°2561 ter, qui est la copie relative au crédit d’impôt adressée au bénéficiaire. Elle n’est pas à transmettre aux impôts ;

- Le formulaire N°2561 quater, qui concerne les bénéficiaires domiciliés fiscalement dans un État membre de l’Union Européenne (excepté la France).

Un grand nombre de sociétés n’aura donc à transmettre à l’administration fiscale uniquement le formulaire 2561 principal et bis.

Qui est concerné par la 2561 ?

Tout associé qui se verse des dividendes ou touche des intérêts, doit obligatoirement remplir la 2561 chaque année. Si, au sein d’une société, plusieurs associés touchent des dividendes par exemple, alors chaque associé doit remplir un Imprimé Fiscal Unique.

Le principe est donc le même, peu importe le nombre d’associés à qui la société a versé des revenus. Il faut une déclaration 2561 par bénéficiaire. C’est la société qui remplit le formulaire. Tout associé concerné doit donc attendre de recevoir sa déclaration 2561, qui lui servira de base pour sa déclaration de revenus (déclaration 2042-C-Pro), ou de résultat (déclaration formulaire 2035, 2033 ou déclaration 2065… etc).

Comment remplir la déclaration 2561 ?

Les dividendes, tout comme les intérêts d’un compte courant d’associé versés par des sociétés à l’IS, doivent être obligatoirement déclarés. Ils représentent, en effet, des revenus pour les bénéficiaires. Pour remplir l’IFU, il est nécessaire de compléter plusieurs catégories.

Prenons ici l’exemple d’une société à l’IS qui déclare des dividendes.

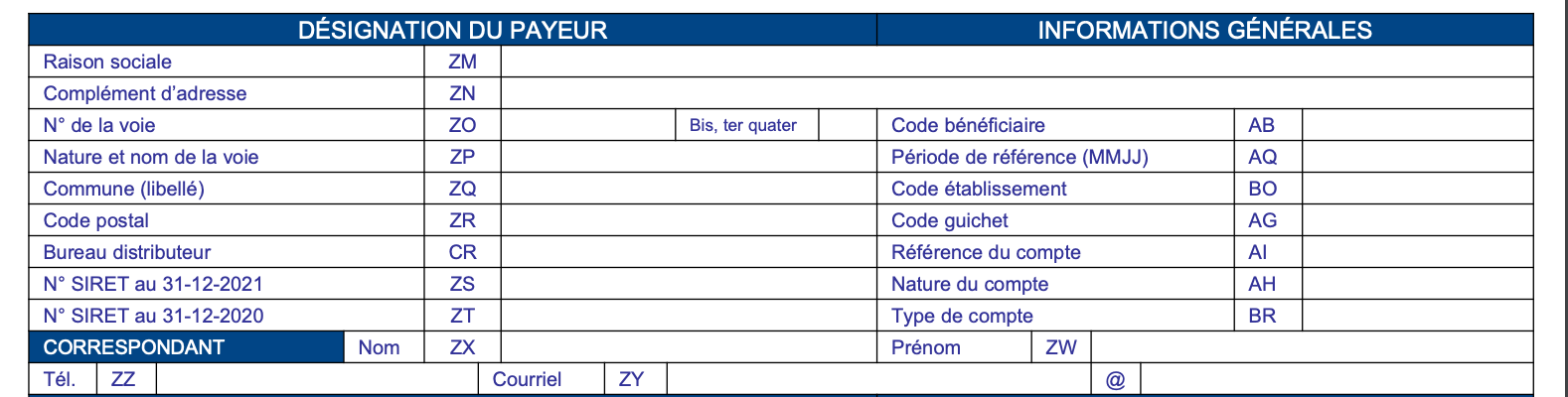

1️⃣ Désignation du payeur et informations générales

La première partie à remplir de la déclaration 2561 est celle relative à la désignation du payeur et aux autres informations générales. Les informations à remplir concernent donc votre société.

Voici les points importants à retenir afin de bien remplir votre déclaration 2561, sans erreurs :

- Dans la case « Code bénéficiaire – AB « pensez à bien sélectionner « B » dans le menu déroulant. « B, bénéficiaire » signifie que le bénéficiaire des revenus les a encaissés pour son propre compte ;

- La case « Période de référence (MMJJ) – AQ » ne doit être remplie que si vous avez changé de statut fiscal (départ à l’étranger par exemple) ;

- Dans la case « Nature du compte – AH » il faut sélectionner « 3 – Autres »;

- Dans la case « Type de compte – BR » il faut sélectionner « 5 – Autres”.

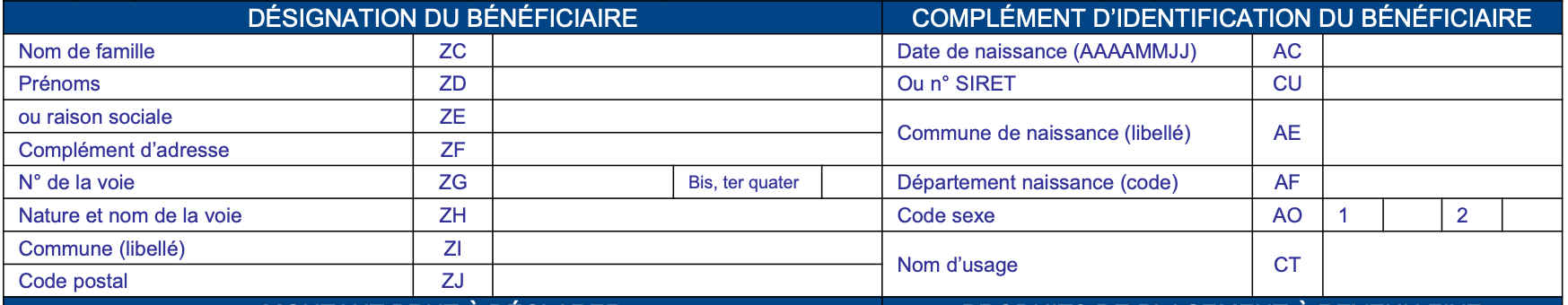

2️⃣ Désignation du bénéficiaire et complément d’identification du bénéficiaire

La section suivante est relative au bénéficiaire des dividendes. Elle permet d’identifier ce dernier grâce à des coordonnés précis : nom, prénoms, adresse, code postal, date de naissance, nom d’usage… etc. Si le bénéficiaire est une personne morale, vous devrez indiquer la raison sociale et le numéro SIRET.

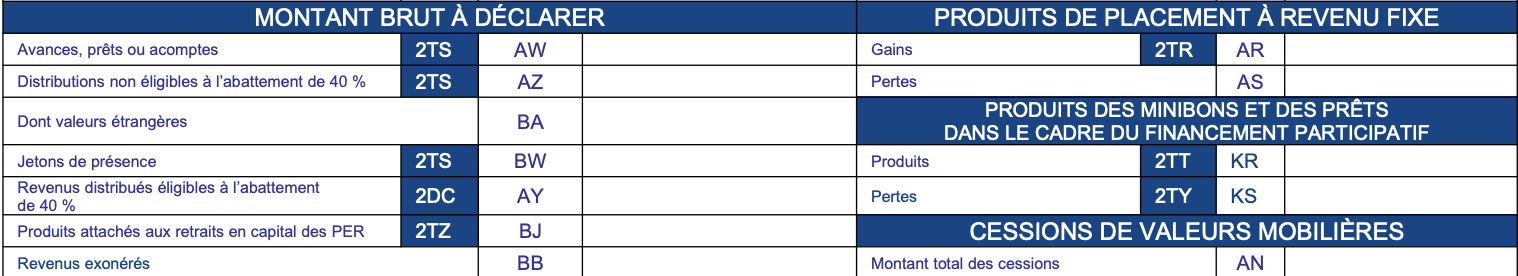

3️⃣ Montant brut à déclarer

La section suivante est souvent source de réflexion. Pas de panique ! Il suffit juste de vous poser la question : avez-vous opté pour le prélèvement forfaitaire unique (PFU) ou pour le barème progressif de l‘impôt sur le revenu ?

- Si vous avez opté pour le PFU, également appelé « flat tax » : alors vous devez inscrire le montant de dividendes bruts dans la case AZ « Distributions non éligibles à l’abattement de 40% » ;

- Si vous avez opté pour le barème progressif : alors vous devez inscrire le montant de dividendes bruts dans la case AY « Revenus distribués éligibles à l’abattement de 40% ».

La différence entre PFU et barème progressif :

- Le PFU à un taux total fixe de 30% sur les dividendes se décompose de 12,8% au titre de l’impôt sur le revenu et de 17,2% au titre des prélèvements sociaux ;

- Le barème progressif est évolutif. Il se compose d’un premier prélèvement fixé selon la tranche de revenu du foyer et le taux d’imposition associé ainsi que d’un deuxième prélèvement de 17,2% au titre des prélèvements sociaux.

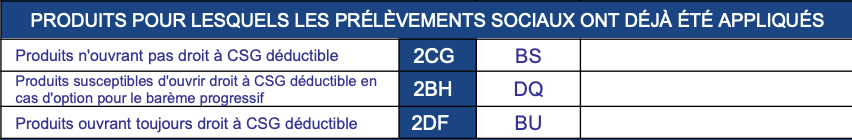

4️⃣ Produits pour lesquels les prélèvements sociaux ont déjà été appliqués

La section suivante est à compléter différemment pour les sociétés ayant opté pour le PFU (« flat tax ») et celles étant assujettis au barème progressif.

- Si vous avez opté pour le PFU : alors le montant des dividendes bruts doit être inscrit dans la case BS “Produits n’ouvrant pas droit à la CSG déductible” ;

- Si vous avez opté pour le barème progressif : le montant des dividendes bruts doit être inscrit dans la case DQ “Produits susceptibles d’ouvrir droit à CSG déductible en cas d’option pour le barème progressif”.

5️⃣ Crédit d’impôt

La section du crédit d’impôt vaut pour les sociétés concernées par le PFU ou par le barème progressif.

Les dividendes, lorsqu’elles sont versées, vont obligatoirement faire l’objet d’une retenue à la source de 12,8% de leur montant brut. Ce prélèvement est assimilé à un acompte sur l’impôt sur le revenu, soit un crédit d’impôt. C’est ce montant qui est à inscrire dans la case AD « Crédit d’impôt prélèvement ».

Comment envoyer la déclaration 2561 ?

La déclaration 2561 peut être remplie par plusieurs moyens, mais uniquement de manière dématérialisée. Il est possible de la déposer directement via le service tiers déclarant des impôts, en utilisant les identifiants professionnels habituels du site des impôts. Sur le site des impôts, le formulaire de la déclaration 2561 est directement remplissable (mise à jour pour l’année en cours : 2023, 2024, 2025… etc).

Vous cherchez à vous connecter sur votre espace professionnel du site des impôts ? Retrouvez le lien ici.

Quand remplir la déclaration 2561 ?

📅 La déclaration 2561 est à transmettre à l’administration au plus tard le 15 février de l’année suivant le versement des dividendes.

Pour les dividendes, intérêts d’un compte courant d’associé ou autre revenu versés en 2023, les déclarants ont donc eu jusqu’au 15 février 2024 pour envoyer leur Imprimé Fiscal Unique de manière dématérialisée.

Cette date butoir permet notamment aux associés concernés de prendre connaissance des montants à déclarer en amont de leur déclaration de revenu, la 2042-C-PRO ou de résultat qui ont lieu en mai.

Vous avez davantage de questions sur la déclaration 2561 ? N’hésitez pas à utiliser l’espace commentaire, nous vous répondrons avec plaisir ! 🤝

Bonjour

les dividendes versés à des personnes morales, indiqués en case AY, font l’objet d’un report sur la 2561 TER en case 2DC. Etant donné que les personnes morales ne déclarent pas de 2042, à quoi sert le 2561 ter et à qui le transmettre ?

Merci de votre aide

Bien cordialement

Bonjour Carole,

Bien que les personnes morales ne déclarent pas de 2042, le formulaire 2561 TER reste nécessaire pour déclarer les dividendes qu’elles perçoivent. Il permet d’assurer la traçabilité des revenus distribués et doit être transmis à l’administration fiscale en même temps que les autres déclarations de revenus de capitaux mobiliers.

Bonjour

pas de déclaration IFU pour cette année, pourriez vous me dire si je dois tout de même déclaré si oui comment?

en vous remerciant

cordialement

Bonjour Jocelyne,

Si vous ne vous êtes pas versé de dividendes en 2024, vous n’avez pas de déclaration à faire cette année.

Je veux un numéro ifu

Bonjour,

L’IFU est un imprimé fiscal pour la déclaration des dividendes. Vous le trouverez sur le site des impôts.