La réduction pour frais de comptabilité est réservée aux petites entreprises, pour les aider à tenir correctement leur comptabilité. Depuis le 1er janvier 2016, cette réduction permet la prise en charge des ⅔ des frais de comptabilité de l’entrepreneur, notamment s’il dépend des Bénéfices non commerciaux (BNC). Voyons ensemble comment bénéficier de cette réduction d’impôt pour les entreprises !

🚨 MISE A JOUR – AVRIL 2025 🚨

Il ne sera plus possible de profiter de la réduction d’impôt pour frais de comptabilité dès 2026 (au titre des revenus de 2025).

Depuis 2023, plusieurs évolutions législatives ont fragilisé les AGA :

- Suppression de la majoration de 25 % pour les non-adhérents ;

- Retrait récent de leur agrément ;

- Et, d’ici 2026, disparition de la réduction d’impôt pour frais de comptabilité.

Cet article a été rédigé avant les dernières annonces du gouvernement.

Résumé

- Pour bénéficier de la réduction pour frais de comptabilité il faut : être imposé à l’IR, respecter les seuils de CA du régime micro, opter pour le régime réel et adhérer à une AGA ;

- La réduction pour frais de comptabilité permet de réduire l’impôt à hauteur des ⅔ des frais de comptabilité engagés par un professionnel ;

- Avec Indy, votre réduction pour frais de comptabilité est prise en compte en quelques clics dans votre comptabilité !

Le saviez-vous ?💡

Indy vous accompagne dans la comptabilité de votre entreprise ! Laissez-vous guider parmi les étapes afin de remplir facilement vos déclarations fiscales 🚀

Je crée un compte

Qui peut bénéficier de la réduction pour frais de comptabilité ?

Il y a quatre conditions à remplir pour bénéficier de cette réduction :

- être imposé au titre de l’impôt sur le revenu (sont exclues les entreprises à l’impôt sur les sociétés) ;

- avoir un chiffre d’affaires inférieur au plafond du régime micro : 77 700€ (vous devez donc être éligible au micro-BNC, mais ne pas l’avoir choisi) ;

- opter pour le mode réel de détermination du résultat (déclaration 2035) ;

- adhérer à une AGA.

💡 Si vous n’êtes pas imposable, la réduction ne se transformera pas en crédit d’impôt. Il n’est donc pas intéressant pour vous de faire cette demande : choisissez plutôt la déduction aux frais réels.

En quoi consiste cette réduction ?

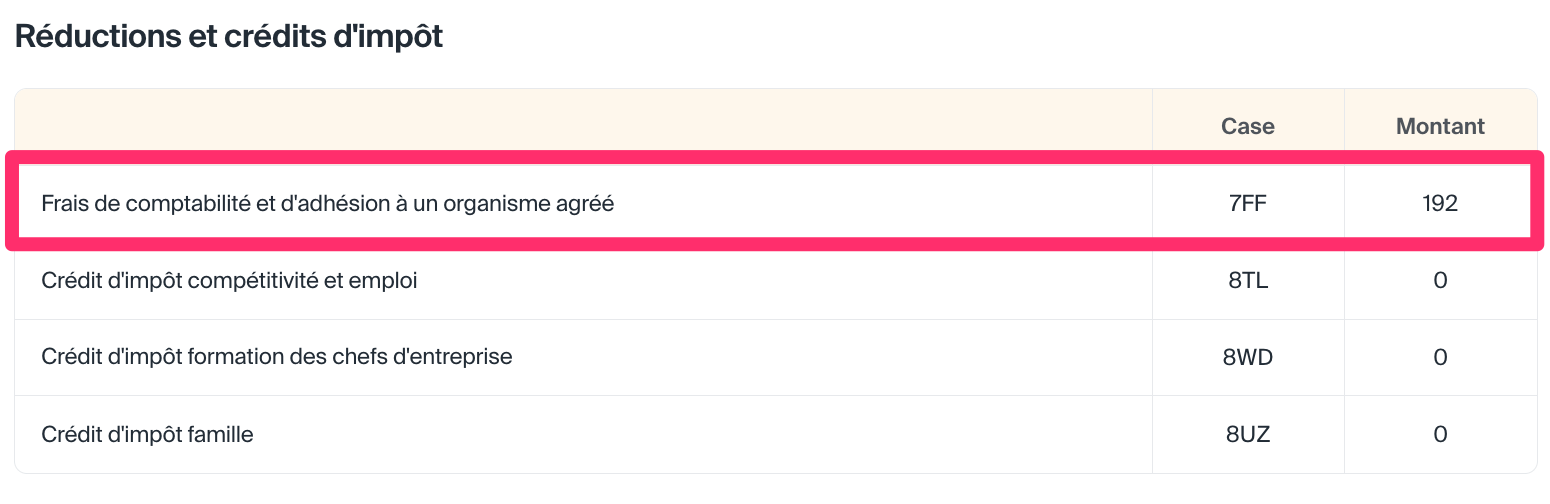

La réduction pour frais de comptabilité est une réduction d’impôt à hauteur des ⅔ des frais de comptabilité engagés par le professionnel. Ces frais peuvent être les honoraires d’un expert-comptable, l’abonnement à un logiciel de comptabilité comme Indy, les frais d’adhésion à une AGA ainsi que tous les frais de matériel en lien avec la comptabilité (livres comptables, documentation, cahier, etc.). Le maximum déductible est de 915 €. Le montant à déduire n’apparaît pas dans la déclaration 2035 mais dans la déclaration de revenus 2042, via son annexe C-PRO. En effet, le montant correspondant aux ⅔ de vos frais de comptabilité doit être indiqué en case 7FF de votre déclaration 2042-C-PRO.

⚠️ Si vous choisissez cette déduction d’impôt, vous ne pouvez pas déduire vos frais de comptabilité sur votre déclaration 2035.

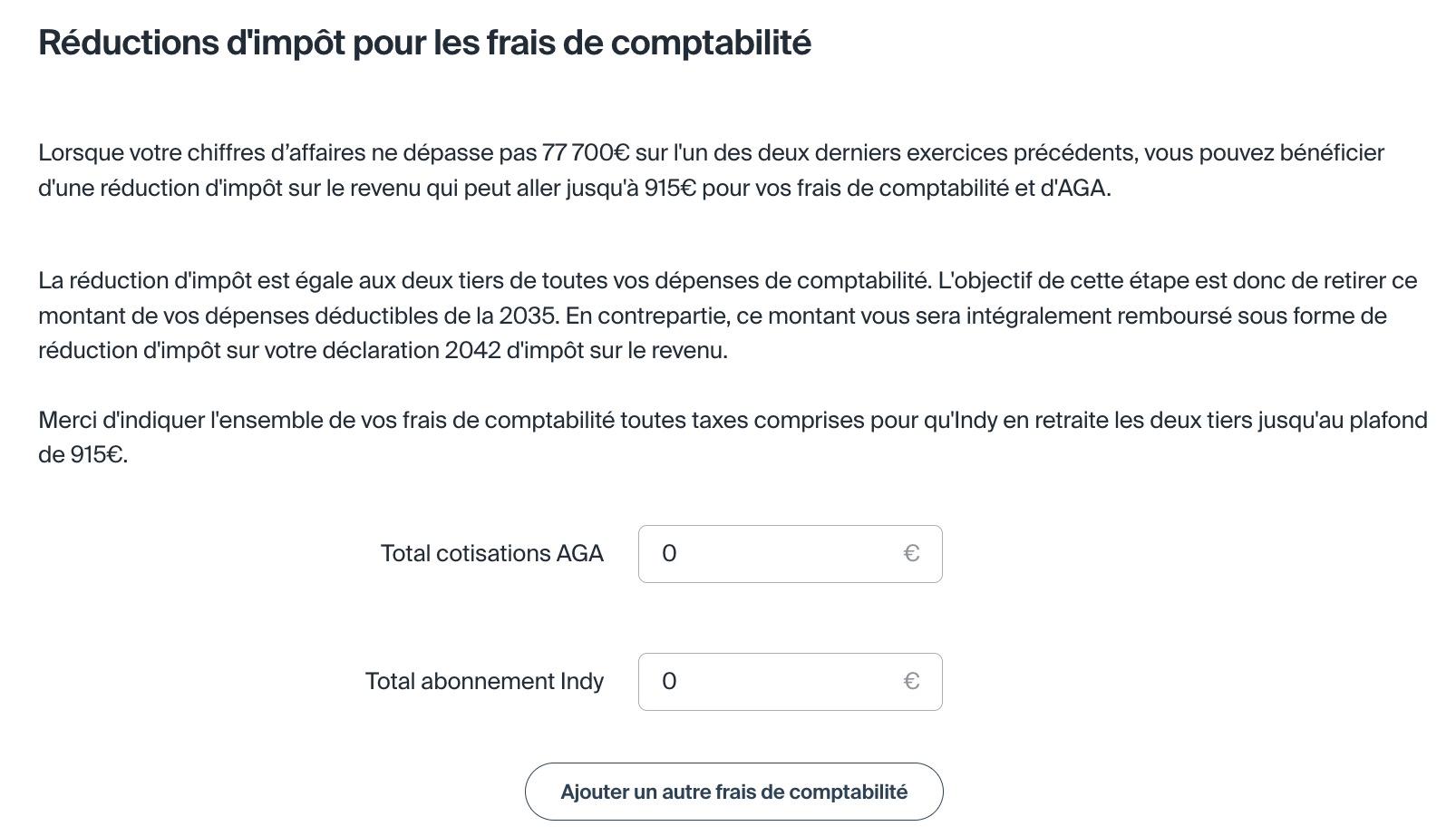

Comment en bénéficier avec Indy ?

Rien de plus simple : une étape de clôture est entièrement dédiée à cette réduction d’impôt. Il vous suffit d’y indiquer les montants d’adhésion à votre AGA et d’abonnement Indy et le logiciel s’occupe de tout !

Indy prépare également les montants que vous devez remplir dans votre 2042-C-PRO. Rendez-vous dans l’onglet “Documents”, puis cliquez sur “Visualisez” dans la vignette dédiée à cette déclaration. Vous n’avez plus qu’à recopier les montants indiqués directement sur impots.gouv.fr.

Bonjour,

Cet article est-il toujours d’actualité avec la Loi finance 2025 ?

Cordialement,

Maya Dewsbery

Bonjour Maya,

Cet article a mis à jour en septembre 2024, je remonte le point de le faire mettre à jour en cas de besoin au vu de la loi de finance 2025,

Depuis le 1er janvier 2025, l’Etat a procédé à la suppression de la réduction d’impôts de 2/3 pour les frais de la comptabilité (AGA).

Nous organisons bientôt un webinar gratuit sur le sujet si vous êtes intéressée : https://app.livestorm.co/p/1c097aa9-f2ce-4b8d-8e0b-83aa4f149686

Bien à vous

Bonjour peut on déduire aux impôts ces frais de logiciel comptabilité (case 7FF ) si on a opter pour l’impôt libératoire ?

Bonjour Mary,

En tant que micro-entrepreneur ayant opté pour le prélèvement libératoire de l’impôt sur le revenu, vous bénéficiez d’un abattement forfaitaire sur votre chiffre d’affaires, destiné à couvrir vos frais professionnels. Cet abattement remplace la déduction des frais réels, ce qui signifie que vous ne pouvez pas déduire spécifiquement les dépenses liées à votre logiciel de comptabilité.

Pour rappel, l’abattement forfaitaire appliqué dépend de la nature de votre activité :

– 71 % pour les activités de vente de marchandises, de fourniture de logement, etc.

– 50 % pour les autres activités relevant des bénéfices industriels et commerciaux (BIC).

– 34 % pour les bénéfices non commerciaux (BNC).

Les textes sont clairs à ce sujet. Si vous opté en faveur de la Réduction frais de compta, rien ne vous empêche de déduire les frais engagés pour la tenue de la compta et qui ne sont pas couverts par cette réduction.

Exemple : 1500 € de frais (honoraires de l’expert-comptable et de l’organisme de gestion agréé. Le montant de la réduction est de 1500*2/3=1000. Comme ce montant est supérieur au plafond de déduction de 915 €. C’est de dernier montant qui est retenu.

En obligation déclarative, 915 doivent être réintégrés sur la liasse fiscale pour être déduits sur la 2042-C PRO. Au niveau des frais non couverts soient 1500 – 915 = 585 €, ils restent complétement déductibles de vos revenus professionnels.

Bonjour,

J’ai deux questions.

1-Pour être sûr d’avoir bien compris, lorsque vous écrivez « Si vous choisissez cette déduction d’impôt, vous ne pouvez pas déduire vos frais de comptabilité sur votre déclaration 2035. », j’imagine que les transactions correspondantes doivent être catégorisées en « Dépense personnelle ». Est-ce bien le cas?

2-Le fait d’avoir un déficit a-t-il une conséquence sur la déduction?

Merci

Bonjour Nicolas,

Oui, si vous choisissez la réduction d’impôt, vous devez catégoriser les transactions en « Dépenses personnelles » sur votre 2035.

Un déficit sur votre activité professionnelle ne change pas la déduction. Cependant, la réduction d’impôt ne peut pas se transformer en crédit d’impôt. Si vous ne payez pas d’impôt, elle ne s’appliquera pas.

Dans votre exemple ci-dessus vous indiquez un montant de 992 en case 7ff, il semble que vous indiquiez un montant des frais total au lieu du montant remboursable (règle des 2/3) puisque le max qu’on peut récupérer en réduction ici est de 915 euros?

De plus si on fait une demande de réduction d’impôts on ne peux pas en même temps déduire ces frais en frais pro, si on n’est pas imposable ne vaut-il pas mieux ne pas faire de demande de réduction pour quand même pouvoir déduire les frais en frais pro?

Bonjour Sandrine,

En effet, nous allons corriger cette capture d’écran.

Si vous n’êtes pas imposable, il est en effet plus intéressant pour vous de déduire l’intégralité en frais professionnelle, plutôt que de demander la réduction d’impôt.

Bonjour,

Est il possible de reporter la deduction aux annees suivantes en cas de non imposition ?

Bonjour Kevin,

Non, il s’agit d’une réduction et non d’un crédit d’impôt. Vous ne pouvez donc pas reporter la déduction. 🙂

Bonjour, cette réduction passe-t-elle à 0% en 2023 ?

Merci !

Bonjour Max,

Non cette réduction continue d’exister même si la majoration des AGA disparaît 🙂

Bonjour, est-ce que cette réduction est applicable également pour les micro-BNC en régime réel simplifié ?

Bonjour Rémi,

Vous ne pouvez pas être au micro-BNC et au régime réel en même temps. La réduction s’applique pour les professionnels au régime réel (simplifié ou non), mais pas au micro-BNC.

Bonjour, si l’activité pour laquelle les frais de comptabilités (et d’affiliation AGA) supportés est déficitaire, est-il possible d’appliquer la réduction d’impôt obtenu sur d’autres types de revenus (Traitements et Salaires) ? Merci par avance

Bonjour Pierre,

Le BOFIP précise « Il n’est pas exigé que le contribuable réalise un bénéfice, mais il est nécessaire qu’il soit redevable (même au titre d’autres revenus) d’une cotisation par application du barème progressif de l’impôt sur le revenu. » (https://bofip.impots.gouv.fr/bofip/3910-PGP.html/identifiant=BOI-IR-RICI-10-20180601)

Bonjour, que faut-il mettre dans la case 7FF : le total des dépenses ou seulement les 2/3 ?

Bonjour Yves,

Vous devez indiquer les 2/3 de vos dépenses en frais de comptabilité dans la case 7FF. 🙂

Bonjour

Comment savoir quelle démarche nous est le plus favorable pour les frais de. Compta ?

je ne suis pas d’accord sur la condition de CA que vous énoncez. En fait, pour pouvoir en bénéficier, il faut que les recettes de N-1 ou N-2 soient inférieures au seuil du micro-BNC 72 600 € (seuil 2020 à 2022)

Bonjour,

Je tiens moi-même ma petite comptabilité d’ostéopathe (aidé par un proche plus affuté que moi en comptabilité)

Je n’ai jusqu’à maintenant pas déduit de frais de comptabilité …. sous le vocable par exemple de « production interne »

Je peux comparer cette rubrique aux frais de blanchissage que j’effectue par moyens propres et qui sont déductibles

MERCI de me donner votre avis

Bonjour,

Si vous n’avez pas d’expert comptable et que vous faites votre comptabilité seul (même aidé à titre gracieux), vous pouvez déduire votre matériel (livre-journal, stylo, pochette pour classer les justificatifs par exemple). Vous ne pouvez cependant pas vous baser sur les tarifs d’un comptable pour votre déduction.

Pour l’exercice 2019, j’avais comptabilisé mon adhésion AGA et l’abonnement à mon logiciel comptable (BNC Express pour cet exercice-là), puis j’ai indiqué le montant HT de l’adhésion AGA comme « Divers à réintégrer », ligne 36 de la 2035. C’est ce que j’ai fait jusqu’à présent. Ensuite, je pourrai donc remplir la case 7FF de la 2042. Est-ce que cela revient au même comparé à votre proposition ? A part le fait, bien sûr que, jusqu’à présent, je n’ai pas fait cette deuxième écriture pour l’abonnement BNC Expess. Je me demande bien pourquoi mon AGA ne m’a jamais signalé cette possibilité…

Bonjour Marleen,

En effet, cela revient quasiment au même, vous déduisez simplement le montant hors taxe et non réellement les 2/3 comme il est autorisé.

Bonjour, Je ne comprends pas très bien… Lorsque l’on choisit de faire une déduction fiscale des frais de notre AGA et du logiciel Georges, cela n’est donc pas pris en compte dans notre 2035 pour la déduction des charges?

Bonjour,

Non cela est pris en compte dans votre 2042. Vous pouvez aussi simplement déduire de votre 2035 vos frais de comptabilité, mais dans ce cas pas de déduction sur votre 2042. C’est l’un ou l’autre.

Bonjour Valentine, mais du coup c’est quoi la différence entre 2035 et 2042, et quels avantages à le faire sur l’un plutôt que l’autre?

Bonjour, la différence est que sur la 2035 c’est une déduction de charges (vous diminuez votre bénéfice du montant de vos frais de compta et aga) alors que sur la 2042 c’est une réduction d’impôt donc ca diminue l’impôt que vous payez. Si vous avez le droit et si vous êtes imposable (sinon aucun intérêt) c’est donc bien plus intéressant de bénéficier de la réduction d’impôt sur la 2042.

Bonjour,

La 2042 est une annexe de la déclaration de revenu de votre foyer fiscal ; la 2035 correspond à la déclaration du résultat de votre activité.

A vous de voir si il est plus avantageux financièrement de déclarer ces frais de comptabilité sur l’une ou l’autre.

Bonjour,

A vous lire il semblerait que si je travail dans une ZFU j’ai plus intérêt à déclarer une 2035 et exonérer les 2/3 de mes frais de compta + AGA sur ma 2042. C’est bien ça ? Merci

Bonjour Sandy,

En effet, déclarer en 2035 vous permet de bénéficier de l’exonération pour frais de comptabilité, ce qui est plus avantageux.

Bonjour,

Je ne comprends plus, il me semblait qu’on ne pouvait pas déduire les frais de compta sur sa 2035 ?

Merci pour votre réponse.

Bonjour Sandy,

C’est un choix de votre part. Soit vous déduisez vos frais de comptabilité réels sur votre 2035, soit vous bénéficiez de l’exonération pour frais de comptabilité.

Bonjour, il me semblait qu’il fallait aussi déposer une declaration 2069-RCI pour cela ce n’est pas obligatoire? George s’occupe de réintégrer la partie non deductible du coup?

Merci beaucoup 🙂

Bonjour Myriam,

Il n’y a pas de formulaire 2069 à remplir, celui-ci est destiné au crédit d’impôt. Georges s’occupe en effet de réintégrer automatiquement la part non déductible 🙂

Bonjour,

C’est donc seulement pour ceux en micro?

Merci,

Bonjour Julie,

Non justement, cette réduction est réservée à ceux ayant choisi le régime réel (déclaration contrôlée 2035), tout en restant en dessous du plafond du micro-BNC (70 000 € en 2019, 72 500 € en 2020).