Les indépendants assujettis à la TVA, taxe sur la valeur ajoutée, doivent la collecter sur leurs ventes. Mais vous pouvez également déduire la TVA de vos dépenses professionnelles sous certaines conditions ! En effet, la plupart des achats professionnels que vous réalisez vous sont facturés avec une TVA que vous pourrez récupérer en exerçant votre droit de déduction. Nous vous expliquons les modalités de récupération de la TVA sur les dépenses dans cet article.

📣 À tous les entrepreneurs assujetti à la TVA :

Vous êtes en micro-entreprise, en EI ou en société ? À partir de 12€ par mois faites directement votre déclaration de TVA sur Indy…et bien plus encore ! 🤩

Essayer Gratuitement

Qu’est-ce que le droit de déduction à la TVA ?

La TVA c’est un impôt indirect sur la consommation. En France cette taxe d’entreprise représente la moitié des recettes de l’Etat et le double de l’impôt sur le revenu (IR). Un entrepreneur assujetti à la TVA doit donc la facturer à ses clients afin de la reverser à l’État français.

La TVA déductible correspond à la taxe que vous récupérez sur vos dépenses professionnelles, soit les dépenses qui servent à faire marcher votre activité comme du matériel électronique, des fournitures, des matières premières, ou encore des services.L’administration fiscale a néanmoins encadré les mécanismes et conditions de déduction, afin d’éviter les éventuels abus. Les modalités, détaillées sur le site des impôts, sont les suivantes :

- Les dépenses doivent concerner des opérations imposables à la TVA ;

- Chaque déduction de la TVA doit être justifiée par un document (une facture, généralement) avec le montant exact que vous souhaitez déduire ;

- La TVA n’est déductible qu’au titre du mois au cours duquel vous avez acheté le bien ou le service, soit lorsqu’elle est exigible chez votre fournisseur ;

- L’utilisation privative des biens et des services achetés, et sur lesquels vous souhaitez déduire la TVA, ne doit pas être supérieure à 90 %.

📚 Le taux normal de TVA est de 20%. Des taux réduits existent également pour certains biens/produits. C’est le cas par exemple des livres qui ont une TVA de 5,5%.

Les conditions pour déduire et récupérer la TVA

Afin de pouvoir récupérer la TVA de vos dépenses, certaines conditions doivent être respectées :

- l’entreprise doit être soumise au régime réel de TVA (ne peuvent donc pas déduire la TVA les entrepreneurs bénéficiant de la franchise en base, soit de l’exonération de TVA).

- seuls les achats de biens ou de services nécessaires à l’exploitation de l’entreprise peuvent être déductibles ;

- les achats sur lesquels la déduction de TVA est demandée doivent être justifiés : par une facture, un bon de commande…etc. Le montant de la TVA doit y être inscrit.

ℹ️ Vous avez la possibilité de choisir votre régime de TVA ! Si vous êtes en dessous des seuils et êtes concernés par la franchise en base de TVA il est complètement possible de passer au régime réel simplifié ou au régime normal de TVA.

Les démarches pour déduire et récupérer la TVA sur vos dépenses professionnelles

D’abord, munissez-vous de vos factures d’achat. Ensuite, rendez-vous dans votre espace professionnel sur le site des impôts pour déclarer la TVA collectée et déductible. Les modalités sont différentes en fonction de votre régime d’imposition à la TVA : les mentions de déductions sont expliquées sur les différentes déclarations.

Au régime réel simplifié

Vous devrez remplir un avis d’acomptes provisionnels via le formulaire 3514 chaque semestre ainsi qu’une déclaration 3517S-CA12 lors du dernier trimestre de votre exercice fiscal afin de régulariser vos estimations. C’est via ces deux déclarations que vous entrerez le montant de votre TVA collectée et de votre TVA déductible.

Au régime réel normal et mini-réel

Vous déclarez mensuellement ou trimestriellement votre TVA via le formulaire 3310-CA3. Comme pour le régime réel simplifié, vous aurez la possibilité de déclarer votre TVA collectée, mais aussi la TVA déductible.

Que faire si la TVA déductible est plus importante que la TVA collectée ?

Demander un remboursement de crédit TVA

C’est la première option qui s’offre à vous ! Si vous avez un excédent, alors contactez votre SIE avec de nombreux justificatifs (factures, extraits de comptes, etc.) afin de demander un remboursement. L’agent-vérificateur aura également un délai de 60 jours pour prendre sa décision.

La stratégie du remboursement est à privilégier si vous avez besoin de restaurer votre trésorerie rapidement.

Demander la conservation et l’imputation de crédit TVA

Cette seconde option vous permet de conserver votre crédit TVA afin de l’imputer sur de prochaines déclarations. Vous pourrez ainsi reporter ce crédit à la déclaration suivante, ou le conserver plus longtemps. Par ailleurs, vous serez également en mesure de choisir une imputation de ce crédit sur un autre impôt professionnel encaissé par la Direction générale des finances publiques.

La stratégie de l’imputation est donc à privilégier si vous souhaitez protéger votre trésorerie sur du plus long terme, et que celle-ci est déjà suffisante.

Comment calculer le coefficient de TVA sur mes dépenses ?

Dans la plupart des cas, 100 % de la TVA peut être déduite. Toutefois, il se peut qu’un coefficient s’applique, notamment pour la réalisation d’opérations mixtes imposables et non imposables à la TVA. Pour calculer la quote-part de TVA déductible, il faut appliquer un coefficient de déduction final qui se décompose en trois éléments :

1️⃣ Le coefficient d’assujettissement

Il correspond à la proportion d’utilisation d’un bien ou d’un service à des opérations imposables.

Si vous achetez un logiciel pour votre activité professionnelle qui coûte 1 000 € (soit 200 € de TVA) et que vous l’utilisez à 80 % pour la réalisation d’opérations imposables à la TVA et à 20 % pour la réalisation d’opérations non imposables à la TVA, alors le coefficient d’assujettissement est égal à 0,8.

2️⃣ Le coefficient de taxation

Il fait référence au degré d’utilisation d’un bien ou d’un service afin de déterminer les restrictions voire l’exclusion au droit de déduction à la TVA.

Si vos opérations qui offrent le droit à la déduction de la TVA sont de 100 000 €, et que vos opérations exonérées sont de 50 000 €, alors votre coefficient est égal à 0,6 (100 000 € / 150 000 €). Vous appliquez ensuite ce coefficient au logiciel mentionné ci-dessous puisque vous utilisez ce dernier pour l’ensemble de votre activité professionnelle.

3️⃣ Le coefficient d’admission

Ce dernier est défini par l’État et est généralement égal à 1. En revanche, si les biens et services donnent lieu à l’impossibilité de récupérer la TVA (voir la partie “Dans quels cas la récupération de la TVA est impossible ?), alors il sera égal à 0. Il peut également varier en 0 et 1.

Ainsi, le logiciel utilisé ci-dessus comme exemple n’est pas exclu du droit de déduction de la TVA et son coefficient d’admission est donc égal à 1.

🧮 Calculer le coefficient de déduction final

Pour calculer le coefficient de déduction final, vous devez multiplier les trois coefficients ci-dessus, puis multiplier le total avec le montant de la TVA facturée. Ainsi, dans la majorité des cas, l’opération est égale à 1, ce qui signifie que 100 % de votre TVA peut être déduite. Si ce n’est pas le cas, vous déduirez alors la quote-part en fonction du résultat.

🤔 Gardons l’exemple du logiciel ci dessus pour calculer la TVA déductible :

- 0,8 x 0,6 x 1 = 0,48 ;

- 200 € de TVA x 0,48 = 96 € ;

- Votre TVA déductible est de 96 €.

FAQ – Questions fréquentes

Dans quels cas la récupération de TVA est-elle impossible ?

Certains biens ou services ne donnent pas lieu à une récupération de TVA comme :

- l’achat de son véhicule ;

- les dépenses d’hébergement : les frais d’hébergement dans le cadre de vos déplacements professionnels (hôtel, Airbnb…) n’ouvrent pas le droit à une déduction de la TVA ;

- les frais de travail depuis son domicile : que vous soyez propriétaire ou locataire, vous ne pouvez pas déduire la TVA de votre loyer ou de vos mensualités de remboursement de prêt ;

- les frais de transports.

Et nous précisons de nouveau que la TVA se récupère sur les biens et services utiles à l’exploitation. En dehors de ce critère principal, vous ne pourrez pas la récupérer. Par exemple il n’est pas possible de déduire la TVA de vos frais de carburant sur votre véhicule personnel.

Quels sont les différents régime de TVA ?

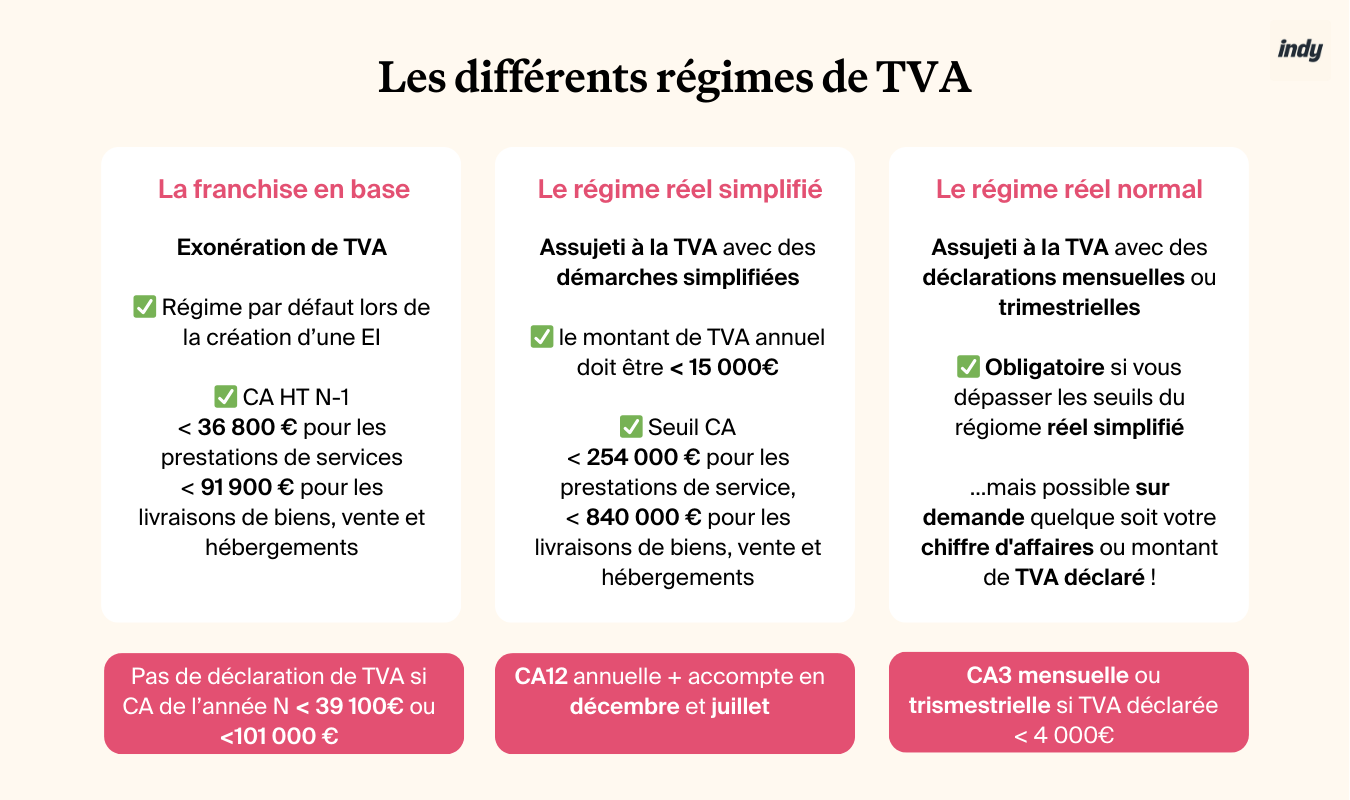

Il existe 3 régimes de TVA accessibles aux indépendants. En fonction de votre activité et de votre chiffre d’affaires tous les régimes ne vont sont pas ouverts. C’est à vous de choisir le régime de TVA qui sera le plus avantageux quant à votre situation. Des seuils de chiffre d’affaires sont à respecter : par exemple si vous êtes exonéré de TVA votre chiffre d’affaires ne doit pas dépasser sur l’année N-1 (soit 2023) 36 800€ pour les activités de prestation de service. Voici un tableau récapitulatif des différents régime de TVA : la franchise en base, le régime réel simplifié et le régime réel normal.

Comment récupérer la TVA sur mes dépenses avec Indy ?

Grâce au rapprochement bancaire avec votre compte professionnel sur Indy, vous pourrez isoler les dépenses professionnelles et déterminer le taux TVA qui peut vous être remboursé chaque mois, trimestre, ou semestre en fonction de votre régime de TVA. Vous n’avez qu’à valider 5 étapes pour clôturer et télécharger votre déclaration de TVA ! Simple, n’est-ce pas ? Testez Indy gratuitement sans engagement pendant 15 jours et faites-vous un avis !

Vous avez des questions sur la TVA déductible ? Posez vos questions en commentaire. L’équipe de Indy sera ravie de vous répondre et de vous aider. Nous vous invitons également à rejoindre notre groupe Facebook d’entraide entre indépendants !

Bonjour,

Je suis autoentrepreneur assujetti à la TVA.

Puis-je récupérer la TVA sur mes dépenses pros et bénéficier en parallèle de l’abattement automatique de 10% sur mes impôts ?

Les deux avantages sont-ils cumulables en somme ?

Merci d’avance,

Alexandre

Bonjour Alexandre,

Si vous êtes assujetti à la TVA, vous devez déclarer la TVA reçue et la TVA payée sur vos dépenses pros. La différence sera dûe aux impôts ou bien remboursée.

L’abattement automatique de 10% s’effectue uniquement sur les salaires. En tant qu’auto-entrepreneur, vous déclarez vos revenus en BNC et non en salaire, cet abattement ne vous concerne donc pas.

Merci Valentine pour les précisions.

Nouvelle question :

En tant qu’autoentrepreneur assujetti à la TVA, puis-je bénéficier de l’abattement forfaitaire automatique (34% en BNC) au moment des impôts et récupérer quand même la TVA sur mes dépenses ?

Ou les deux avantages sont-ils incompatibles ?

Bonjour Alexandre,

Oui il s’agit de deux choses différentes : la TVA est un impôt que vous collectez pour le compte de l’Etat, elle ne rentre pas dans les charges professionnelles.