Les professionnels libéraux au régime de la déclaration contrôlée doivent remplir chaque année une déclaration de revenus professionnels numéro 2035-SD, nommée plus couramment la déclaration 2035. Elle doit être déposée sur votre espace professionnel impots.gouv.fr au plus tard début mai. Elle complète la déclaration de revenus des particuliers, numéro 2042, pour le calcul de l’impôt sur le revenu. Elle est obligatoire, des sanctions sont prévues pour tout retard.

En résumé :

La déclaration 2035 est complexe à remplir, et la notice des impôts est pratiquement illisible pour un débutant, c’est pourquoi nous vous avons préparé cet article explicatif. Si tous ces calculs vous font peur, pas de panique, une solution simplissime existe : Indy (ex Georges), qui remplit automatiquement votre déclaration 2035. Plus besoin de suivre à l’année votre comptabilité, Indy récupère toutes les opérations sur votre compte en banque et les classe dans les bonnes catégories comptables. À la fin de l’année, vous avez juste à entrer les informations qui lui manquent, comme vos immobilisations ou vos mouvements en espèces, et il remplit automatiquement votre déclaration fiscale. Plus d’erreur de calcul ou d’oubli de transaction, votre comptabilité devient un jeu d’enfant ! Pour être totalement convaincu, vous pouvez essayer Indy gratuitement pendant 14 jours.

🤔 Fatigué(e) de passer des heures sur votre déclaration 2035 ? Simplifiez votre comptabilité avec Indy. Plus de saisie, plus de calculs compliqués, seulement 10 minutes par mois ! Essayer Gratuitement

En résumé :

- La déclaration 2035 est la déclaration de revenu professionnel des indépendants au régime réel des BNC (bénéfices non commerciaux) ;

- Elle est à remplir chaque année entre févirer et mai ;

- Vous n’avez pas de déclaration 2035 à remplir si vous êtes en auto-entreprise ou au régime fiscal micro-BNC.

La déclaration 2035 est complexe à remplir, et la notice des impôts est pratiquement illisible pour un débutant, c’est pourquoi nous vous avons préparé cet article explicatif. Si tous ces calculs vous font peur, pas de panique, une solution simplissime existe : Indy (ex Georges), qui remplit automatiquement votre déclaration 2035. Plus besoin de suivre à l’année votre comptabilité, Indy récupère toutes les opérations sur votre compte en banque et les classe dans les bonnes catégories comptables. À la fin de l’année, vous avez juste à entrer les informations qui lui manquent, comme vos immobilisations ou vos mouvements en espèces, et il remplit automatiquement votre déclaration fiscale. Plus d’erreur de calcul ou d’oubli de transaction, votre comptabilité devient un jeu d’enfant ! Pour être totalement convaincu, vous pouvez essayer Indy gratuitement pendant 14 jours.

Remplir sa déclaration 2035-SD

Les trois premières pages de votre déclaration 2035 récapitulent votre situation et les biens de votre patrimoine professionnel. Les annexes A et B, que nous verrons plus loin, détaillent ensuite vos revenus et vos charges. Vous trouverez la déclaration 2035 en suivant ce lien.Première page

La première page de la déclaration concerne les informations relatives à votre activité et à votre statut. La remplir ne pose pas de problème particulier, prenez cependant garde à certains points :- Votre résultat fiscal est calculé grâce aux annexes A et B, attendez donc de remplir ces deux documents avant de remplir cette case.

- Les “revenus de capitaux mobiliers” sont les revenus d’actions ou de part de société soumis à l’impôt sur les sociétés.

- L’ensemble des plus-values à long terme est calculé en page 3 de la présente déclaration.

- Pour indiquer les exonérations et abattements dont vous bénéficiez : mentionnez dans la rubrique “sur les bénéfices” la fraction du bénéfice exonéré ou le montant de l’abattement, et dans la rubrique “plus-value à long terme” la fraction ou la totalité de cette plus-value. Cochez ensuite la ou les case(s) correspondante(s) à votre exonération, et indiquez en bout de ligne sa date d’entrée en vigueur.

- Indiquez votre logiciel comptable dans “Comptabilité automatisée” si vous en utilisez un. Pour les utilisateurs d’Indy (ex Georges), cette case est automatiquement remplie avec le nom de votre robot comptable préféré !

- Si vous êtes adhérents d’une Association de Gestion Agréée, cochez la case “AA ou OMGA” et remplissez les coordonnées de celle-ci.

Deuxième page

La deuxième page concerne votre activité salariée (s’il y a) et votre registre des immobilisations :- Ne remplissez la case “Services assurés par vous” que si vous exercez une activité salariée régulière à côté de votre activité d’indépendant.

- Si vous employez des salariés, indiquez leur nombre. Idem pour les salariés de votre Société Civile de Moyens (SCM) si vous en avez une.

- Dans le tableau des immobilisations et des amortissements, listez l’ensemble des biens immobilisés à votre patrimoine professionnel, y compris ceux totalement amortis, mais dont vous avez encore l’utilité.

- Si vous n’êtes pas redevable de la TVA, ne remplissez pas cette colonne. La base amortissable est donc égale au prix total payé. Attention : il existe un plafond d’amortissement pour les véhicules de tourisme.

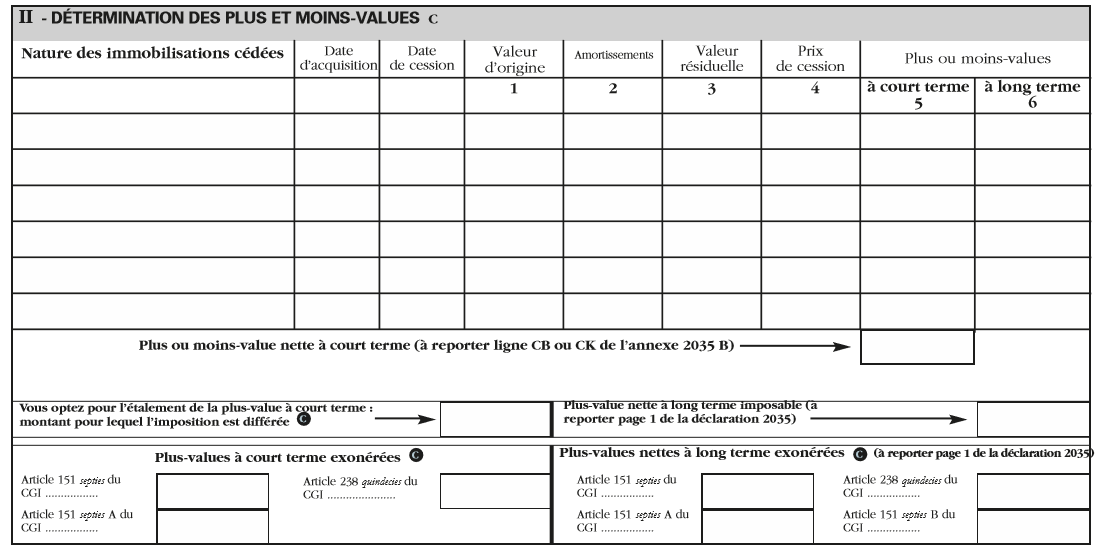

Troisième page

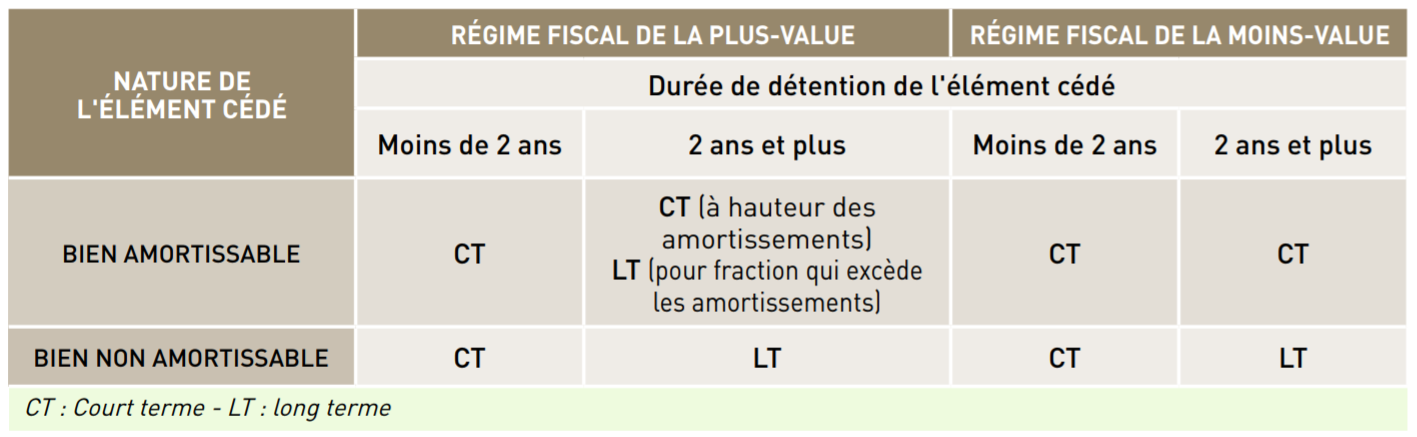

La troisième et dernière page fait un récapitulatif de vos plus-values et de vos moins-values, ainsi que le tableau des répartitions entre associés si vous faites partie d’une société :- Le tableau des plus et moins-values récapitule l’ensemble des immobilisations cédées pendant l’année et calcule s’il y a eu une plus-value ou une moins-value.

- La valeur résiduelle est la valeur d’origine moins les amortissements pratiqués.

- Pour connaître le montant, vous devez soustraire cette valeur résiduelle au prix de cession. Si le résultat est positif, c’est une plus-value. S’il est négatif, c’est une moins-value.

- Pour savoir si votre plus ou moins-value est à long ou court terme, veuillez vous référer au tableau ci-dessous (source : ARAPL) :

- Indiquez vos exonérations de plus-values en bas du tableau.

- Vous pouvez opter pour un étalement de 3 ans de vos plus-values. Dans ce cas, vous devrez reporter le montant total de l’étalement à la ligne 35 de l’annexe B, et ⅔ du montant à la ligne 43 “Divers à déduire” de cette même annexe.

- Remplissez le tableau de répartition entre les associés uniquement si vous exercez en société.

Remplir l’annexe A de sa déclaration 2035

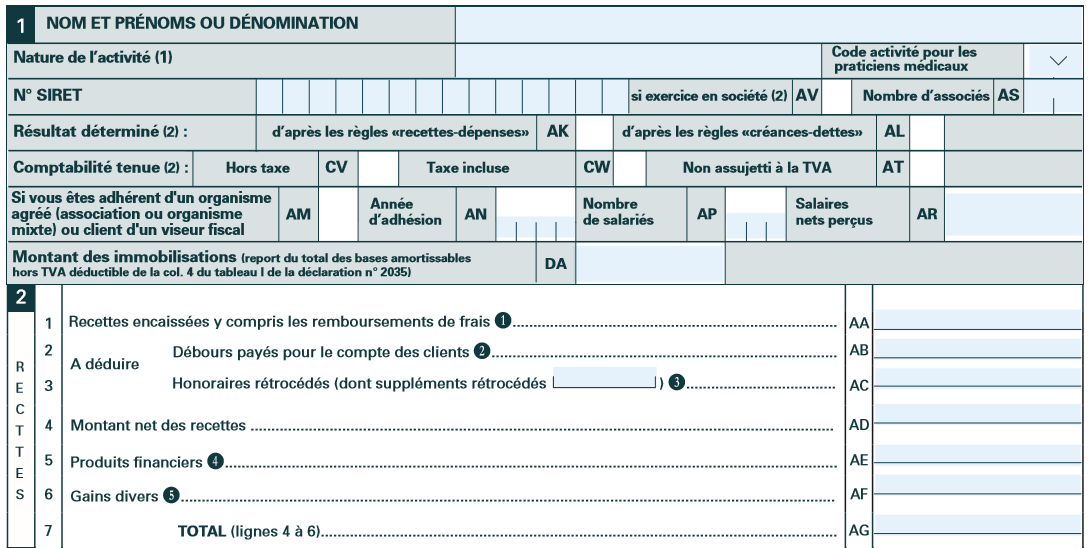

Nous détaillerons ici les informations à entrer ligne par ligne. Vous trouverez les annexes A et B en suivant ce lien.Cadre 1

Indiquez les informations relatives à votre activitéCadre 2 : Les recettes

- Ligne 1 : L’ensemble des recettes perçues sur l’année, c’est-à-dire les sommes reçues des clients ou des patients. Vous devez ajouter également les rétrocessions d’honoraires données par des confrères, pour des remplacements par exemple.

- Ligne 2 : Les débours sont les sommes payées pour le compte de son client, ce qui peut être le cas si vous êtes agent commercial par exemple.

- Ligne 3 : Les honoraires rétrocédés à un confrère, pour un remplacement par exemple, ou une collaboration.

- Ligne 4 : Le montant net des recettes, soit la ligne 1 moins les lignes 2 et 3.

- Ligne 5 : Les produits financiers sont les intérêts de créances, les dépôts, les cautionnements et les comptes courants.

- Ligne 6 : Les gains divers regroupent l’ensemble des autres revenus imposables, comme le remboursement d’un crédit de TVA, les opérations commerciales en lien avec l’activité, les prestations en espèces d’assurance maladie et maternité, etc.

- Ligne 7 : Total des lignes 4, 5 et 6.

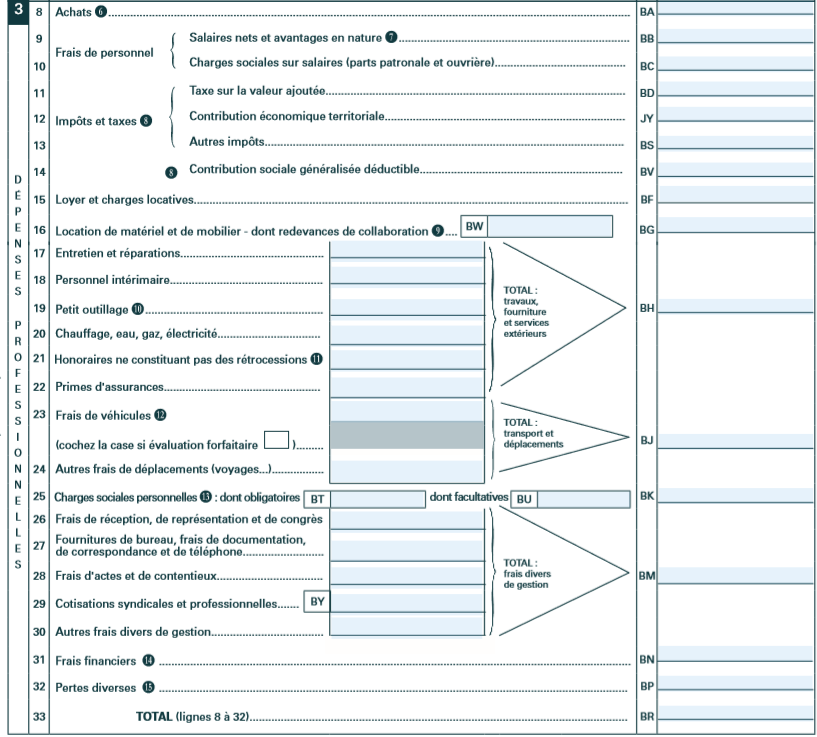

Cadre 3 : Les dépenses professionnelles

- Ligne 8 : Les produits et fournitures destinés à la revente, comme les médicaments, les produits alimentaires, les livres, les films, etc.

- Ligne 9 : Les sommes versées à vos éventuels salariés pour leurs salaires et autres indemnités. Ne compte pas le salaire que l’entrepreneur se verse à lui-même. Pour le conjoint collaborateur : le salaire est entièrement déductible si vous adhérez à une AGA, mais sans AGA le montant est plafonné à 13 800€.

- Ligne 10 : Charges sociales sur salaires, c’est à dire les charges patronales que vous payez pour vos salariés.

- Ligne 11 : La TVA, uniquement quand votre comptabilité est tenue avec la TVA incluse.

- Ligne 12 : Le montant de votre Contribution Économique Territoriale (CET).

- Ligne 13 : Vos autres impôts, comme la taxe foncière, la taxe sur les salaires, etc. Ne comptez pas vos impôts personnels.

- Ligne 14 : Indiquez la part déductible de la CSG.

- Ligne 15 : Les loyers et les charges locatives pour l’exercice de votre profession, pour votre cabinet par exemple.

- Ligne 16 : La redevance du collaborateur au titulaire pour la mise à disposition des locaux.

- Ligne 17 : L’ensemble des frais d’entretiens et de réparations, comme la maintenance du matériel et des logiciels, les produits d’entretien, l’abonnement à des logiciels comme Indy (ex Georges) etc.

- Ligne 18 : Les sommes que vous versez pour le personnel intérimaire.

- Ligne 19 : Le petit matériel, c’est-à-dire tous les petits équipements et meubles d’une valeur unitaire inférieure à 500 € HT.

- Ligne 20 : Le chauffage, gaz, eau et électricité pour le local professionnel, et au prorata pour le bureau à domicile. Pour en savoir plus sur l’activité à domicile, vous pouvez lire notre article dédié.

- Ligne 21 : Les sommes versées à d’autres professionnels non salariés pour des services à usage professionnel.

- Ligne 22 : Vos primes d’assurances.

- Ligne 23 : Pour vos frais de véhicule, si vous avez opté pour le barème IK, cochez la case et remplissez le cadre 7 de l’annexe B pour calculer le montant à déduire.

- Ligne 24 : Tous les autres frais de déplacement, comme les trains, avions, hôtels, etc.

- Ligne 25 : Les cotisations obligatoires comprennent les allocations familiales, les cotisations invalidité-décès et l’assurance maladie-maternité. Indiquez également les cotisations volontaires du conjoint collaborateur à ces régimes.

- Ligne 26 : Vous pouvez indiquer vos frais d’inscription et d’organisation à des congrès, des séminaires et des repas d’affaires.

- Ligne 27 : Les fournitures de bureau comprennent la documentation, l’affranchissement, le matériel de bureau et le téléphone au prix inférieur à 500 € HT, les enveloppes, la papeterie, l’abonnement téléphone et internet, etc.

- Ligne 28 : Les frais d’actes et de contentieux peuvent être les frais d’affacturage, les droits de mutation ou encore les frais d’huissiers…

- Ligne 29 : Les cotisations à des syndicats, à l’Ordre professionnel, à des associations, etc.

- Ligne 30 : Les autres frais de gestions, comme les frais d’annonces, de blanchissage, les cadeaux aux clients, la formation professionnelle, les déménagements, les frais de soutenance pour une thèse ou encore les vêtements de travail.

- Ligne 31 : Les frais financiers sont les intérêts d’emprunts professionnels et les frais bancaires.

- Ligne 32 : Les pertes diverses peuvent être la majoration de retard relative aux charges sociales, la perte sur engagement de caution, etc. Il vous faudra joindre une note explicative avec tous les frais de cette case.

- Ligne 33 : Le total des lignes 8 à 32.

Remplir l’annexe B de sa déclaration 2035

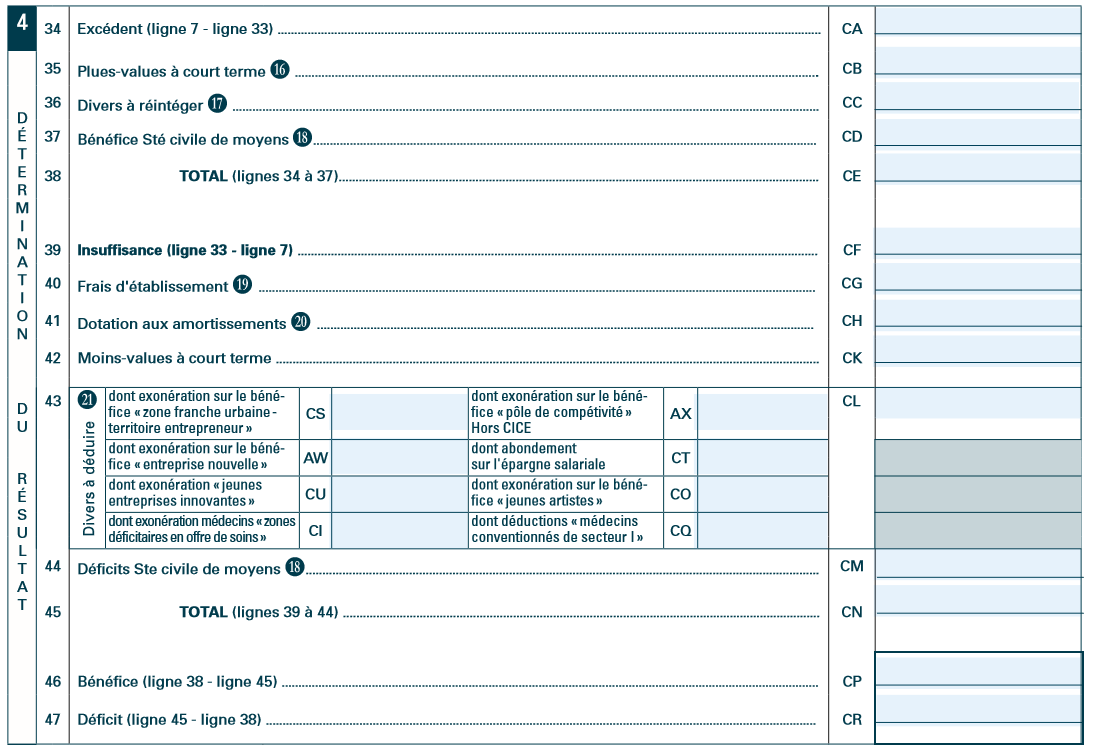

Cadre 4 : Détermination du résultat

- Ligne 34 : L’excédent est égale à la ligne 7 moins la ligne 33.

- Ligne 35 : Indiquez la somme des plus et des moins-values qui ne bénéficient pas d’exonération si celle-ci est positive. Sinon 0.

- Ligne 36 : Tout ce qui a été déduit, mais qui ne doit pas l’être, comme la quote-part des dépenses qui représente l’utilisation personnelle des biens à usages mixtes (loyer, chauffage, eau, électricité, véhicule…), les ⅔ des dépenses de comptabilité si vous adhérez à une AGA, la fraction non déductible de l’amortissement pour les véhicules de tourisme, etc.

- Ligne 37 : La part du bénéfice qui vous revient dans votre SCM.

- Ligne 38 : Total des lignes 34 à 37.

- Ligne 39 : L’insuffisance est égale à la ligne 33 moins la ligne 7.

- Ligne 40 : Les frais d’établissement sont les frais engagés lors de votre installation, c’est-à-dire les frais de prospection, d’étude, les annonces, la contribution à une société, etc.

- Ligne 41 : Le total des amortissements de l’année. Vous retrouverez ce montant dans la colonne 7 de votre registre des immobilisations.

- Ligne 42 : Indiquez la somme des plus et des moins-values qui ne bénéficient pas d’exonération si celle-ci est négative. Sinon 0.

- Ligne 43 : Les différences exonérations possibles à intégrer dans la bonne case, ainsi que les plus-values à court terme dont l’imposition est différée et les éventuelles régularisations de TVA.

- Ligne 44 : La part du déficit de votre SCM qui vous revient.

- Ligne 45 : Total des lignes 39 à 44.

- Ligne 46 : Le bénéfice, soit la ligne 38 moins la ligne 45.

- Ligne 47 : Le déficit, soit la ligne 45 moins la ligne 38.

Cadre 5

Détaillez la TVA, uniquement si votre entreprise en est redevable.Cadre 6

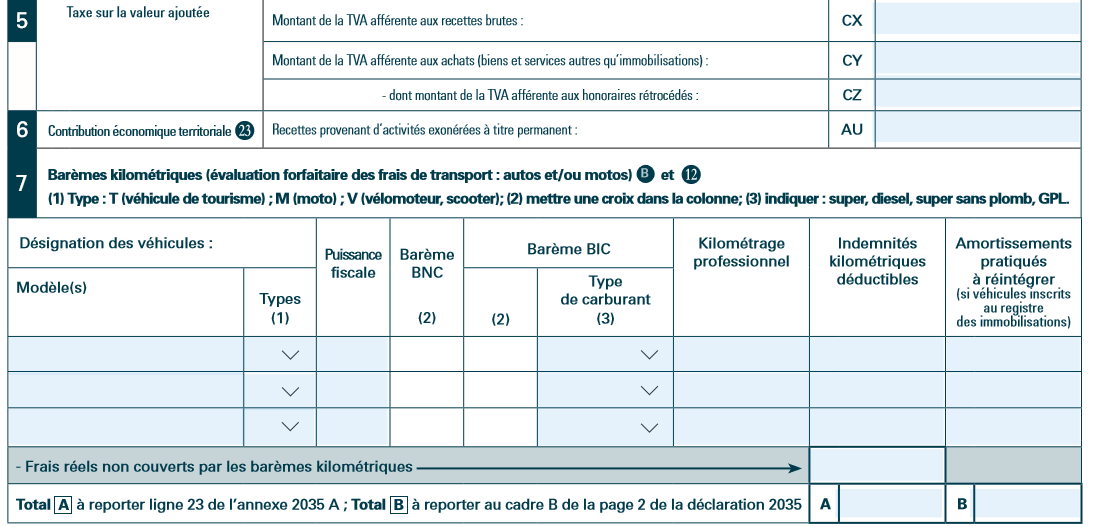

Recette provenant d’une activité professionnelle disposant d’une exonération permanente de CET.Cadre 7

Uniquement pour les professionnels ayant opté pour le barème des indemnités kilométriques pour leur véhicule. Indiquez les informations pour chaque véhicule professionnel. Les quarante premiers kilomètres du trajet domicile-travail sont automatiquement déductibles, ensuite il faudra les justifier. Attention : Seuls les professionnels payant la CVAE, et réalisant donc plus de 152 500 € de chiffre d’affaires, doivent remplir l’annexe E de la déclaration 2035.

🤔 Fatigué(e) de passer des heures sur votre déclaration 2035 ? Simplifiez votre comptabilité avec Indy. Plus de saisie, plus de calculs compliqués, seulement 10 minutes par mois ! Essayer Gratuitement

Bonjour

Je suis artiste peintre (statut artiste auteurs)

Après avoir réaliser un bénéfice en 2023 et donc une cotisation urssaf payée en 2024 je recherche sur la déclaration 2035 dans quelle case dois-je mettre ce montant payé à l’urssaf.

– Est-ce dans la rubrique frais de personnel / case : charges sociales sur salaires (frais patronales et ouvrières)

Ou

– Est-ce dans la rubrique charges sociales personnelles / case : dont charges obligatoires

Ou ???

Je vous remercie pour votre retour d’info.

Cordialement

Heyrès

Bonjour Heyrès,

Les cotisations Urssaf sont à indiquer en ligne 25 « Charges sociales personnelles », dans les charges obligatoires.

BONJOUR DANS QUELLE CASE ON NOTE LES INDUS DE LA CPAM

Bonjour,

Les cotisations sociales sont à indiquer en ligne 25. Si vous avez une réclamation sur les montants, je vous invite à contacter directement la CPAM de votre secteur.

Bonjour j ai eu du retard dans ma déclaration sur Indy pour la 2035. Au lieu de hier j ai teletransmis aujourd’hui le 19 mai ma déclaration de 2035. Que vas t il m arriver?Quelle sont les sanctions? Dois je renvoyer un autre document à l administration?

Bien cordialement

Célian Turpin

Bonjour,

Un retard d’un jour sur votre 2035 ne saurait vous être préjudiciable, surtout dans le cas où vous avez pu effectuer votre télétransmission. Afin de vous protéger au cas où, vous pouvez toujours envoyer un message depuis votre messagerie d’impot.gouv.fr afin de démontrer de votre bonne foi.

Bonjour,

Suite à une demande de mon AGA, comment ajouter dans Indy un montant à réintégrer pour qu’il apparaisse ligne 36 de la déclaration 2035 ?

Bonjour Damien,

S’il s’agit d’intégrer une quote part non déductible d’une dépense, vous pouvez subdiviser la transaction en cliquant dessus. La part qui devra apparaître ligne 36 sera à classer en « Dépenses personnelles ». S’il s’agit d’une manipulation plus complexe, je vous invite à contacter notre service client.

Bonjour,

Quand je clôture ma 2035 avec Indy, Je me retrouve avec 2 fichiers: 2035 SD et 2035 A&B

Si je ne passe pas par une AGA , ou dois-je déposer ces 2 fichiers? Indy s’en occupe t-il ?

Merci

Bonjour Damien,

Indy télétransmet directement votre déclaration aux impôts si vous n’avez pas d’AGA. Il faut bien cliquer sur le bouton « Télétransmettre » de votre logiciel Indy. 🙂

Bonjour,

En tant que remplaçante kiné uniquement sur l’année 2023, quel déclaration sur les revenus faire ? (seulement la 2042 ou aussi la 2035?). Merci d’avance!

Bonjour Lorine,

La déclaration 2042 est à remplir, peu importe votre statut juridique.

Vous devez également remplir la 2035 (en amont de la 2042) sauf si vous êtes au régime micro. En effet, les micro-BNC ne sont pas concernés par la déclaration 2035, ils n’ont pas à la remplir.

Bonjour

Je suis artiste peintre (statut artiste auteurs), j’ai occasionné un déficit sur l’exercice 2022 qui est apparu après la clôture sur mon grand livre dans le compte de l’exploitant au 1er janvier 2023, et je cherche en vain dans quelle case je dois le mettre.

merci d’avance pour votre retour

Bien cordialement

Sarol

Bonjour,

Les déficits ne sont pas reportables à l’impôt sur le revenu, vous n’avez donc pas à réintégrer cette ligne dans votre comptabilité 2023.

Bonjour,

J’ai une petite question pour des remplacements effectués au mois de décembre 2023 donc qui coûterait pour cette bonne année, mais dont les virements de rétrocession ont été effectué au mois de janvier 2024. Est-ce que je peux quand même déclarer ces rétrocession pour 2023 ?

Merci !

Bonjour Pierric,

Les virements arrivés sur l’année 2024 doivent être comptabilisés pour 2024, même si les remplacements ont été effectués en 2023.

Comment comptabiliser remboursement urssaf ? Merci

Bonjour Philippe,

Les remboursements sont à catégoriser dans la même catégorie que la dépense initiale, soit dans votre cas en « Cotisation sociale Urssaf » 🙂

Bonjour,

Je suis artiste peintre (statut « artiste auteur »), ne payant pas de TVA et travaillant seule) et je me demandais comment calculer la différence entre les cases 1 et 4? Le 1 mon CA (recettes totales), comment calculer mon net ?

Pouvez vous également détailler la ligne 14 – 98,25% de notre CA?

Comment pouvons nous savoir si on a « opté pour le barème des indemnités kilométriques » ? C’est juste calculer les frais kilométriques sur nos trajets ?

Dernière question, je travaille depuis chez moi (sauf quand je pars en expositions), je vois dans la case 36 on peut mettre loyer, eau elec … est ce possible dans mon cas ? Ca va faire exploser mes charges ! Pareilpour le téléphone, c’est mon perso mais je m’en sert pour le pro. Je peux ajouter tout ça? Est ce réellement justifiable ?

Je vous remercie pour cet article qui m’a énormément aidé!!

Merci d’avance pour votre retour,

Bien cordialement,

Julie

Bonjour Julie,

La ligne 1 de la déclaration 2035 reprend l’intégralité de votre chiffre d’affaires. La ligne 4 repend ce CA moins les débours et les honoraires rétrocédés à des confrères. Si vous n’avez pas de débours ou d’honoraires rétrocédés, alors la ligne 4 est identique à la ligne 1.

La lgien 14 est la part dédcutible de la CSG. Elle est indiquée sur vos relevés URSSAF.

Le barème des IK pour les véhicules est un choix à faire : soit vous utilisez le barème en remplissant le tableau, soit vous décidez de déduire vos frais de véhicule au réels à la ligne 23.

Pour les frais dits mixtes (téléphone, électricité, loyer…), je vous invite à lire notre article sur le sujet. Dans les faits, vous pouvez déduire la quote-part professionnelle de ces dépenses, avec un maximum de 30% de la facture pour tout ce qui concerne votre habitation (loyer, électricité, box internet…).

Bonjour,

Les honoraires payés à un cabinet comptable sont ils plafonnés ?

d’autre part, j’aimerais savoir quelles sont les sommes à inscrire dans les cotisations sociales obligatoires : URSSAF et CIPAV ?

les sommes payées durant l’année ?

merci d’avance

Bonjour Anne,

Il n’y a pas de plafond pour les honoraires d’expert-comptable.

Pour les cotisations sociales obligatoires, vous devez indiquer toutes les cotisations payées pendant l’année, Urssaf et caisse de retraite.

Bonjour, le chiffre d’affaire correspond t-il à la ligne 7 de l’annexe 2035 – A ?

Bonjour Audrey,

Tout à fait, la ligne 7 de l’annexe 2035-A, cadre AG, représente votre chiffre d’affaires. 🙂

Bonjour

Dans quel compte mettre les frais d’agenda en ligne comme doctolib? merci

Bonjour,

Les abonnements à des logiciels sont à classer en ligne « Entretien et réparation » de la déclaration 2035. Cela correspond également au compte comptable 613 « Locations ». 🙂

bonjour, les frais de ma carte bancaire 84€/an de mon compte dédié pro, peuvent-ils être déclarés en ligne 31 ( frais financiers)?

merci pour votre réponse

Bonjour Evelyne,

Oui la cotisation à votre carte bancaire professionnelle est à intégrer en ligne 31 « Frais financiers ».

Bonjour,

Je bien lu que la 2035 E devait être rempli que pour les entreprises payant la CVAE mais je me demande pourquoi la partie recette A et dépense B contiennent des élément préremplis non modifiable ? de plus le montant des dépenses ne correspond pas à celui de la 2035 A est ce normal ?

Bonjour Marie,

Où se trouve la déclaration que vous essayez de remplir ? Sur Indy ou directement auprès des impôts ?

bonjour et merci pour vos précieux renseignements … je me posais la question de savoir si les charges urssaf devaient apparaitre quelque part sur la déclaration . Sont ce des charges sociales personnelles?

Bonjour Sandrine,

Les charges Urssaf sont en effet des charges sociales personnelles obligatoire, à indiquer ligne 25 de la 2035. 🙂

Bonjour,

Merci pour pour ces informations très claires. Un chirurgien dentiste doit remplir toutes les annexes du formulaire 2035? Et deuxième question svp, doit on calculer l’insuffisance ligne 39 si on a déjà Un excédent positif ? Merci beaucoup

Bonjour Manel,

Vous devez effectivement remplir toutes les annexes de la 2035. Pour votre question sur le calcul de la ligne 39, je dirais non (en cas de bénéfice) mais vous pouvez demander confirmation à votre AGA ou auprès des impôts.

bonjour, sur quelle ligne peut on faire apparaitre les frais de repas svp ?

Bonjour Francis,

Les frais de repas sont à intégrer en ligne 24 « Autres frais de déplacement ». 🙂

Bonjour, je souhaite adhérer à Georges et je rempli actuellement un document adhésion à une AGA. Il est demandé qui télétransmet la déclaration, est ce que Georges fait office de partenaire EDI (Echanges de Données Informatisés)?

Merci d’avance de votre réponse

Bonjour Romain,

Oui Georges fait la télétransmission EDI directement à votre AGA. 🙂

Bonjour. Pour le cadre 3 exonération et abattement, je suis en zone en déficit de soin, donc j’ai une exonération sur mes forfaits de garde, dois je remplir cette case ? car rien ne correspond à ma situation .merci

Bonjour Emma,

Vous devez remplir le cadre 4, ligne 43 « dont exonération médecins zones déficitaires en offre de soins ». 🙂

Tout d’abord un immense merci Valentine pour vos explications qui sont d’une grande aide. Je suis auteur photographe. J’ai exposé dans une galerie gérée par une association, les acheteurs m’ont réglé les ventes directement et la galerie prenait une commission sur les ventes que j’ai réglé à la fin de l’expo. Est-ce que ce montant doit être inscrit à la ligne 21 de la 2035-A ou à un autre endroit? Merci pour votre réponse.

Bonjour Diane,

Oui tout à fait, c’est bien en ligne 21 « Honoraires ne constituant pas des rétrocessions ».

Merci beaucoup Valentine.

Bonjour,

Merci pour votre article, j’ai du investir dans du matériel pour exercer mon activité de photographe, dans quelle partie puis-je déduire ces frais? qui sont supérieurs à 500 euros.

De plus, pour les déplacements pro est il possible de juste déduire le carburant et péages sans opter pour les indemnités kilométriques.

Case 24 par exemple.

Merci d’avance

Bonjour Maxime,

Tous les éléments de votre matériel dont la valeur est supérieure à 500 HT (600 TTC) doivent être immobilisés et entrés à votre patrimoine professionnel. Vous pourrez ainsi déduire chaque année une partie de sa valeur. Pour en savoir plus, voici un article explicatif : https://www.indy.fr/blog/comprendre-immobilisation-comptable/.

Pour les déplacements, vous avez le choix entre la déduction réelle ou les indemnités kilométriques. Attention, votre choix se fait pour l’année entière, vous ne pouvez pas changer en cours d’année.

bonjour et merci pour vos bon conseils. j’ai un doute si je dois enregistrer mes cotisations de la caisse de retraite (carcdsf) si oui , comment et sur quelle ligne je dois les enregistrer dans la déclaration 2035?

cordialement

Bonjour,

Les cotisations à votre caisse de retraite sont à indiquer en « Charges sociales obligatoires », ligne 25 et cadre BT. 🙂

Bonjour,

Merci pour votre site, il est très bien fait.

J’ai une question complémentaire pour déclarer sur la 2035 l’intéressement mais du TNS. On parle de l’intéressement pour les salariés mais aucune référence est faite pour la prime d’intéressement du TNS.

Pouvez vous m’indiquer où nous devons la déclarer ?

Merci par avance

Bonjour Vanessa,

L’intéressement est imposable selon les règles des traitements et salaires. Il en est de même pour les sommes perçues par les dirigeants d’une entreprise, et donc pour les TNS.

Bonjour Valentine, d’abord bravo pour vos articles extrêmement clairs et très bien faits. J’ai une question : comment et où je repère le cadre II de la page 3 pour remplir les revenus exonérés sur net-entreprise. Je dois être très fatiguée car je ne trouve ni le cadre en question ni le montant qui doit être indiqué !!! Merci d’avance.

Bonjour Cécile,

Les revenus exonérés sont ceux de la ligne 43, en cadre 4. Il comprend les différentes exonérations dont votre activité peut bénéficier. Où avez-vous lu cadre 2 de la page 3 ?

Bonjour,

Où mentionner le taux d’abattement (34% pour un professionnel libéral) qui s’applique sur les recettes professionnelles ? Merci beaucoup.

Bonjour,

L’abattement de 34% pour charges professionnelles s’adressent aux professionnels en micro-BNC. Ceux-ci n’ont pas de déclaration 2035 à remplir. Si vous bénéficiez d’un abattement de 34%, alors vous êtes au régime micro-BNC. Je vous conseille cet article : https://www.indy.fr/blog/regime-micro-bnc/

Le montant total de mes charges sociales facultatives Madelin est indiqué en BU,mais une partie. Est pas déductible.. je le mets où ce montant?en divers a réintégrer ?

Ce m ontant BU sera bien deduit par urssaf du montant reintégré en fin de 2035 afin de calc u ler les cotisations futures?

Merci pour votre réponse rapide.

Bonjour,

La partie non déductible est en effet à rajouter en divers réintégrer. La 2035 n’est pas à destination de l’Urssaf mais de la DGFiP. C’est la déclaration sociale qui sera remise à l’Urssaf pour le calcul des cotisations.

Bonjour,

Comment reporter les achats relatifs à des cartes de visite dans le formulaire 2035 svp ?

Merci

Bonjour Julien,

Les cartes de visite sont à indiquer en ligne 27 « Fournitures de bureau, frais de documentation, de correspondance et de téléphone ».

la mécanique du calcul de la 2035 ajoute la CSG déductible (ligne 14) aux charges personnelles obligatoires (ligne 25). La CSG déductible (qui est une charge obligatoire) est donc comptée 2 fois … ?

Bonjour,

La CSG déductible n’est pas comptée en ligne 25 « Charges sociales personnelles ». Si vous utilisez Georges, le robot comptable, une étape de clôture vous permet de ventiler les cotisations de cette catégorie pour les inscrire dans les bonnes cases de la 2035.

Bonjour.

J’ai acheté mon local professionnel (2 bureaux et une salle d’attente) en 2018 et l’ai inscrit en immobilisation. Je perçois un loyer de ma collègue qui occupe le second bureau que j’enregistre en gains divers. Mon AGA me signale que cette situation est acceptable si et seulement si le bail professionnel signé avec ma collègue stipule que le bureau est loué meublé. Quelle est votre position sur le sujet?

Bonjour,

Nous ne sommes pas en mesure de nous prononcer sur le sujet. Si votre AGA vous demande de louer votre local meublé, nous vous conseillons de suivre ses recommandations.

bonjour

ma sci à acheter un bien en viager, puis-je déclarer la rente viagère dans mon bnc sachant que c’est le siège social de la sci et que c’est la sci qui paye chaque mois.

si oui, la ligne 15 convient-elle?

Bonjour Jennifer,

Vous ne pouvez pas mêler votre SCI avec votre activité BNC. Tous les revenus issus de votre SCI devront faire l’objet d’une déclaration annexe. (https://www.impots.gouv.fr/portail/professionnel/questions/comment-declarer-les-resultats-de-ma-sci)

Bonjour comment calculer son chiffre d’affaire à partir de cette déclaration 2035 ? Merci pour votre réponse.

Bonjour Laetitia,

Votre chiffre d’affaires est la case AG, ligne 7 de la 2035. Votre bénéfice sera en case CP, ligne 46.

Merci beaucoup pour vos informations, je les ai trouvé tardivement, post date limite de déclaration, mais mieux vaut tard que jamais, je vais recommencer ma déclaration !!

Bien à vous.

Bonjour,

Si je comprends bien la derniere partie IK.

Une formation professionnelle qui requiert l’utilisation du vehicule perso pour s’y rendre peut donner droit a IK ?

Une justification montrant que la formation n’est pas disponible dans la ville d’exercice sur papier libre, ainsi que la facture de la formation sont suffisants ?

La partie frais reelle non couvert par le bareme serait constitue des frais de parking et de peage autoroutier ?

Bonjour Christopher,

Toute utilisation professionnelle du véhicule personnel peut donner droit au forfait IK. Ces indemnités kilométriques regroupent forfaitairement l’ensemble des frais du véhicule, essence, dépréciation, équipement, entretien etc… Les frais réels non couverts par le barème IK sont en effet les frais de stationnement (garage et parking) et les frais de péage. (source : http://bofip.impots.gouv.fr/bofip/2185-PGP)