À compter du 1er septembre 2026, une nouvelle loi entrera en vigueur. Cette dernière stipule que toutes les entreprises établies en France et assujetties à la TVA (Taxe sur la valeur ajoutée) devront adopter la facturation électronique pour une bonne tenue comptable. La mise en place de cette réforme se fera progressivement suivant la taille de l’entreprise. Par ailleurs, au-delà du cycle de vie imaginé par la réforme (préparation et envoi, réception, validation ou renvoi et enfin paiement) une facture électronique nécessite également d’être archivée. Dans cet article, nous vous expliquons tout sur l’importance de l’archivage des factures électroniques.

Archivez facilement toutes vos factures électroniques

La facturation électronique arrive dès 2026. Avec Indy vous êtes sûr d’être en conformité le moment venu ⚖️

Archiver mes factures sur Indy

🧾 En résumé :

- Archiver ses factures électroniques peut se faire via la sauvegarde, la gestion électronique des documents ou encore le système d’archivage électronique ;

- Pour archiver ses factures au format électronique, celles-ci doivent respecter 3 principes fondamentaux : « l’authenticité de l’origine, l’intégrité du contenu et la lisibilité de la facture » ;

- L’administration fiscale exige la conservation des factures pendant une période de 10 ans suite à la clôture de l’exercice comptable ;

- Dématérialiser ses factures permet de gagner de l’espace et de l’argent ainsi que de sécuriser ses données tout en réalisant une belle initiative écologique ;

- À partir du 1er septembre 2026, les entreprises françaises et assujetties à la TVA devront passer à la facturation électronique (optez pour Indy, le module de facturation est 100% gratuit !).

L’archivage électronique des factures : définition

L’archivage électronique désigne le processus via lequel les documents sont conservés au format numérique ou dématérialisé et à long terme. Ce processus comprend la collecte, l’organisation, le stockage ainsi que la récupération des documents.

Dans le cadre de la facturation, c’est notamment pour des raisons légales que vous devez impérativement conserver vos factures. En effet, l’administration fiscale demande :

- La conservation des factures au format papier pendant une période de 10 ans ;

- La conservation des factures électroniques pendant une période de 6 ans.

La période démarre suite à la clôture de l’exercice comptable.

Archiver ses factures électroniques : les moyens de stockage

Pour archiver ses factures électroniques, il existe plusieurs méthodes : la sauvegarde, la GED (Gestion électronique des documents) et le SAE (Système d’archivage électronique).

La sauvegarde : cela consiste à copier puis conserver des données sur un support distinct de celui où elles se trouvent en temps normal. En cas de problème avec le support d’origine, cela permet une récupération facile des données.

La gestion électronique des documents : c’est un système grâce auquel vous pouvez gérer et modifier vos documents via un support numérique. La GED facilite ainsi la recherche, l’accès et le partage des documents. Par exemple, sur Indy, cela vous permet de pouvoir éditer, archiver et partager vos factures !

Le système d’archivage électronique : complémentaire à la GED, le SAE est un système permettant de conserver légalement vos données. Il assure l’authenticité, l’intégrité ainsi que la traçabilité des documents stockés. Il est principalement employé pour les documents disposant d’une valeur légale et nécessitant une conservation à long terme (les documents comptables, déclarations fiscales, factures…).

Comment archiver les factures électroniques ?

Les 3 principes fondamentaux

Tout d’abord, conformément à l’article 289 du Code Général des Impôts (ici), l’archivage des factures électroniques doit respecter trois fondements essentiels : « l’authenticité de l’origine, l’intégrité du contenu et la lisibilité de la facture ».

L’authenticité de l’origine : cela assure que la facture a bien été émise par l’entité déclarée (Kbis, numéro SIRET, numéro de TVA intracommunautaire, e-mail, adresse, etc.) et que cette dernière n’a pas été falsifiée.

L’intégrité du contenu : cela permet d’assurer que le contenu n’a pas fait l’objet de modification après édition. Elle inclut également le contrôle de la présence des mentions obligatoires. ⚠️ Attention ! Si certaines données ou mentions sont manquantes ou erronées, vous encourrez une amende fiscale de 15€ par mention manquante ou inexacte.

La lisibilité de la facture : comme son nom l’indique, la facture doit pouvoir être lue et comprise, que ce soit par un logiciel ou une personne.

Ainsi, pour archiver vos factures électroniques, celles-ci doivent répondre à ces trois principes fondamentaux.

La piste d’audit fiable (PAF)

La facturation électronique avec piste d’audit fiable implique la mise en place de contrôles internes permanents concernant la gestion des factures. Il s’agit d’un ensemble d’informations et de documents permettant au vérificateur fiscal d’attester de l’authenticité et de l’intégrité des factures.

La piste d’audit fiable comprend donc tous les documents relatifs au cycle de la transaction, à savoir les bons de livraison, les bons de commande, les justificatifs de paiement…

Vous devez conserver la piste d’audit fiable avec les factures.

Une obligation pour presque toutes les entreprises

La piste d’audit fiable n’est pas requise pour toutes les entreprises. En effet, sont concernées les entreprises qui émettent et/ou reçoivent des factures au format papier ainsi que celles qui émettent des factures au format électronique en passant par des moyens autres que l’EDI (Echange de données informatisé) ou la signature électronique qualifiée.

Indy : le logiciel pour réaliser et archiver vos factures conformes

Indy, c’est un logiciel de facturation dédié aux travailleurs indépendants : micro-entreprises (ou auto-entreprises), entreprises individuelles (EI) et sociétés (SARL, EURL, SASU, SAS).

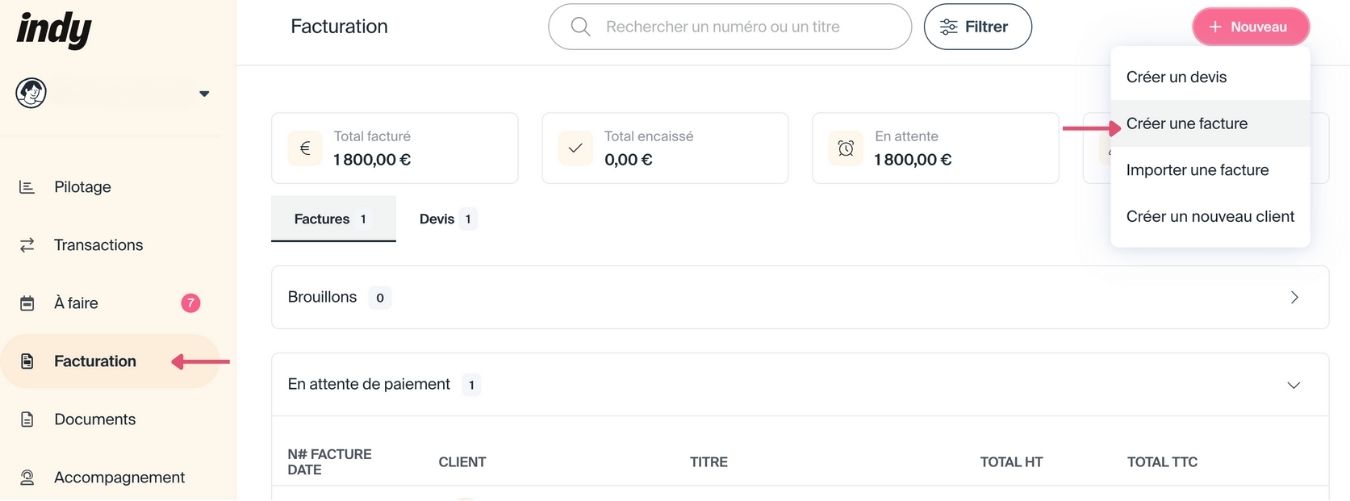

⇒ Sur l’application, vous disposez d’un module de facturation gratuit et ultra-ergonomique ! Pour créer une nouvelle facture, rendez-vous sur l’onglet « Facturation », cliquez ensuite sur « + Nouveau » puis sur « Créer une facture ».

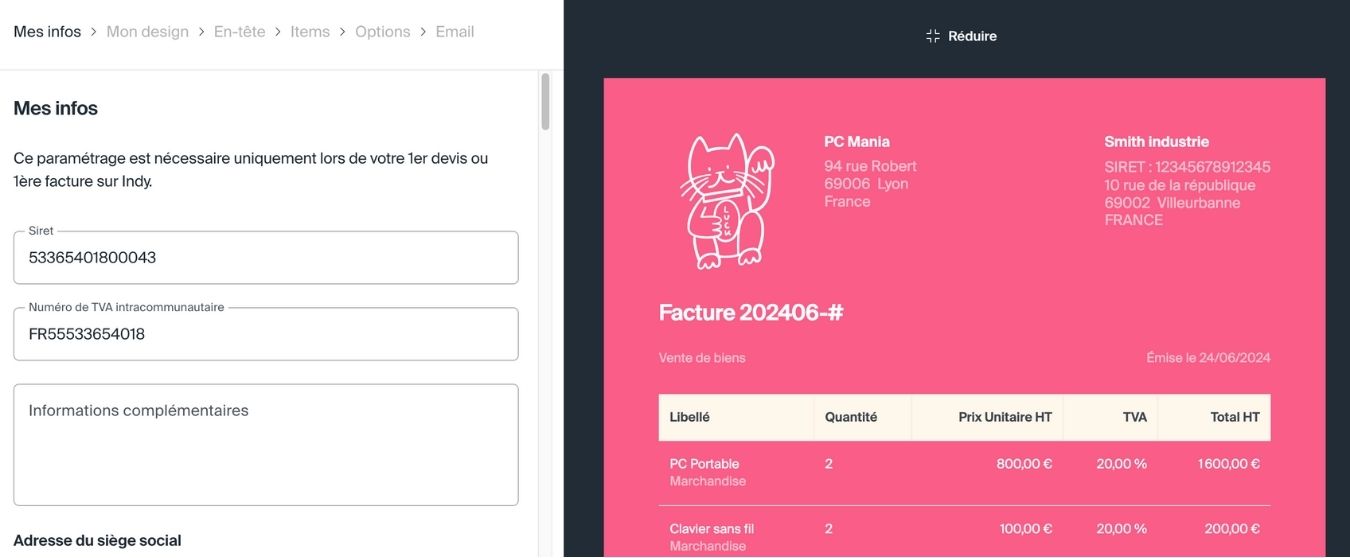

⇒ Pour éditer la facture, il vous suffit simplement de compléter les différents champs avec vos informations (numéro SIRET, numéro de TVA intracommunautaire…) ainsi que celles de votre client (nom, prénom…). N’oubliez pas également d’indiquer le prix et le pourcentage de TVA si applicable.

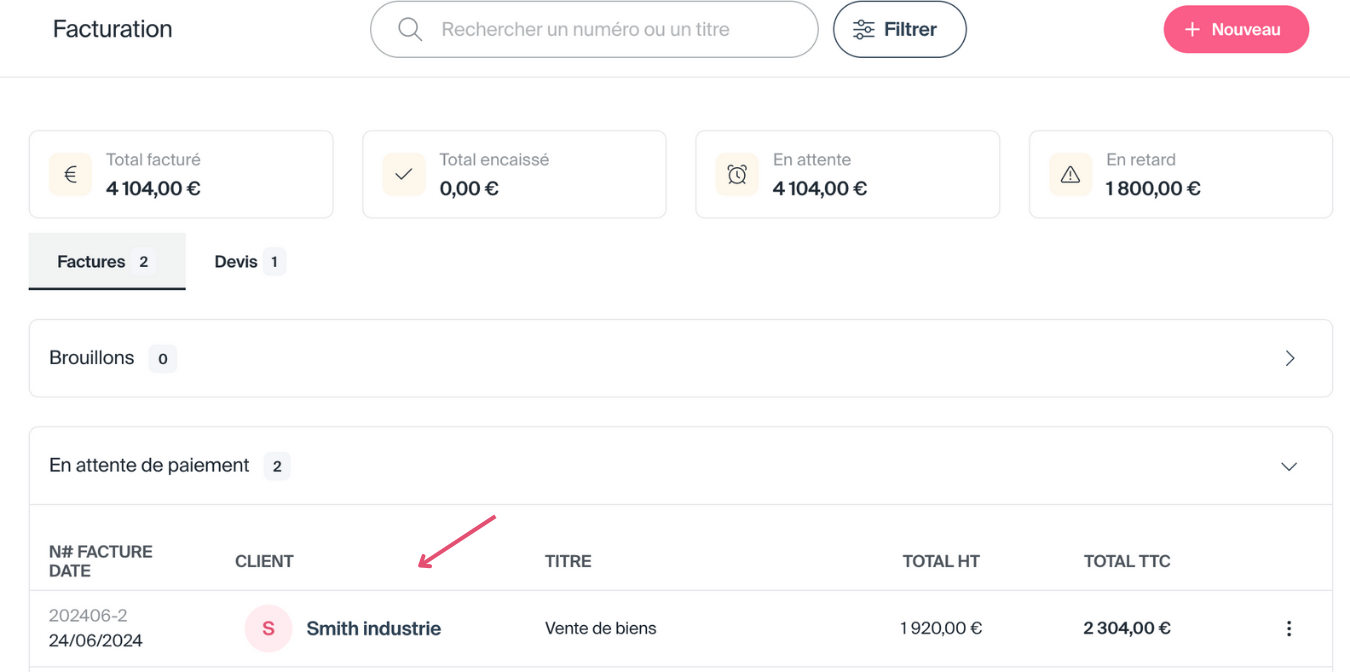

⇒ Une fois votre facture terminée, vous pouvez soit la mettre en brouillon, soit la valider. La facture électronique apparaîtra alors dans la partie « En attente de paiement » où vous pourrez suivre l’ensemble de vos factures électroniques archivées.

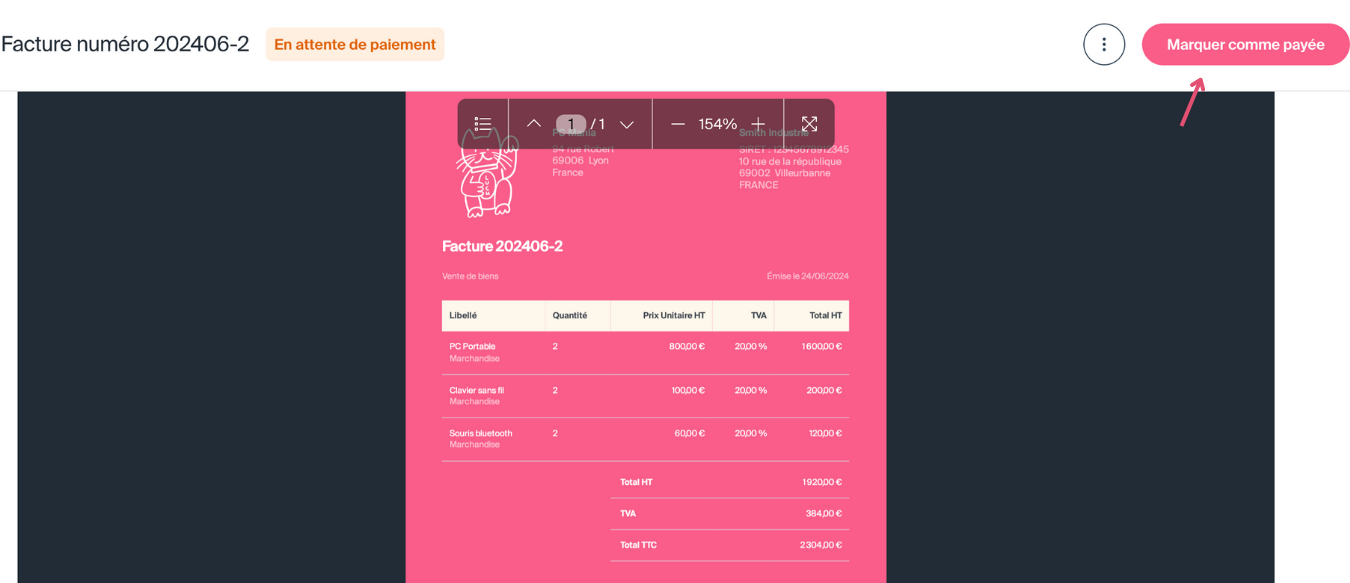

🔚 Lorsque vous recevez le paiement de la facture, vous devez cliquer sur la facture puis sur « Marquer comme payée ».

Bonne nouvelle : avec Indy vous êtes sûr d’être en conformité le moment venu 😍

Pourquoi archiver les factures électroniques ? Les avantages

De plus, archiver les factures électroniques confère de nombreux avantages en comparaison avec l’archivage traditionnel au format papier.

1. Une valeur probante identique 🟰

Tout d’abord, les factures au format électronique conservent une valeur probante identique à celles au format papier. Les seules conditions sont celles mentionnées préalablement, c’est-à-dire qu’elles doivent obligatoirement respecter les principes d’intégrité, d’authenticité et de lisibilité.

2. La centralisation des factures dans un même outil 💻

Dématérialiser ses factures permet de les centraliser au sein d’un même outil et de ne pas les égarer. En optant pour l’archivage électronique, vous pouvez avoir accès à vos factures à tout moment et n’importe où.

3. Un gain d’espace 🆙

Avec l’archivage électronique, fini les piles de classeurs, de documents et les armoires remplies ! Désormais, les factures électroniques sont stockées sous forme de fichiers numériques, ce qui est particulièrement précieux pour les travailleurs indépendants qui peuvent ainsi libérer de l’espace à leur domicile ou dans leurs locaux.

4. Une meilleure sécurité des données 🛡️

Contrairement aux idées reçues, archiver ses factures au format électronique permet de les stocker de manière sécurisée et protégée contre la corruption, la perte ou l’accès non autorisé. Au format papier, les documents peuvent être altérés, perdus et même modifiés à la main.

5. Un accès contrôlé 💂♀️

Dans le même esprit que le point précédent, les factures électroniques protègent la confidentialité des informations présentes. Seules les personnes autorisées à accéder au document pourront y avoir accès.

6. Une diminution des coûts 💰

Archiver ses factures électroniques permet également de réduire les coûts associés à l’impression, l’envoi ou encore à la conservation des factures au format papier. De cette manière, l’entreprise n’a plus besoin d’investir dans du papier, de l’encre, des imprimantes ou encore des enveloppes.

7. Une initiative environnementale 🌱

Enfin, archiver ses factures de manière dématérialisée permet d’agir en faveur de l’environnement et de l’écologie. En effet, en réduisant significativement l’impression et le stockage des documents, les entreprises réduisent leur empreinte carbone.

Archiver ses factures électroniques : que dit la loi ?

L’archivage électronique est soumis à de multiples normes françaises et européennes concernant la durée ainsi que les règles de conservation.

Tout d’abord, comme dit plus haut, les factures doivent être conservées pendant une durée de 10 ans au format papier. Pour les factures électroniques, l’administration fiscale accorde une durée de conservation plus limitée à 6 ans.

Notre conseil ✨ : pour vous assurer d’être en conformité avec les obligations de l’administration fiscale, nous vous conseillons vivement de porter la conservation de vos documents comptables (dont les factures) à 10 ans.

De plus, les factures électroniques doivent être archivées de façon à assurer leur intégrité, authenticité et lisibilité. Elles doivent être stockées dans un système d’archivage électronique ou un logiciel de comptabilité en ligne qui assure une protection adéquate des données contre la corruption, la perte voire l’accès non autorisé. Elles doivent également être consultables ou récupérables en cas de besoin.

Enfin, selon l’article L102 C du « Livre des procédures fiscales » :

« Les assujettis ne peuvent stocker les factures transmises par voie électronique dans un pays non lié à la France par une convention prévoyant une assistance mutuelle ou n’offrant pas un droit d’accès en ligne immédiat, de téléchargement et d’utilisation de l’ensemble des données concernées ».

Bon à savoir : si l’entreprise respecte les conditions liées aux articles A102 B-1 et B-2 du « Livre des procédures fiscales », elle n’est pas obligée de conserver ses factures au format papier, le format électronique suffit.

Qui est concerné par l’émission de factures électroniques ?

Pour rappel, les entreprises signataires de contrat avec des clients issus du secteur public ont l’obligation depuis le 1er janvier 2017 de transmettre leurs factures sous forme dématérialisée. Pour ce faire, elles doivent passer par une PDP (plateforme de dématérialisation partenaire). Les formats acceptés comprennent le format CII, UBL et le format mixte (XML et PDF).

Concernant les entreprises du secteur privé, elles devront passer à la facturation électronique qu’à partir du 1er septembre 2026. Il s’agit ici des entreprises françaises et assujetties à la TVA.

FAQ – Questions / Réponses

Comment envoyer une facture électronique ?

Pour envoyer une facture électronique, vous devez obligatoirement passer soit par une plateforme de dématérialisation partenaire (PDP) ou par un opérateur de dématérialisation (OD).

Comment faire une facture électronique ?

Pour faire une facture électronique, vous pouvez utiliser un logiciel de facturation ou de comptabilité.

Quelles sont les règles de conservation des factures électroniques ?

Les factures électroniques doivent être conservées pendant au moins 6 ans et être conformes à 3 grands principes : l’authenticité, l’intégrité et la lisibilité.

Une question sur l’archivage électronique des factures ou un avis à nous transmettre ? Laissez-nous un commentaire dans l’espace ci-dessous, l’équipe Indy se fera une joie d’y répondre ! 🤗