Si vous avez une entreprise, vous vous êtes inévitablement déjà frotté à l’édition de déclarations fiscales. Exercice souvent redouté par les indépendants, les déclarations fiscales sont pourtant bien obligatoires dans la fiscalité de votre entreprise. Leur édition soulève souvent de nombreuses questions : quelles sont-elles ? Comment et quand les déclarer ? Nous vous expliquons tout ça dans cet article

📝 Pour résumer :

- Une déclaration fiscale peut être à remplir et à transmettre aux administrations compétentes au cours de votre exercice fiscal, ou lors de votre clôture ;

- Vos obligations comptables diffèrent en fonction de votre statut juridique, de votre régime d’imposition, de TVA ou encore de votre type d’activité ;

- Parmi les principales déclarations obligatoires pour les indépendants nous retrouvons : la 2042 C PRO, la déclaration de résultat (2035/2033/2065), la DAS2, la CA12/CA3, la CFE.

Le saviez-vous ?💡

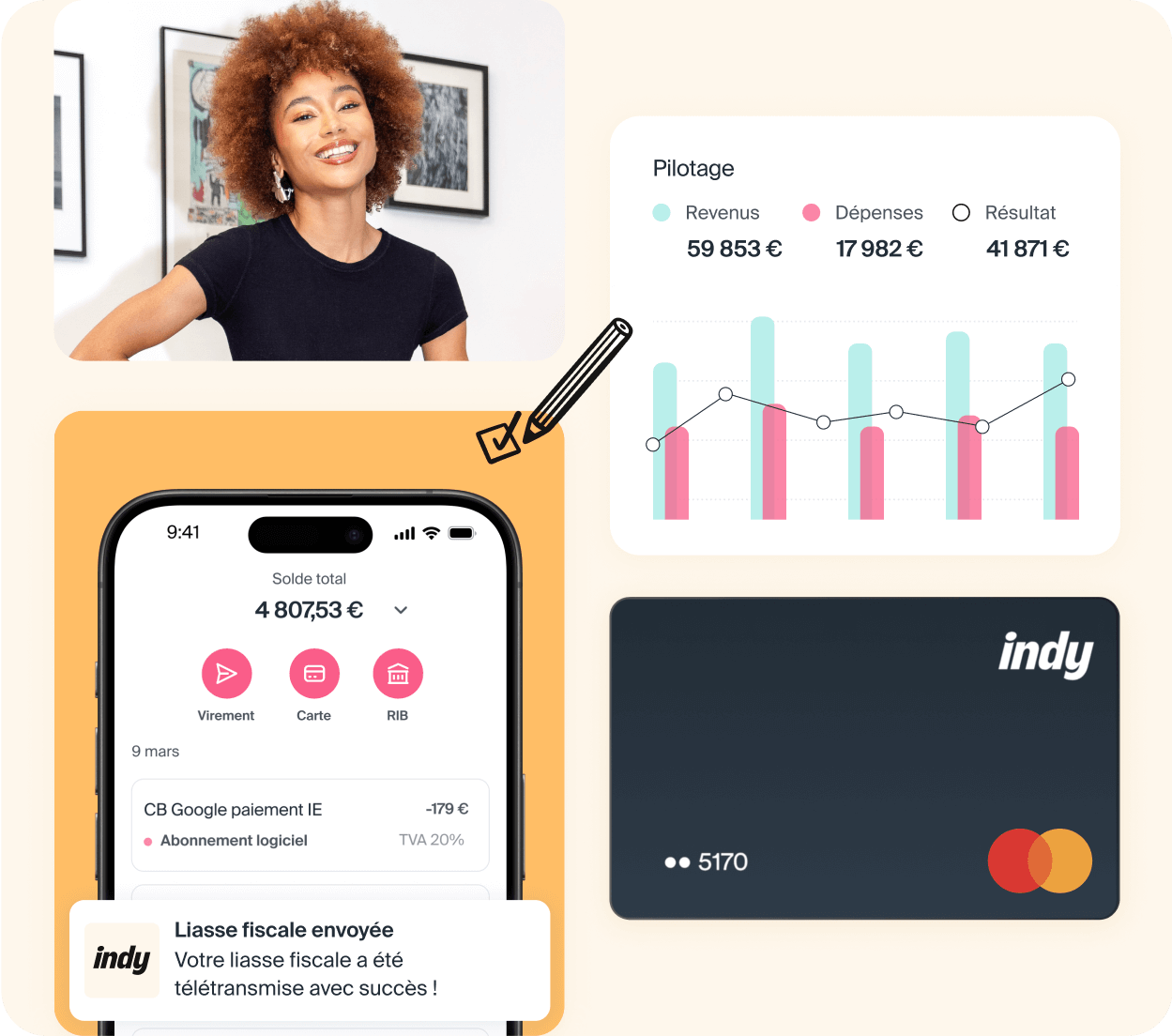

Indy vous accompagne dans la comptabilité de votre entreprise (Micro-entreprise, entreprise individuelle, SASU, SAS, SARL, EURL, SCI) ! Laissez-vous guider parmi les étapes afin de remplir facilement vos déclarations fiscales 🚀

Je crée un compte

Qu’est-ce qu’une déclaration fiscale ?

Définition

Les déclarations fiscales sont les documents à éditer lors de la clôture ou pendant votre exercice fiscal. Elles permettent de regrouper certaines informations concernant des sommes dues ou payées. Les déclarations fiscales se présentent sous la forme de documents officiels pouvant être transmis en ligne ou par voie postale aux impôts ou à l’administration compétente.

Une fois les déclarations fiscales effectuées et éditées, c’est l’administration fiscale qui procède a leur contrôle. Toute omission, dissimulation ou retard de déclaration expose le contribuable à des sanctions financières qui peuvent prendre la forme d’amendes ou de pénalités fiscales. Toutefois, des tolérances sont acceptées, puisque vous bénéficiez tout de même d’un droit à l’erreur.

Quelles déclarations me concernent ?

En fonction de votre statut juridique, de votre profession et de votre régime d’imposition, les déclarations fiscales vous incombant vont varier. Voici un tableau récapitulatif des différents documents obligatoires ainsi qu’à qui ils s’adressent :

| Nom du formulaire | Description | Pour qui ? | Date limite (en ligne) |

| 2042 C PRO | Déclaration de revenus complémentaire des professions non salariées (annexe de la 2042) | Tous les professionnels non salariés soumis à l’impôt sur le revenu ✅ EI, micro, société à l’IR | Du 23 mai au 6 juin en fonction de votre département |

| 2042, volet « social » | Déclaration sociale et fiscale unique | Tous les travailleurs indépendants à l’IR (sauf les micro-entrepreneurs et certaines professions spécifiques) ✅ EI, société à l’IR | |

| CA à l’Urssaf | Déclaration de chiffre d’affaires à l’Urssaf pour calculer le montant de vos charges sociales | Toutes les micro-entrepreneurs ✅ Micro | Tous les mois ou trimestre |

| 2035 | Liasse fiscale des bénéfices non commerciaux et assimilés | Tous les BNC en déclaration contrôlée ✅ BNC au régime réel | 20 mai 2025 (ou dans les 3 mois suivant la clôture pour l’IS). |

| 2065 | Formulaire Impôts sur les sociétés et contributions | Entreprises soumises à l’impôt sur les sociétés (IS) ✅ IS | |

| 2033 | Liasse fiscale des bénéfices industriels et commerciaux/ à l’IS | Tous les BIC ou professionnels soumis à l’IS au régime réel simplifié ✅ BIC ou IS régime réel simplifié | |

| DAS2 | Déclaration des honoraires | Tout professionnel qui verse à des tiers des rémunérations (commissions, courtages, honoraires…) | |

| CA3 | Déclaration de TVA mensuelle ou trimestrielle | Toutes les entreprises qui déclarent la TVA au régime réel normal ✅ TVA régime normal | Tous les mois ou trimestre |

| CA12 | Déclaration de TVA annuelle | Toutes les entreprises qui déclarent la TVA au régime réel simplifié ✅ TVA régime simplifié | 2ème jour ouvré suivant le 1er mai |

| 1447-C-SD | Déclaration initiale (CFE) | Tous les professionnels non salariés qui ont créé leur entreprise en cours d’année ✅ EI, micro, société créent dans l’année (vous êtes exonéré du paiement la 1re année) | 31 décembre de l’année en cours |

La déclaration 2042 C PRO

Quelles dates ?

La déclaration 2042 C PRO concerne tous les professionnels non salariés à l’impôt sur le revenu. C’est une annexe de la déclaration de revenus de votre foyer fiscal à faire sur impot.gouv. Elle est obligatoire que vous soyez en BIC (bénéfices industriels et commerciaux) ou en BNC, en micro ou au réel. La date limite pour déclarer vos recettes complémentaires en ligne dépend de votre domicile :

- Jeudi 23 mai 2024 pour les départements n°01 à 19 et non résidents : ;

- Jeudi 30 mai 2024 pour les départements n°20 à 54 ;

- Jeudi 6 juin 2024 pour les départements n°55 à 976.

Si vous souhaitez déclarer vos revenus de l’année au format papier, vous avez jusqu’au 21 mai à minuit, peu importe le domicile fiscal. Les dates évoluent légèrement tous les ans mais restent autour de la même période.

Comment la remplir ?

Afin de remplir votre annexe pour déclarer vos bénéfices professionnels, les différentes cases à remplir varient en fonction de votre situation. Si vous êtes en BNC au régime réel, par exemple, les cases vous concernant sont :

- Pour inscrire votre déficit : la case 5QE/5QK/5RE/5RK ;

- Pour les plus-values : la case 5XP/5XQ/5YP/5YQ/5QD/5RD ;

- Pour les moins-values : la case 5XH/5XL/5YH/5YL ;

- Pour le bénéfice exonéré : la case 5QB/5QH/5RB/5RH ;

- Pour la retraite : la case 5QB/5QH/5RB/5RH ;

- … etc.

À l’inverse si vous êtes en micro vous devrez remplir, par exemple, dans les cases 5HQ/5IQ vos recettes et dans les cases 5HP/5IP vos recettes exonérées. Vous êtes en BIC ou en auto-entreprise au versement libératoire ? Les rubriques correspondantes seront également différentes.

Bon à savoir : si vous n’êtes pas en micro, vous devez obligatoirement remplir en amont de la 2042 C PRO la déclaration 2035 (dite déclaration de résultat). Elle est à transmettre à l’administration lors de votre clôture fiscale. Si vous êtes en micro la 2035 ne vous concerne pas.

Les déclarations de résultat

La déclaration 2035 des BNC

La déclaration 2035 est la principale déclaration fiscale des professionnels en BNC. Plus précisément, elle est demandée pour les personnes, sociétés ou encore groupements soumis à l’IR, percevant des bénéfices non commerciaux (BNC) et placés sous le régime de la déclaration contrôlée. Les micro-BNC sont exemptés de la remplir.

Le régime de la déclaration contrôlée implique que vous êtes soumis au régime réel normal d’imposition. De ce fait vous pouvez déduire vos charges de vos recettes. Le montant de votre imposition portera alors sur votre bénéfice réalisé. Pour le calculer il vous suffit de soustraire vos charges au montant de vos recettes. Bon à savoir : chaque ligne de la 2035 correspond à un compte comptable.

Vous vous questionnez sur quelles informations inscrire dans la 2042 ou plutôt dans la 2035 ? Sachez que la majorité des informations sont à remplir en BNC dans la 2035. C’est le cas des indemnités perçues dans le cadre d’une prévoyance “Loi Madelin”, des aides de la CPAM, des honoraires et revenus directs… etc. Sur la 2042 vous allez inscrire les pensions de votre caisse de retraite invalidité, les revenus de produits financiers ou encore les revenus de location d’immeuble.

Elle est à rendre, avant le 2e jour ouvré suivant le 1er mai de l’année N+1. Vous disposez de 15 jours supplémentaires lorsque vous la transmettez en ligne.

Vos revenus imposables rentrent dans la catégorie des bénéfices non commerciaux (BNC) et vos recettes sont supérieures à 77 700€ HT ? Vous êtes concernés par la 2035 !

Les déclarations 2033 et 2065 des BIC/IS

La déclaration 2065 et la déclaration 2033 sont les feuillets de la liasse Fiscale des entreprises soumises à au régime simplifié de l’impôt sur les sociétés. Ces documents contiennent et récapitulent les informations importantes pour l’administration fiscale : résultat fiscal, plus-values, dividendes, rémunérations…

La Liasse fiscale doit être déposée auprès des impôts en fin d’exercice fiscal ! Elle comprend votre déclaration de résultat mais aussi le bilan actif et passif, le compte de résultat, l’état des immobilisations, des amortissements, des plus-values ou moins-values, les provisions, la répartition du capital social…etc. Les différentes annexes varient en fonction de votre situation (régime simplifié ou normal, statut juridique…).

La déclaration sociale

En fonction de la nature de votre activité, vous devrez éditer ou non une déclaration sociale. Vous êtes à l’IR ? Depuis le 1er janvier 2021, la DSI (déclaration sociale des indépendants) ainsi que la DS PAMC (déclaration sociale des praticiens et auxiliaires médicaux conventionnés) ont été supprimées au profit de la déclaration sociale et fiscale unifiée (DSFU). Le montant total de vos cotisations sociales est aujourd’hui calculées directement dans votre déclaration de revenus (2042 et son annexe 2042 C PRO). Comment ? Via un formulaire intégré.

| Avant 2021 | En 2025 |

| DSI, déclaration sociale pour la majorité des indépendants | DSFU, déclaration sociale et fiscale unifiée ✅ Pour tous les indépendants non salariés Elle est intégrée dans votre déclaration de revenus |

| DS PAMC, déclaration sociale des praticiens et auxiliaires médicaux conventionnés |

Avant 2021 les praticiens et auxiliaires médicaux conventionnés par l’assurance maladie devaient déclarer leurs bénéfices via une déclaration différente des autres professions. Cela concernait : les médecins de secteur 1 et 2, les chirurgiens-dentistes, les IDEL, les sages-femmes, les masseurs-kinésithérapeutes, les orthophonistes, les orthoptistes, les podologues, etc. Désormais, en 2025, vous ne devez plus remplir votre déclaration sociale sur le site de net.entreprise, le service ayant fermé définitivement.

Si vous êtes en auto-entreprise, vous devez déclarer chaque mois (ou trimestre) votre chiffre d’affaires à l’Urssaf. C’est sur cette base que l’Urssaf va ensuite calculer le montant de vos charges sociales. Chaque année, vous recevrez l’attestation fiscale de l’auto-entrepreneur qui récapitule les montants déclarés à l’Urssaf durant l’année qui vient de s’écouler.

Attention: la déclaration sociale ne vous concerne pas si vous êtes un dirigeant salarié (si vous êtes un président de SASU ou un gérant de SARL, par exemple).

La DAS2

La DAS2 est une déclaration permettant de rassembler tous les bénéficiaires à qui vous avez versé des sommes dans le cadre de prestation de service, de sous-traitance, ou encore d’honoraires. Doivent y figurer tous les bénéficiaires français, à qui le montant versé par votre société est supérieur ou égal à 1 200 euros.

Depuis le 1er janvier 2023 la déclaration d’honoraires ou de commissions (DAS2) est à transmettre depuis l’espace « Tiers déclarants » sur le site impots.gouv.fr. Voici un guide détaillé, réalisé par l’administration fiscale, afin de vous guider pas à pas dans les démarches pour déclarer votre DAS2 : à consulter ici.

Vous êtes en BIC, BNC ou BA ? La DAS2 est à transmettre, comme votre déclaration de résultat, avant le deuxième jour ouvré suivant le 1er mai de l’année N+1. Vous disposez d’un délai supplémentaire de 15 jours si vous avez déclaré en ligne.

Les déclarations de TVA

La déclaration de TVA concerne tous les professionnels qui sont au régime réel simplifié et au régime réel normal de la TVA. Les échéances de dépôt des déclarations ainsi que le formulaire dépendent de votre régime de TVA. Selon ce dernier, vous déclarer la TVA chaque mois, chaque trimestre ou chaque année. Elle sert à indiquer aux impôts vos montants de TVA collectée et déduite. Selon les montants que vous rentrez sur le formulaire, vous devrez payer un montant à l’Etat, ou à l’inverse, vous serez en crédit de TVA, c’est-à-dire que les impôts vous devront une certaine somme.

Dès lors que vous êtes assujettis la TVA vous devez obligatoirement respecter certaines formalités. En effet il est impératif d’indiquer le taux de TVA sur toutes vos factures (5,5%, 10%, 20%…etc). Si vous êtes en franchise en base vous devez indiquer la mention « TVA non applicable, article 293 B du CGI » afin de justifier que votre taux de TVA facturé est à 0%.

Vous êtes en franchise en base ? Vous n’avez aucune déclaration de TVA à transmettre.

Le régime réel simplifié de TVA

Comme son nom l’indique, le régime simplifié de TVA permet des règles simplifiées quant aux déclarations. Votre entreprise peut y être soumise lorsque votre chiffre d’affaires se situe entre 37 500€ et 254 000€ pour les professions libérales (BIC ou BNC) ou entre 85 000€ et 840 000€ pour les commerces et hébergements. Les obligations de déclarations sont :

- La déclaration CA12 (cerfa 3517), de manière annuelle ;

- Les déclarations d’acompte de TVA (cerfa 3514) à déposer en décembre et en juillet, afin de régler la TVA due sur N-1.

Le régime normal de TVA

Le régime normal de TVA est appliqué par les impôts si le chiffre d’affaires de l’entreprise est plus élevé. Il y a alors deux échéances possibles :

- Des déclarations mensuelles ou trimestrielles (option possible que si le montant annuel de votre TVA est inférieur à 4 000€) ;

- Les déclarations concernées sont alors le formulaire CA3 (cerfa 3310).

🤓 Notre conseil : choissisez le régime normal de TVA plutôt que le simplifié. Il permet une meilleure gestion de votre trésorerie en déclarant régulièrement votre TVA. De plus, cela vous permet d’éviter les acomptes du régime simplifié. Enfin, déclarer la TVA peut vous apporter des avantages fiscaux et ce dès le lancement de votre activité. En effet vous pouvez récupérer la TVA sur vos achats !

Gérez sereinement votre TVA avec Indy !

Nouvelle entreprise ? Sur Indy, vous pouvez surveiller gratuitement le dépassement de seuil de franchise en base 👀 Une question ? Nous vous conseillons sur le régime le plus avantageux pour vous ! Une fois redevable de la TVA, déclarez chaque mois, trimestre ou année, votre TVA directement sur Indy 🤩

J’essaye Indy

La CFE

La cotisation foncière des entreprises (CFE) est une taxe due par les sociétés et les personnes exerçant une activité professionnelle non salariée. Couplée avec la cotisation sur la valeur ajoutée des entreprises (CVAE), elle est l’une des 2 composantes de la contribution économique territoriale (CET). Les conditions pour être redevable de la CFE sont les suivantes :

- Avoir une activité exercée en France ;

- Avoir une activité exercée à titre professionnel : cela exclut les activités sans but lucratif, ou encore les personnes qui se limitent à la gestion de leur patrimoine privé ;

- Avoir une activité non salariée.

La CFE se reçoit sur votre espace fiscal en ligne, de manière défiscalisée. Cet avis d’imposition reçu indique le montant de la CFE et le délai pour la régler. En fonction du montant à payer, les délais sont différents :

- Si la CFE à payer est inférieure ou égale à 3 000 euros : le montant doit être réglé au plus tard le 15 décembre ;

- Si la CFE à payer est supérieure à 3 000 euros : l’entreprise doit verser un acompte égal à 50 % de la CFE versée en N-1. Il doit être réglé entre le 31 mai et le 15 juin.

La CFE n’est pas due lors de la première année de votre exercice. Cette exonération vaut pour tous les statuts juridiques. Pour en bénéficier il faut obligatoirement transmettre la déclaration initiale (déclaration 1447-C-SD) avant le 31 décembre de l’année en cours.

Le FEC

Le Fichier des Ecritures Comptables (FEC) contient la totalité des données comptables et des écritures retracées dans tous les journaux comptables au titre d’un exercice. Les écritures doivent être classées par ordre chronologique. Depuis le 1er janvier 2014, le fichier des écritures comptables doit obligatoirement être présenté à l’administration fiscale en cas de demande de leur part. Ce fichier permet à l’administration d’effectuer des contrôles de conformité et de cohérence sur les comptes de l’entreprise, il est donc essentiel d’en assurer sa tenue avec attention.

Générez l’ensemble de vos déclarations avec Indy !

Indy c’est l’application tout-en-un des indépendants qui vous simplifie la vie. Comptabilité, facturation, pilotage, notes de frais, compte pro gratuit…les fonctionnalités sont nombreuses.

Indy c’est l’application tout-en-un des indépendants qui vous simplifie la vie. Comptabilité, facturation, pilotage, notes de frais, compte pro gratuit…les fonctionnalités sont nombreuses.

Notre but : que vous retrouviez au même endroit tous les outils dont vous avez besoin pour gérer votre activité en autonomie.

Vous avez besoin d’accompagnement pour réaliser votre clôture fiscale ?

Indy vous donne toutes les clefs en main pour gérer votre entreprise au quotidien :

- Vous bénéficiez d’un tableau de bord pour suivre en temps réel l’ensemble de vos recettes et dépenses, pour surveiller votre seuil de TVA, analyser vos principaux postes de dépenses… etc ;

- Vos transactions sont synchronisées et automatiquement classées dans les bonnes lignes comptables ;

- Pour clôturer : laissez-vous guider au travers des différentes étapes afin de remplir toutes vos déclarations fiscales ! ;

- Indy vous envoie des mails et des notifications mobiles pour vous rappeler toutes vos échéances fiscales ;

- Bilan, 2035, DSFU, DAS2, 2042-C-PRO, 2033 et 2065, TVA, CFE, PV d’AG, fiche de paie du dirigeant de SAS/SASU…etc : notre offre s’adapte à votre situation ;

- Télétransmettez directement depuis Indy vos documents à votre AGA (Association de Gestion Agrée) ou aux administrations fiscales compétentes.

Le saviez-vous ? Indy, en tant que logiciel de comptabilité, peut vous délivrer en cas de besoin une attestation de conformité de votre logiciel comptable. Cette attestation vous certifie que toutes des règles fiscales en vigueur ont été suivies afin d’élaborer vos déclarations.

Vous avez davantage de questions sur vos déclarations fiscales ? N’hésitez pas à utiliser l’espace commentaire, nous vous répondrons avec plaisir ! 🤝

Client chez indy

Je ne retrouve pas les éléments dont vous parlez dans les documents de cet imprimé

Elle ne reprend qu une ligne et rien sur la partie volet social

non visible

Bonjour Sophie,

Nous vous invitons à contacter directement notre service client par chat ! Ces derniers prendront le temps d’analyser votre souci 🤗

Bonjour Marine,

Merci pour votre article !

J’ai démarré ma SASU avril 2023, pour la taxe CFE est-elle redevable l’année en cours ou en n-1 ?

Je suis à l’IS le paiement de celui-ci se ferait pour moi à quelle moment ?

Pour ma première TVA en réel simplifiée serait-il fait via la CA12 ? Et à quelle moment faut-il en faire la déclaration pour ma part ?

Merci sincèrement et espérant un retour de votre part…

Bien cordialement,

Mr Deulofeu Patrick

SASU STUDIO DEULOFEU