La SCI, ou société civile immobilière, est une forme juridique fréquemment utilisée par les propriétaires en France. Elle est dotée de nombreux avantages pour gérer un bien immobilier à plusieurs dans un cadre légal et permet notamment d’éviter l’indivision. Qu’est-ce qu’une SCI ? Quels sont ses avantages et inconvénients ? Et surtout, ce type de société est-il fait pour vous ? Réponse dans cet article complet sur les tenants et les aboutissants des sociétés civiles immobilières.

📔 En résumé :

👉 La SCI est une structure regroupant a minima 2 associés et dont l’objectif est de gérer ensemble un patrimoine immobilier.

👉 Investir en SCI à de nombreux avantages si vous souhaitez éviter l’indivision, transmettre votre patrimoine, acheter en couple, emprunter à plusieurs ou bien isoler vos biens professionnels.

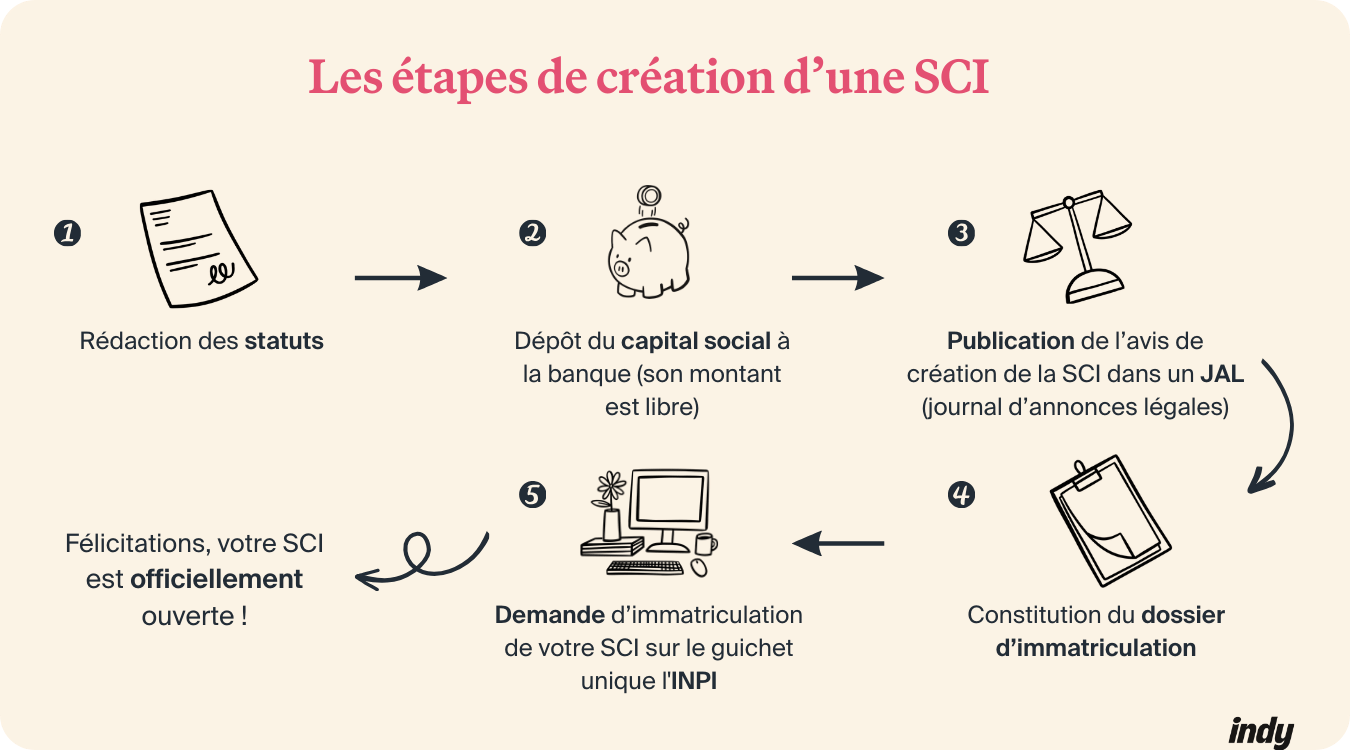

👉 Les démarches de création d’une SCI sont similaires à celles d’une société commerciale : rédaction des statuts, dépôt de capital, annonce légale, immatriculation.

👉 En SCI vous avez le choix quant à votre régime fiscal, entre l’impôt sur le revenu (IR) ou l’impôt sur les sociétés (IS).

👉 Indy c’est la plateforme qui vous permet d’être autonomes dans la gestion de votre SCI en vous simplifiant la vie !

🏡 Gérer toute la comptabilité de votre SCI avec Indy !

Toute la gestion de votre SCI devient facile avec Indy : du pilotage en temps réel à l’automatisation de votre comptabilité. Générer votre liasse fiscale et l’ensemble de vos déclarations obligatoires en vous laissant guider par la plateforme ! 🤩

Créer un compte

La SCI en bref

Définition de la SCI

Une SCI est une forme de société civile qui permet à 2 associés ou plus (personnes physiques ou morales) de gérer ensemble un ou plusieurs biens immobiliers. Elle peut avoir un ou plusieurs gérants. Les biens de la SCI peuvent être utilisés gratuitement par les associés ou loués pour générer des revenus.

De par sa nature, la société civile immobilière n’est pas vouée à effectuer une activité commerciale. Certains types de SCI permettent bien l’acquisition d’un terrain pour y construire un logement revendu par la suite, mais ce n’est pas l’objectif de la majorité d’entre elles. Ce dernier est de mutualiser les ressources de plusieurs personnes, dans une même famille ou sans lien de parenté, pour régler les factures liées à la possession d’un bien immobilier et éventuellement se répartir les revenus locatifs issus de la location du logement de la SCI.

Quelles sont les différentes catégories de SCI ?

Différents types de projets peuvent être portés par une SCI. Ils sont au nombre de 6 :

- SCI classique : achat, gestion ou location d’un bien immobilier ;

- SCI familiale : achat, gestion ou location d’un bien entre les membres d’une même famille ;

- SCI de jouissance à temps partagé : partage de l’utilisation du bien entre plusieurs bénéficiaires ;

- SCI construction-vente : achat d’un terrain, construction et revente ;

- SCI agricole : achat, gestion ou location d’un bien dans le secteur agricole ;

- SCI d’attribution : partage du bien acquis ou construit.

👩👩👦👦 Bon à savoir : la SCI familiale est une forme de société qui offre aux familles un cadre idéal pour la transmission des biens en cas de décès ou de volonté de transmission.

Quels sont les avantages et inconvénients de la SCI ?

Investir en société civile immobilière amène plusieurs avantages, notamment en termes de souplesse ou de facilité de transmission. En revanche, un tel montage nécessite une bonne compréhension du fonctionnement, à cause des frais divers et de certaines obligations comptables et fiscales.

Les avantages de la SCI

La SCI comporte de nombreux avantages quant à son fonctionnement :

1️⃣ Une facilité d’investissements

En s’associant avec quelqu’un, le montant de votre apport initial va augmenter et rassurer les banques. Cela pourrait vous permettre d’acheter un bien plus facilement, voire fluidifier le processus d’obtention d’un prêt pour la SCI.

2️⃣ Une souplesse de la structure

En SCI, la rédaction des statuts est libre, vous êtes donc les seuls décisionnaires, avec vos associés, de la gestion et de l’organisation décidée (dans le respect des règles légales). Vous avez également le choix quant à votre régime fiscal : entre impôt sur le revenu ou impôt sur les sociétés.

3️⃣ Une protection de votre patrimoine

La société étant une personne morale, elle protège de fait votre patrimoine personnel. Les biens immobiliers font partie du patrimoine de la SCI et non du patrimoine personnel des associés.

4️⃣ Une cession des biens par part

La cession se fait par cession de part, et non par cession du ou des biens en eux-mêmes.

Les inconvénients de la SCI

La SCI a donc de nombreux avantages, mais à aussi quelques inconvénients, qui doivent nécessairement être pris en compte avant d’en ouvrir une :

1️⃣ Une responsabilité illimitée

Vous êtes responsable de l’ensemble des dettes de la société, peu importent vos parts sociales ;

2️⃣ Des obligations contraignantes

Décisions collectives, désignation d’un gérant fixe, obligations fiscales et comptables, complexité de la modification des statuts ;

3️⃣ Des frais divers à ne pas sous-estimer

Créer une société à un coût. Des coûts de création sont à prendre en compte : pour la rédaction des statuts ou pour la publication d’une annonce auprès d’un journal d’annonces légales. Des frais lors d’appel à un avocat, à un expert-comptable ou à un notaire pour sécuriser certaines opérations sont également fréquents.

🏡 Bon à savoir : le recours à un notaire est obligatoire lors de la création d’une SCI lorsqu’il y a un apport dans le capital social d’un bien immobilier. Dans ce cas la signature d’un acte notarié est nécessaire car la SCI deviendra alors propriétaire de l’immeuble.

Comment savoir si la SCI est faite pour vous ?

La SCI est un statut très avantageux pour un certain nombre de particuliers et de professionnels. Afin de vous conseiller au mieux, pouvez répondre à « oui » une de ces questions ?

- Vous disposez de biens familiaux pour lesquels vous souhaitez éviter l’indivision ?

- Vous avez pour projet de transmettre votre patrimoine ?

- Vous êtes en concubinage, pacsé ou marié et disposez d’un patrimoine ?

- Vous souhaitez acheter en couple ?

- Vous souhaitez emprunter à plusieurs ?

- Vous souhaitez séparer vos biens professionnels (local, activité) de vos biens personnels ?

Si vous avez répondu oui à l’une de ces questions, la SCI peut avoir des avantages pour vous en termes de gestion mais aussi de fiscalité ! Voici un tableau recensant les principales situations ayant un fort intérêt à créer une SCI, et l’intérêt que cela vous apporte :

| SCI | |

| 😍 Avantages en fonction de votre situation | |

| 👩👧👦 Éviter l’indivision avec SCI familiale | Vous pouvez éviter le problème de l’indivision en fixant les règles de vente de votre bien lors d’une succession. |

| 🏘️ Transmettre son patrimoine | Vous pouvez réduire la base de calcul de l’actif de la SCI lors d’une succession ou une donation grâce à : – une décote appliquée d’environ 10% (succession et donation) – la prise en compte du passif de la SCI (succession) – la prise en compte des dettes de la SCI qui n’est pas possible lors d’une donation en nom propre (donation). |

| 💑 Créer une SCI en couple | En concubinage, marié, pacsé : – Transmission plus avantageuse : donation sans frais tous les 15 ans, avec un abattement de 100 000€ par enfant + démembrement des parts – Protection du conjoint survivant : démembrement croisé possible – Cession de part Acheter en couple sans être marié : Vous pouvez établir des règles pour le partage du patrimoine, via le démembrement croisé des parts sociales ou la gérance commune. |

| 🧑🤝🧑 Emprunter à plusieurs (en nom propre ou via la société) | – Mutualiser les ressources des associés, ce qui vous permet donc d’augmenter votre capacité d’emprunt – Faire supporter à l’entreprise les garanties bancaires. |

| 🔒 Isoler ses biens professionnels | – Une grande souplesse dans la transmission des biens professionnels – Séparer les différents patrimoines (personnel, activité professionnelle, immobilier professionnel) – Conserver un local commercial, même dans le cas où vous cédez votre activité, professionnelle pour générer un revenu foncier |

De nombreuses SCI familiales sont créées en raison des nombreux avantages fiscaux qui en découlent. Si vous souhaitez en savoir plus sur la succession, le site du service public détaille la méthodologie pour les calculer. Consulter l’article ici.

Zoom sur le fait de monter une SCI pour acheter :

C’est une solution très prisée des couples non mariés. En effet la rédaction des statuts permet d’établir des règles personnalisées quant à la gestion de votre patrimoine. La première mesure prisée est la possibilité que chaque concubin devienne nu-propriétaire et usufruitier des parts de l’autre concubin : c’est le démembrement croisé des parts sociales. Il faut pour se faire décider dans les statuts que chaque concubin s’accorde mutuellement (par une vente ou une donation) 50% de l’usufruit du bien et 50% de la nue-propriété. Au décès d’un concubin, c’est alors à l’autre que revient la pleine propriété (nue-propriété et usufruit).

Comment créer une SCI ?

Pour créer une société civile immobilière, il faut suivre 4 grandes étapes :

- Rédiger les statuts, qui indiquent des informations indispensables comme les gérants ou le siège social de la société ;

- Procéder au dépôt de capital auprès d’un établissement bancaire ;

- Déposer une annonce de création de la société dans un journal d’annonces légales ;

- Immatriculer sa société auprès de son centre de formalités des entreprises, ou en ligne via le guichet des formalités des entreprises.

🏦 Le saviez-vous ? L’ouverture d’un compte bancaire professionnel n’est pas obligatoire pour les SCI, seulement l’ouverture d’un compte dédié l’est. Vous avez le choix entre ouvrir un compte bancaire personnel au nom du ou d’un des gérant(s), ou bien un compte professionnel au nom de la société.

💡 Vous souhaitez créer une SCI ?

Nos experts vous accompagnent gratuitement dans la création de votre SCI et vous conseillent tout au long du processus.

Je prends rendez-vous avec un conseiller !

Comment fonctionne une SCI ?

Une SCI est organisée autour d’au moins 2 associés, comme vu précédemment, qui nomment un ou plusieurs gérants.

Les associés

Il n’est pas possible de créer une SCI seule, elle doit comporter a minima deux associés. La responsabilité des associés d’une SCI est indéfinie et n’est pas solidaire. Ils participent à la prise de décision concernant le ou les biens administrés lors d’assemblées générales (AG).

Chacun entre dans la société en faisant des apports, qu’ils soient en nature (objets physiques) ou en numéraire (argent). Les associés reçoivent en échange des parts sociales proportionnelles à leur apport, qui leur permettent de toucher des bénéfices au prorata de leur part. Ils doivent en contrepartie s’acquitter des dettes de la société. Une des décisions à prendre par les associés est également de désigner le gérant, puis de le révoquer s’il ne convient plus.

Tout associé de SCI est responsable personnellement et sans limite à ses dettes envers les créanciers de la société, contrairement aux sociétés à responsabilité limitée. Ils exposent donc leur patrimoine personnel en cas de faillite de la société. Notons qu’aucune clause des statuts ne peut venir supprimer cette obligation. Ils sont responsables de leurs dettes à hauteur de leur taux de participation au capital social.

👥 Leur rôle lors de la dissolution de la SCI : Les associés sont en mesure de procéder à la dissolution de la SCI, de manière conventionnelle si cette volonté est commune.

Le(s) gérant(s)

Toute SCI a un ou plusieurs gérants (personnes physiques ou morales), qui sont chargés d’assurer la gestion courante de la société civile immobilière : encaissement des loyers, déclarations fiscales, paiement des charges, relations avec les locataires etc. Ces derniers peuvent être rémunérés ou bénévoles, en fonction du souhait des associés. Ils peuvent faire partie des associés ou être indépendants, ce qui permet d’économiser sur ce poste en le faisant entre associés ou au contraire d’externaliser cette tâche, souvent contre rémunération.

La fiscalité de la SCI : IR ou IS ?

La fiscalité d’une SCI n’est pas plus complexe que celle d’une autre structure, et vous aurez le choix entre l’impôt sur les revenus ou l’impôt sur les sociétés. Contrairement à la plupart d’entre elles, elles sont cependant automatiquement à l’IR lorsque les conditions sont réunies (voir plus bas). Concrètement, ce choix aura un impact sur les points suivants :

- Le mode d’imposition ;

- Le type de bail possible pour les locations ;

- La taxation des plus-values immobilières ;

- La possibilité de déduire des frais avant imposition ;

- La possibilité de déduire le déficit foncier ;

- Les obligations comptables.

Le mode d’imposition

🏠 SCI à l’IR

Les SCI à l’IR sont dites « transparentes », c’est-à-dire qu’elles ne sont pas imposées. Ce sont les associés, en reportant leur part du bénéfice ou du déficit dans leur déclaration d’impôts, qui seront imposés personnellement. Les éventuels bénéfices sont donc considérés comme des revenus locatifs et la somme de tous les revenus de l’associé est soumise au barème progressif. Ce mode peut être intéressant s’il ne vous fait pas changer de tranche fiscale par exemple.

💼 SCI à l’IS

Dans le cas de l’impôt sur les sociétés, c’est la société qui est imposée et les associés ne sont taxés que sur leurs éventuels dividendes.

Type de bail

🏠 SCI à l’IR

Seuls des biens non meublés peuvent être loués en SCI à l’IR. Si vous veniez à contrevenir à cette règle, votre SCI pourrait être requalifiée avec les conséquences fiscales qui en découlent.

💼 SCI à l’IS

En SCI à l’IS, vous pouvez choisir le type de location que vous proposez : meublé ou non meublé.

La taxation des plus-values immobilières

🏠 SCI à l’IR

Dans ce cas, la plus-value est la différence entre le prix de vente et le prix initial moins certains frais. Elles sont à déclarer comme revenus fonciers et sont imposées à 19%, plus 17,2% de prélèvements sociaux. Ceci étant dit, ces deux taux diminuent progressivement à partir de la 6 ème année de détention du bien, pour être totalement exonérés au bout de 22 ans (impôts) et 30 ans (prélèvements sociaux).

💼 SCI à l’IS

Les plus-values des SCI à l’IS sont taxées au barème de l’IS, à 15% pour la partie du montant en dessous de 42 500 € et 25% à partir de 42 500 €. Et ce quelle que soit la durée de détention.

La possibilité de déduire des frais avant imposition

🏠 SCI à l’IR

Une SCI à l’IR peut déduire moins de frais qu’une SCI à l’IS. Avec ce mode d’imposition, vous pourrez déduire :

- Les frais de gestion du bien ;

- La taxe foncière ;

- Les intérêts d’emprunts pour acquérir les parts (impossible pour un associé à l’IS).

Les associés pourront cependant bénéficier du régime micro-foncier s’ils ne dépassent pas 15 000 € de revenus fonciers par an : un abattement de 30% est alors appliqué au chiffre d’affaires et le calcul de l’impôt est réalisé sur 70% du CA plutôt qu’au réel.

💼 SCI à l’IS

Les SCI à l’IS peuvent déduire ces dépenses et bien plus :

- Les frais de gestion du bien (énergie, travaux mineurs, frais d’entretien…) ;

- Taxe foncière ;

- Intérêts d’emprunt (uniquement au niveau de la société) ;

- Rémunération du gérant associé (si présente) ;

- Frais d’amortissement du bien (étalement de la charge d’acquisition du bien sur plusieurs années) ;

- Frais d’acquisition (frais de notaire, frais de greffe…).

La possibilité de déduire le déficit foncier (ou fiscal)

Le déficit foncier pour les SCI à l’IR est nommé déficit fiscal pour les SCI à l’IS. C’est tout simplement le nom et le montant du résultat de la société lorsque la SCI a plus de dépenses que de revenus.

Déficit foncier

La déduction du déficit foncier est possible sur la fiche d’imposition personnelle des associés dans la limite de 10 700 € par exercice. Le surplus est reportable :

- Durant 6 ans sur votre revenu global ;

- Durant 10 ans sur vos revenus fonciers.

Déficit fiscal

Le déficit fiscal est déductible et reportable du résultat de la société sans limitation de durée, mais il n’est pas possible de le répartir sur l’imposition personnelle des associés. À vous de voir quel mode d’imposition correspond le mieux à vos besoins !

Quelles sont les obligations comptables d’une SCI ?

Contrairement à ce que vous pouvez lire sur certains sites, les SCI ont bien des obligations comptables malgré le fait qu’à première vue rien ne les y oblige aux yeux de la loi. Cela pour deux raisons :

- Les comptes doivent être présentés chaque année en assemblée générale par le gérant ;

- La SCI a des déclarations fiscales annuelles qu’il convient de présenter en bonne et due forme.

Présentation des comptes en assemblée générale

C’est une des tâches du ou des gérants de la SCI que de présenter les comptes au moins une fois par an lors de l’assemblée générale de la société. À cette occasion, tous les associés se rassemblent pour un état des lieux, notamment, de sa santé financière. Et sans une comptabilité, même sommaire, cela n’est pas possible. Nous vous conseillons une comptabilité de trésorerie au minimum, pour suivre les entrées et sorties d’argent de votre compte bancaire sauf si vous êtes à l’IS où une comptabilité d’engagement est obligatoire (voir plus bas).

Déclarations fiscales

Les déclarations 2042 et 2044 sont à remplir par les associés et la déclaration 2072 par les gérants chaque année. Sans une comptabilité un tant soit peu rigoureuse, il est très difficile de rendre ces documents à l’administration fiscale. Des outils comme Indy vous aideront à le faire dans les meilleures conditions.

Particularité des SCI à l’IS et certaines exceptions à l’IR

Comme établi ci-dessus, les SCI à l’IS doivent obligatoirement tenir une comptabilité d’engagement, mais ce ne sont pas les seules. Sont également concernées :

- SCI à l’IR dont un des associés est à l’IS ;

- SCI à l’IR soumise à la TVA ;

- SCI dont cette comptabilité est imposée par ses statuts ;

- SCI à l’IR d’une certaine taille.

En supplément du suivi des entrées et sorties d’argent du compte bancaire propre à la comptabilité de trésorerie, la comptabilité d’engagement prend en compte les créances et dettes à la date de l’engagement (ex : signature du devis). Cela vient avec des documents obligatoires que voici :

- Les comptes annuels ;

- Les journaux comptables ;

- Les liasses fiscales (comme pour les SCI à l’IR).

💡 Dans un cas comme dans l’autre, Indy peut vous aider ! Établissez la comptabilité de votre SCI tout simplement avec notre logiciel. Pilotez votre SCI en temps réel, automatisez votre comptabilité et remplissez les déclarations obligatoires en une poignée d’heures.

La SCI doit-elle payer la TVA ?

Bonne question ! La réponse se fait en trois parties : certaines sont obligatoirement exonérées, d’autres y sont soumises de plein droit et certaines ont le choix de l’option.

Les SCI obligatoirement exonérées

Les SCI étant exonérées obligatoirement de TVA sont celles qui louent :

- Des biens nus à usage d’habitation ;

- Des biens meublés à usage d’habitation sans fournir 3 prestations accessoires complémentaires. (nettoyage, fourniture du linge…).

Les SCI soumises de plein droit à la TVA

Sont soumises de plein droit à la TVA les sociétés qui louent :

- Des places de stationnement ;

- Des locaux à usage professionnel ;

- Des biens d’habitation avec 3 prestations complémentaires (cf paragraphe précédent).

- Les SCI qui ont le choix

Les SCI pouvant opter pour l’un ou l’autre des régimes sont celles :

- Qui louent des locaux nus à usage professionnel ;

- Qui louent un bien mixte (pro et perso) ;

- Qui louent des biens à usage agricole.

💡 Pourquoi investir en SCI ?

Les raisons pour lesquelles on investit en SCI diffèrent d’une personne à l’autre : augmenter ses capacités d’investissement, transmettre un patrimoine, acheter en couple… Il est donc indispensable de vous renseigner sur le sujet pour faire le bon choix et éviter les erreurs fiscales et juridiques.

Faire la comptabilité de votre SCI sur Indy 🤩

Indy c’est l’application tout-en-un pour gérer votre SCI en toute simplicité ! Gain de temps, meilleure organisation, tarif compétitif…choisissez Indy ! Sur notre logiciel vous pouvez :

- Être accompagné dans la création de votre SCI par nos conseillers ;

- Piloter en temps réel votre activité en suivant les résultats de votre SCI ;

- Générez et télétransmettez vos déclarations obligatoires : liasse fiscale (bilan comptable et compte de résultat), procès-verbal d’assemblée générale…

Ce n’est pas tout ! Avec Indy vous pouvez également numériser toutes vos notes de frais par simple photo ou PDF. L’ensemble de vos justificatifs sont conservés en cas de contrôle fiscal. Il est également possible de mettre en place des rappels pour vos échéances ainsi que de bénéficier de conseils à tout moment. Découvrons maintenant en vidéo la plateforme Indy pour les SCI afin de pouvoir vous projeter : une vidéo vaut parfois mieux que 1 000 mots !

Questions fréquentes – FAQ

Est-ce que je peux transformer ma SCI en une autre forme d’entreprise ?

Oui, il est tout à fait possible de transformer une SCI en une autre forme de société commerciale, la SARL. Cela permet notamment de développer l’activité de la société et de faire plus que de la gestion immobilière.

Comment vendre un bien immobilier détenu par une SCI ?

Pour vendre un bien immobilier appartenant à une SCI, il faut organiser une assemblée générale et voter la décision à l’unanimité. Tous les associés de la société doivent être présents et donner leur accord. Ensuite, il faut faire appel à un notaire pour établir l’acte notarié et l’enregistrer au service de la publicité foncière.

Que se passe-t-il en cas de départ d’un associé de la SCI ?

En cas de départ d’un associé, il vous faut obligatoirement réaliser une cession de parts sociales. Vous pourrez ensuite sortir de la société en récupérant votre capital (c’est le droit de retrait). Si une dette a été contractée avant la sortie de la société l’associé partant en est toujours tenu malgré le fait qu’il n’en fasse plus partie. Il en résulte qu’un nouvel associé de SCI ne peut être poursuivi pour une dette acquise avant son entrée. Il est à noter qu’en pratique, les créanciers doivent d’abord poursuivre la société et prouver son insolvabilité avant d’attaquer les associés.

Quelles sont les aides pour une SCI ?

La SCI permet de prétendre à plusieurs aides financières, en particulier pour la rénovation énergétique. On peut notamment citer :

- Les subventions de l’Anah ;

- Les certificats d’économie d’énergie ;

- L’éco-prêt à taux zéro.

On retrouve également des aides fiscales, à l’instar de la TVA à taux réduit, ou l’exonération de la taxe foncière.

Vous savez désormais tout sur les SCI ! Si vous avez besoin de plus de conseils sur votre création de société, nous proposons une assistance gratuite à la création de société civile immobilière. Et si votre projet est déjà lancé, utilisez notre logiciel de comptabilité adapté à cette forme juridique ! Votre voyage avec Indy commence peut-être aujourd’hui et croyez-nous, ensemble nous irons très loin. N’hésitez pas à utiliser l’espace commentaire, si vous avez des questions, nous vous répondrons avec plaisir ! 🤝